Матеріали до уроку фінансова грамотність у 6 класі Гроші їх роль у суспільстві

І. ТЕОРЕТИЧНИЙ БЛОК

1. Споживання і гроші.

Споживання – це процес, за якого товари або послуги використовуються різними споживачами для задоволення власних потреб і бажань.

Споживання, або споживчі витрати, – це витрати домашніх господарств на придбання споживчих товарів і оплату послуг для задоволення особистих по треб. Рівень споживання вимірюється ви ходячи з вартості товарів та послуг, ви користаних повністю або частково за певний період часу, чи з вартості това рів і послуг, куплених або придбаних будь-яким іншим шляхом для цілей спо живання .Споживання є суттєвим компонентом економічного життя держави. Навіть якість життя характеризується насамперед рівнем споживанням товарів і послуг. У різних країнах частка споживання у валовому внутрішньому продукті коливається в межах 60–70%, що зумовлює важливість для економіки прийняття рішення щодо споживання. Структура споживчих витрат різна у різних вікових і соціальних груп населення (харчування, непродовольчі товари, послуги тощо). Пріоритети у споживанні різні, але можна виділити найбільш спільні групи витрат залежно від їх бажаності для сім’ї: харчування, одяг, освіта, медичне обслуговування, транспорт. При цьому треба враховувати, що багато за лежить від доходів сім’ї, платності або безплатності тих або інших послуг. Споживання є метою і рушійним мотивом виробництва.

Споживання, або споживчі витрати, – це витрати домашніх господарств на придбання споживчих товарів і оплату послуг для задоволення особистих по треб. Рівень споживання вимірюється ви ходячи з вартості товарів та послуг, ви користаних повністю або частково за певний період часу, чи з вартості това рів і послуг, куплених або придбаних будь-яким іншим шляхом для цілей спо живання .Споживання є суттєвим компонентом економічного життя держави. Навіть якість життя характеризується насамперед рівнем споживанням товарів і послуг. У різних країнах частка споживання у валовому внутрішньому продукті коливається в межах 60–70%, що зумовлює важливість для економіки прийняття рішення щодо споживання. Структура споживчих витрат різна у різних вікових і соціальних груп населення (харчування, непродовольчі товари, послуги тощо). Пріоритети у споживанні різні, але можна виділити найбільш спільні групи витрат залежно від їх бажаності для сім’ї: харчування, одяг, освіта, медичне обслуговування, транспорт. При цьому треба враховувати, що багато за лежить від доходів сім’ї, платності або безплатності тих або інших послуг. Споживання є метою і рушійним мотивом виробництва.

Розрізняють три рівні споживання:

особисте і сімейне споживання;

виробниче споживання;

суспільне споживання.

Особисте і сімейне споживання – це використання людьми різних благ і послуг для задоволення власних (особистих) потреб. Їхні обсяг і структура визначаються, з одного боку, обсягом виробництва предметів споживання і послуг, а з другого – наявністю в населення коштів для їх придбання.

Виробниче споживання включає потребу сировини та устаткування на підприємствах.

Суспільне споживання – це використання матеріальних і духовних цінностей для задоволення потреб особистості, суспільства, держави в обороні, охороні порядку і безпеки людей, освіті, розвитку науки, культури, спорту, захисту й відновлення навколишнього середовища.

Структура особистого споживання. Основні компоненти споживання поділяють на три групи: товари поточного споживання, товари тривалого користування і послуги:

- товари поточного споживання – це продукти харчування, одяг тощо;

- товари тривалого користування – це предмети побуту, транспортні засоби;

- послуги – це житлово-комунальні, освіта, охорона здоров’я, відпочинок.

Споживання обмежене двома основними факторами:

можливостями виробництва (наявність потрібних товарів);

наявність коштів.

Отже, важливу роль у споживанні відіграють кошти. Тому поговорімо про гроші та їхню роль у суспільстві.

2. Гроші та їхня роль у суспільстві.

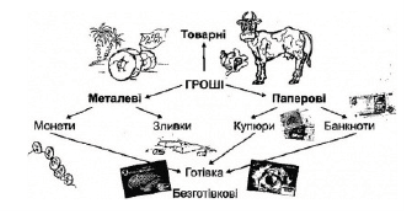

На різних стадіях свого розвитку ринок був представлений без посереднім обміном одних товарів на інші, який отримав назву бартеру. Такі угоди здійснювались без перешкод протягом тривалого часу, поки коло товарів для обміну та його учасників було обмеженим.Із залученням до торгівлі більшої кількості благ і людей бартерний обмін зазнав серйозних перешкод. По-перше, обов’язковою умовою бартеру є взаємна зацікавленість учасників у їхніх товарах. Якщо ви є власником зерна і хочете обміняти його на сіль, то вам треба знайти на ринку власника солі, який хоче купити саме зерно, а не, наприклад, м’ясо. Якщо цього не відбудеться, вам треба буде зробити кілька проміжних обмінів, щоб отримати потрібний товар, а за цей час ваше зерно або м’ясо може зіпсуватись. По-друге, за бартерного обміну дуже складною є проблема нагромадження. Ці проблеми перестають існувати з виникненням грошей.

Із розвитком обміну вирізнилися товари, які мали високу ліквідність– здатність легко продаватися, обмінюватись на інші товари в будь-який момент. Отже, товар, який має найбільшу здатність до реалізації (збуту), стає грошима.

Гроші – абсолютно ліквідний засіб, що допомагає здійснювати обмін.

Гроші – абсолютно ліквідний засіб, що допомагає здійснювати обмін.

Упродовж тисячоліть у ролі грошей перебували найрізноманітніші товари: худоба, хутро, сіль, бавовняна тканина, чай, риба тощо. Роль грошей в обміні завжди припадала на той товар, на який був найбільший попит. Згодом роль грошей почали виконувати предмети розкоші, прикраси й дорогоцінні метали: золото, срібло та їхні сплави.

Однак гроші у формі зливків мали високу вартість, ними незручно було користуватись під час здійснення щоденних торговельних операцій, особливо тих операції, що здійснювались на великих відстанях, наприклад, торгівля середньовічної Європи з Китаєм та Індією. Тому з часом зливки золота було замінено монетами. Це було зручніше, адже вони мали фіксований вміст дорогоцінного металу, який гарантувався державою.

Перші монети, ймовірно, виникли в Лідії (стародавня держава на заході Малої Азії) у VII столітті до н. е. Але грошова система вдосконалювалась і надалі. Річ у тому, що монети, які перебували в постійному обігу, з часом стиралися. Виникала розбіж ність між їх номінальною і реальною вартістю. Гроші ставали неповноцін ними. І держави почали використовувати це з метою збільшення своїх доходів: під час карбування до сплаву, з якого зроблено монети, стали додавати недорогоцінні метали (бронзу, мідь тощо). З часом у різних країнах уряд робить спроби замінити неповноцінні монети паперовими грошима.

Перші спроби випуску паперових грошей були зроблені в Китаї ще у XII столітті, в Америці – 1690 року, у Франції – 1571-го, у Росії – 1769 року.Зараз в обігу всіх країн перебувають паперові гроші та розмінні монети. Вони називаються готівковими грошима. Право друкувати гроші надане центральним банкам держав за дорученням самої держави. Запаси дорогоцінних металів (так зване монетарне золото у зливках), які є забезпеченням паперових грошей, зберігаються у сховищах центральних банків країн. Сьогодні все більшого поширення набувають безготівкові гроші: чеки, векселі, пластикові платіжні картки, банківські рахунки, електронні гроші.

Таким чином, гроші – це загальний еквівалент, якому притаманні такі властивості:

стабільність – вартість грошей упродовж певного часу має бути приблизно однаково цінною для всіх;

портативність – зручність у користуванні;

міцність – матеріал, з якого виготовлені гроші, повинен бути досить міцним і довговічним та не псуватись у процесі використання;

подільність – здатність ділитися на частини;

здатність до розпізнавання – наявність ознак, які важко копіювати чи підробляти.

Крім цього, цінність грошей визначається такими чинниками:

мати суспільну корисність – здатність обмінюватись на товари і послуги, бути гарантом економічного кругообігу не лише зараз, а й у майбутньому;

бути визнаними державою, тобто держава оголосила їх законними платіжними засобами;

мати купівельну спроможність (що більше ми можемо купити на певну суму грошей, то ціннішими вони є).

Гроші виконують певні функції. Якщо ви працюєте, то обмінюєте свою працю на гроші, коли отримуєте заробітну платню (засіб платежу). Якщо купуєте товари, ви обмінюєте гроші на товари (засіб обміну). Навряд чи знайдеться той, хто захоче споживати безпосередньо гроші. Ми хочемо мати гроші лише для того, щоб купити на них товари і послуги зараз чи в майбутньому.

Виконання грошима цих функцій усуває обмеження бартеру і надає суттєву вигоду шляхом скорочення часу обміну одного товару на інший та економії ресурсів, які можуть бути використані на виробництво додаткової кількості товарів або на відпочинок.

Гроші є засобом нагромадження (зрозуміло, що більш вигідно й зручно нагромаджувати гроші, щоб обміняти їх на новий комп’ютер, і нікому сьогодні навіть не спаде на думку нагромаджувати для цього, наприклад, сіль чи фініки). Отже, гроші можуть використовуватись у майбутньому для здійснення покупок, вони стають запасом цінності. У наш час гроші – це не єдина форма нагромадження. Засобом нагромадження багатства може бути земля, житло, картини або колекція рідкісних марок чи монет.

Функцію міри вартості гроші виконують, коли вимірюють вартість усіх товарів. Вартість товару, виражена у грошах, має назву ціни. Ціни товарів визначаються в певних рахункових одиницях: в Україні – у гривнях і копійках, у США – у доларах і центах, у Японії – в єнах, у країнах Євросоюзу – в євро і т. д.

Кількість грошей регулюється державою таким чином, щоб вона відповідала кількості створюваних товарів і послуг. Але якщо грошова маса зростає без відповідного зростання обсягів виробництва, то виникає інфляція – підвищення середнього рівня цін і зменшення купівельної спроможності грошей.

У кожній країні люди здійснюють торговельні операції і використовують свою національну грошову одиницю. Для купівлі та продажу товарів і послуг в інших країнах потрібна іноземна валюта. Наприклад, українське підприємство купує в Німеччині медичне обладнання. Воно повинно розрахуватись не українською гривнею, а євро. Американська фірма купує в Японії верстати з програмним забезпеченням, їй потрібні не долари, а єни. Якщо ви вирішили поїхати в туристичну подорож або в гості до родичів до Канади, вам потрібні канадські долари. У такому разі потрібно продати одну валюту і купити іншу або обміняти валюту. Для цього існує валютний ринок, на якому банки і валютні дилери купують і продають іноземні валюти. Валютний ринок є в кожній країні, щоб задовольнити потреби у валютах інших країн. Валютний курс – це ціна грошової одиниці даної країни у грошових одиницях інших країн.

Кожен споживач досить часто постає перед вибором: що купити? який товар вибрати? чи вистачить грошей для придбання певного набору товарів? Відповісти на такі запитання допоможе теорія споживчої поведінки. Людина, яка робить певний вибір, намагається отримати найбільше задоволення. Здійснюючи мандрівки до інших країнах, купуючи продукти харчування, книги, відвідуючи музеї чи виставки, людина хоче отримати максимальну вигоду для себе. Але при цьому ми завжди маємо певні обмеження: ресурсні, фінансові, часові та інші. Купуючи ту чи іншу річ, ми досить часто відмовляємося від іншої покупки. При цьому нам потрібно явно чи неявно вибирати, виходячи з кількості грошей, що є в нашому розпорядженні, асортименту товарів, які нам пропонують, цін на товари тощо.

Учені-економісти в такому разі оперують поняттям раціональна поведінка людини. Така поведінка передбачає, що споживач обирає найкращий шлях до досягнення своєї мети, ураховуючи ті обмеження, які в даному випадку існують.

Можна зробити висновок, що раціональний споживач – це споживач, який намагається максимально задовольнити свої потреби, ураховуючи свої можливості. Іншими словами, споживач, який здійснює певну дію або вибір, намагається переслідувати певну мету. Він не просто хоче мати багато різних товарів і послуг, а й намагається отримати максимальну вигоду для себе.

Еволюція грошей

Гроші повинні були, перш за все, відповідати двом основним вимогам:

1) бути достатньо поширеними (але не надмірно);

2) володіти відносно високою і постійною цінністю, забезпеченою трудомісткістю їхнього виробництва.

У різних народів у різні періоди як гроші вживали найрізноманітніші товари. Ці товари повинні були представляти загальновизнану цінність у даній місцевості. Так, у середні віки в Західній Європі грошима досить часто виступав перець: окремі побори обчислювали у вагових кількостях перцю. У XII–XIII століттях у Новгороді мита з транзитних товарів брали також перцем. Грошовою одиницею в Центральній і Південній Ефіопії служили бруски солі. На одному з Каролінських островів і донині в ходу так звані «феї». Ці гроші дуже цінні: виг отовляють їх із арагоніту, що видобув ається на острові Палау, який лежить приблизно в 480 км. Більше того, діаметр феї (за формою вони схожі на європейські млинові жорна) може досягати декількох метрів, а ага – 1 тонни.

У різних народів у різні періоди як гроші вживали найрізноманітніші товари. Ці товари повинні були представляти загальновизнану цінність у даній місцевості. Так, у середні віки в Західній Європі грошима досить часто виступав перець: окремі побори обчислювали у вагових кількостях перцю. У XII–XIII століттях у Новгороді мита з транзитних товарів брали також перцем. Грошовою одиницею в Центральній і Південній Ефіопії служили бруски солі. На одному з Каролінських островів і донині в ходу так звані «феї». Ці гроші дуже цінні: виг отовляють їх із арагоніту, що видобув ається на острові Палау, який лежить приблизно в 480 км. Більше того, діаметр феї (за формою вони схожі на європейські млинові жорна) може досягати декількох метрів, а ага – 1 тонни.

З часом у різних народів у ролі універсальних грошей стала виступати домашня худоба. Про використання худоби як грошей писав в «Одіссеї» Гомер.

У латині можна простежити таку еволюцію поняття «худоба»: худоба –> майно, стан, гроші –> багач, заможний чоловік. Крім того, слово «капітал» є нічим іншим, як похідним від латинського «caput» (голова худоби).

Схожа ситуація спостерігається в багатьох інших, у тому числі й сло в’янських мовах. Використання худоби як грошової одиниці зафіксу вали Н. М. Пржевальський у Монголії, К. Енер у Республіці Чад(при чому в наш час). Усі ці приклади доводять, що в багатьох місцях худоба відігравала роль грошового еквіваленту.

Ці прикладу не є винятком. Ось перелік різних предметів, які виступали в різних народів у формі грошей.

1. В Ісландії до XV століття – риба.

2. У Київській Русі, Скандинавії, Західній Європі в раннє середньовіччя – хутро.

3. У Монголії до XX століття – суміш чайного листа і деяких диких рослин, спресована в цеглу.

4. У Китаї до XIX століття – нефрит.

5. В Індії до XX століття – перли.

6. На острові Борнео до XX століття – коров’ячі черепи.

7. На Каролінських островах й досі – китові зуби і ткані чоловічі пояси.

8. У Нікарагуа до XIX століття – боби какао.

З часом стали потрібні більш зручні та надійні гроші, які б відповідали таким якостям:

більш високою і незмінною вартістю;

обмеженою, у порівнянні з іншими товарами, споживною вартістю;

компактністю (досить значною вартістю в малому обсязі);

здатністю дробитися на дрібні частки і об’єднуватися в будь-яких кількостях за повного збереження своїх якостей;

фізичною довговічністю.

Усім цим вимогам значною мірою відповідали і відповідають лише метали, особливо благородні. Саме тому вони в кінцевому підсумку стали «провідними» у виконанні ролі грошей та їх уособленням узагалі. Перехід до використання металів як грошей знаменував собою початок нового етапу розвитку обміну (фаза грошової вартості). На початку металеві гроші виступали у формі безформних зливків, потім – повторювали форми різних виробів. У Стародавньому Китаї – це мідні і бронзові мініатюрні ножі, мотики, дзвіночки; у Греції – залізні прути, або оболи; в Африці – наконечники списів або маленькі залізні топірці. Однак поступово, з розвитком економіки, внутрішніх і зовнішніх ринків, спостерігається перехід до уніфікації металевих грошей і карбування монет єдиного зразка.

3. Види грошей у сучасному світі.

Людству потрібно було кілька тисяч років, щоб придумати сучасні «пластикові» гроші (картки). І річ тут навіть не в матеріалі, з якого вони зроблені, а у зручності та силі, що мають ці маленькі пластинки пластмаси. Картки бувають різними. Вони відрізняються за зовнішнім виглядом і кількістю банківських послуг, що надаються клієнтові. Їх можна відкрити в національній валюті України, а можна – у доларах США. З них можна знімати готівку, а можна розплачуватись у магазинах, бюро прокату автомобілів, авіакомпаніях, готелях, туристичних фірмах. Можна отримати пенсію, зарплату, стипендію. Першу в Україні картку 1996 року випустив «ПриватБанк».

За допомогою цього інструменту можна легко діяти з власними грошима та іноземною валютою. Не так давно переказати або одержати гроші з-за кордо ну було досить складно. Сьогодні ж у будь-якому банку знають, як допомогти одержати або відправити гроші за кордон. Ще зовсім недавно ми лише почали ознайомлення з банківськими картками, а сьогодні пенсіонери одержують з ними свої гроші. І ось коли ми освоїли пластикові картки, фінансова система запропонувала нам нове, для багатьох поки абсолютно незрозуміле явище – електронні гроші.

За допомогою цього інструменту можна легко діяти з власними грошима та іноземною валютою. Не так давно переказати або одержати гроші з-за кордо ну було досить складно. Сьогодні ж у будь-якому банку знають, як допомогти одержати або відправити гроші за кордон. Ще зовсім недавно ми лише почали ознайомлення з банківськими картками, а сьогодні пенсіонери одержують з ними свої гроші. І ось коли ми освоїли пластикові картки, фінансова система запропонувала нам нове, для багатьох поки абсолютно незрозуміле явище – електронні гроші.

Електронні гроші можна одержувати, передавати знайомим, вони прийнятні для оплати послуг і товарів тощо. Причому, як й у варіанті зі справжніми грошима, платежі відбуваються в режимі реального часу: якщо вам перевели гроші, через хвилину вони опиняться на вашому рахунку.

Особливістю є те, що їх не можна потримати в руках, не можна покласти в кишеню. Вони начебто не існують матеріально. Проте електронні гроші не тільки абсолютно матеріальні, але й набули низки чудових якостей, які звичайній валюті недоступні. Електронні (цифрові) гроші тісно прив’язані до звичного паперового еквіваленту. Щоб використовувати віртуальну готівку, потрібно спочатку встановити електронний гаманець (спеціальне безплатне програмне забезпечення), а потім внести в систему звичайні, невіртуальні гроші. Після процедури поповнення ви одержуєте право розпоряджатися своїми грошима, але представленими в електронному варіанті.

Одна з найбільших переваг над звичайними грошима – миттєвість платежів. Дуже корисна під час купівлі наявність усіляких пін-кодів і кодів доступу. Наприклад, якщо ви збираєтеся зателефонувати за межі держави і раптом виявили, що телефонна картка закінчилася. Можливості чекати, поки пройде банківський платіж, немає. Набагато зручніше розрахуватися електронною готівкою і вже через кілька хвилин одержати новий код для дзвінків. Аналогічно можна оплачувати доступ до різних послуг (за користування Інтернетом, мобільним телефоном) не через кілька днів, а в даний момент. За оперативністю проходження платежів з електронними грошима можуть посперечатися хіба що кредитні картки.

Ще однією перевагою є отримання платежів. З’являється можливість узяти гроші в борг, продавати послуги, сервіс і навіть товари. Зрозуміло, що можна обійтися без електронних грошей: відкрити рахунок у банку і приймати поштові перекази. Але доведеться ходити в банк і на пошту, стояти в чергах, чекати, поки пройде платіж, платити комісійний збір. Набагато зручніше – натиснути кілька кнопок, і все гаразд.

Проведення малих платежів (від 1 гривні), на відміну від інших способів оплати, невигідно (через високу комісію) або неможливо. У даний час в Інтернеті пропонується чимало послуг, і у вас виникає бажання придбати цікаву програму, музику, сервіс або товар. Іноді й сума невелика, і придбати товар не складно, але не відомо, як заплатити швидко і без зайвого клопоту.

Електронні гроші мають високий рівень захисту: їх неможливо підробити навіть теоретично. Якщо ви поклали їх у свій гаманець, можете бути впевненими, що їх звідти ніхто не витягне. Звичайно, у разі дотримання елементарних заходів безпеки. Тобто гроші нікуди не пропадуть за умови, що на вашому комп’ютері немає вірусів та інших комп’ютерних «шпигунів».

Ви можете створити кілька гаманців. Більш того, під час відкриття електронного рахунку не потрібно надавати про себе ніяких відомостей. Ви можете гаманець відкрити, а через п’ять хвилин закрити назавжди.

Безпека грошових операцій гарантується системою на основі унікальних ключів шифрування, які дійсні протягом одного сеансу. Тому за подальших операцій реквізити попередніх – не дійсні. Спроба використовувати реквізити повторно негайно відстежується і припиняється.Звичайно, якщо існують переваги, значить є й недоліки. Але насправді в електронних грошей тільки дві проблеми, і обидві вони залежать від вас.

Перша – відсутність персонального комп’ютера або навіть якщо комп’ютер є, ви його з цією метою не використовуєте.

Друга проблема – ви впевнені, що комп’ютерні гаманці та інша екзотика у вигляді цифрових грошей не для вас: те, що лежить у звичайному гаманці, влаштовує вас значно більше. У такому разі, зазвичай, діє такий гальмівний чинник – необхідність платити відсотки за переказ грошей, за картки, за допомогою яких поповнюється гаманець. За готівку ж дешевше. Але ж гроші теж коштують грошей. Гроші є таким же товаром, як і хліб, молоко, праска. Тому будь-які операції з ними коштують грошей. Під час купівлі валюти в обмінних пунктах, переказу грошей через банк і отримання їх із банкомата утримується комісія. Так чому ж виникає подібна проблема під час використання електронних грошей?

А якщо додати до переваг електронних грошей головний чинник – вони економлять час! Як ми знаємо, «час дорожчий за гроші». Для ділових людей ця фраза давно є реальною.

4. Фінансова система держави – це сукупність ланок фінансових відносин і фінансових установ, за допомогою яких держава формує, розподіляє і використовує централізовані і децентралізовані грошові фонди. Фінансова система виникла разом з появою держави і нерозривно пов’язана з її функціонуванням. За допомогою фінансової системи держава нагромаджує і використовує кошти для утримання свого апарату, а також спрямовує їх на виконання своїх функцій. Фінансова система охоплює грошові відносини між державою і підприємствами та організаціями, державою і населенням, між підприємствами і всередині них.

Рис. 1.1. Фінансова система держави

Основними елементами фінансової системи є: загальнодержавні фінанси; місцеві фінанси; фінанси суб’єктів господарювання всіх форм власності; фінанси невиробничої сфери діяльності; фінанси населення; фінансовий ринок; фінансова інфраструктура.

Рис. 1.2. Віртуальна екскурсія в Музей грошей Національного банку України

Джерело: http://bank.gov.ua/3dtour/#!prettyPhoto

про публікацію авторської розробки

Додати розробку