|

|

Джерела податкового права ЄС

◦ Договір про заснування Європейського співтовариства 1957 р.(European Economic Community),Маастрихтський договір 1992, Амстердамський договір, Ніцький договір, Лісабонський договір 2007 р.

◦ Регламенти (близькі за формою до конституційного закону, мають пряму дію, та підлягають точному та безумовному застосуванню на території всіх держав-членів)

◦ Директиви (гнучкіша форма нормативного правового акта, є основним інструментом гармонізації права в ЄС, вона встановлює переважно кінцеві цілі та параметри, одночасно залишаючи державам-членам способи та механізми їх досягнення)

◦ Рішення (як правило, є нормативними правовими актами індивідуального застосування щодо конкретної держави-члена або щодо встановлення термінів запровадження акта ЄС тощо)

◦ Висновки (не мають обов'язкового характеру для держав-членів)

◦ Рекомендації (не мають обов'язкового характеру для держав-членів)

◦ Судова практика (Рішення суду ЄС, Рішення Європейського суду загальної юрисдикції).

|

|

|

|

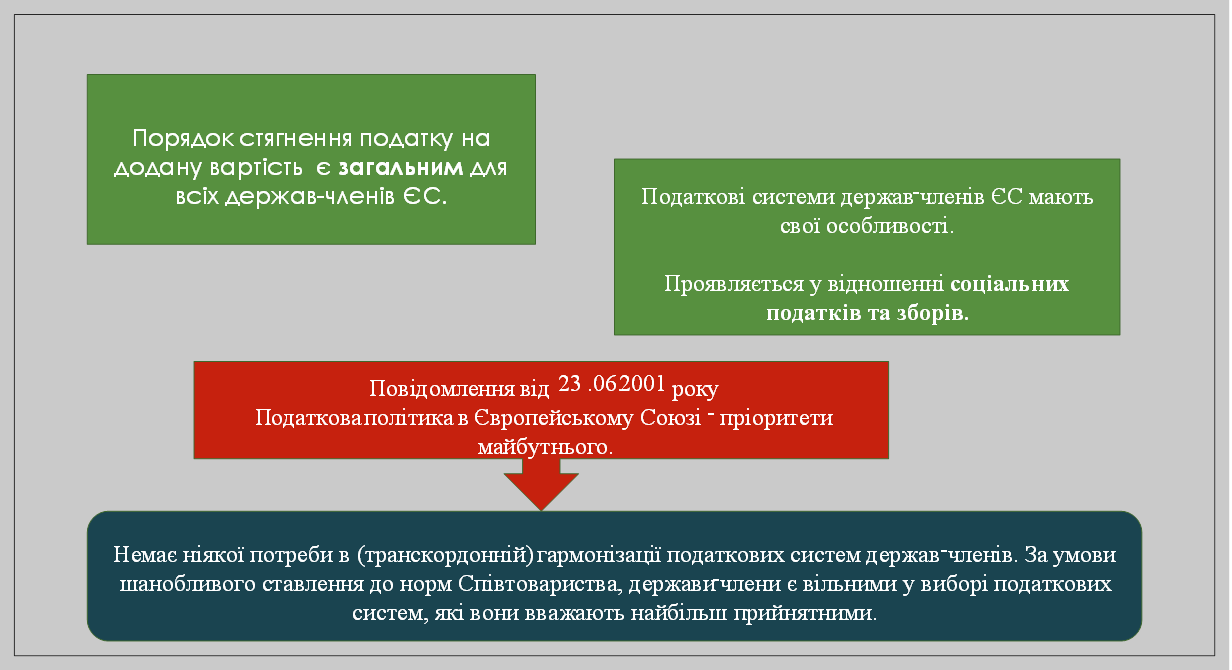

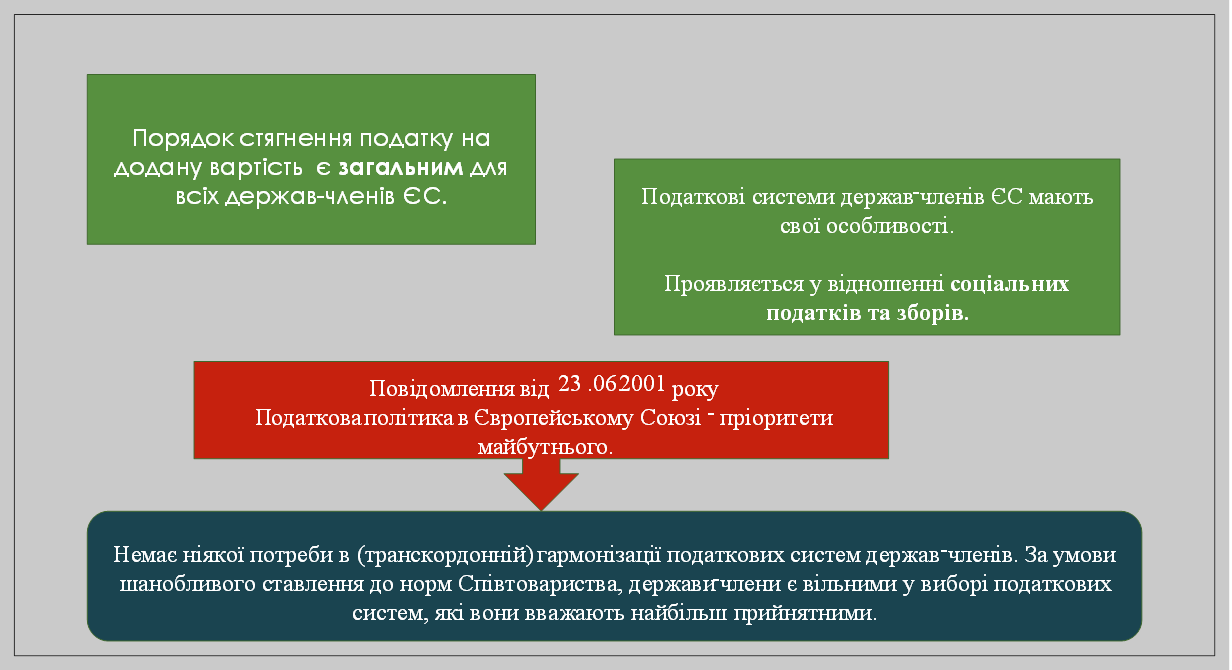

Види податків, встановлені на території держав ЄС:

◦непрямі податки (ПДВ, акцизи і мита) ◦прямі податки (прибутковий податок та інші) ◦внески на соціальну безпеку. ◦непрямі податки (ПДВ, акцизи і мита) ◦прямі податки (прибутковий податок та інші) ◦внески на соціальну безпеку.

|

|

Директива 2006/112/ЄС встановлює єдині принципи та

2006 порядок оподаткування доданої вартості для всієї

Європейської спільноти, а також регулює

територіальні аспекти застосування цього податку

Положення директиви.

1.«Спільнота» та «територія спільноти» – це територія 28 країн Європейського союзу, які є частиною митної території та територією застосування VAT-директиви.

2.«Треті території» не є територіями, на які поширюється VAT-директива. Ця категорія країн розділяється на дві підкатегорії: а) території держав ЄС, які є частиною митної території ЄС, але не застосовують VAT-директиву; б) території держав ЄС, які не входять до митної території та не підпадають під дію VAT-директиви.

3.«Треті країни» не входять в список держав ЄС.

4.«Не треті країни» не є частиною Європейської спільноти, але є частиною митної території ЄС та застосовують VAT згідно законодавства сусідніх країн. Ця категорія країн винесена окремим пунктом. Наприклад, Князівство Монако для застосування директиви 2006/112/ЄС застосовує законодавство Франції.

Цікавий факт. Швейцарія знаходиться в самому центрі Європи, але не є ні частиною Митного союзу, ні членом Європейського союзу. Відповідно, при переміщенні товарів між країнами-членами ЄС та Швейцарією такі операції будуть розглядатися як імпорт або експорт товарів між ЄС і третьою країною.

Цікавий факт. Швейцарія знаходиться в самому центрі Європи, але не є ні частиною Митного союзу, ні членом Європейського союзу. Відповідно, при переміщенні товарів між країнами-членами ЄС та Швейцарією такі операції будуть розглядатися як імпорт або експорт товарів між ЄС і третьою країною.

Директива по гармонізації ставок ПДВ 2018/2057/ЄС,

про внесення змін до Директиви 2006/112/ЄС про 2018 спільну систему податку на додану вартість щодо

про внесення змін до Директиви 2006/112/ЄС про 2018 спільну систему податку на додану вартість щодо

тимчасового застосування узагальненого механізму

сплати ПДВ (реверсної сплати) до постачання товарів та послуг вище певного порогового значення

Карусельне шахрайство ґрунтується на поточному звільненні постачань у межах Співтовариства від сплати ПДВ, що дозволяє отримувати товари без ПДВ.

Кілька торговців послідовно вчиняють податкове шахрайство шляхом ухилення від сплати податковим органам ПДВ, отриманого

від своїх замовників. до 30 червня 2022 року держава-член

Той самий товар може постачатися декілька разів шляхом може запровадити узагальнений

повторного використання звільнення від сплати ПДВ постачань у механізм сплати ПДВ (реверсну

межах Співтовариства. Подібні схеми карусельного шахрайства

сплату) для інших постачань, …..та

можуть також виникати і при наданні послуг. надано всі послуги, вартість яких

перевищує граничне значення у 17500 євро за операцію.

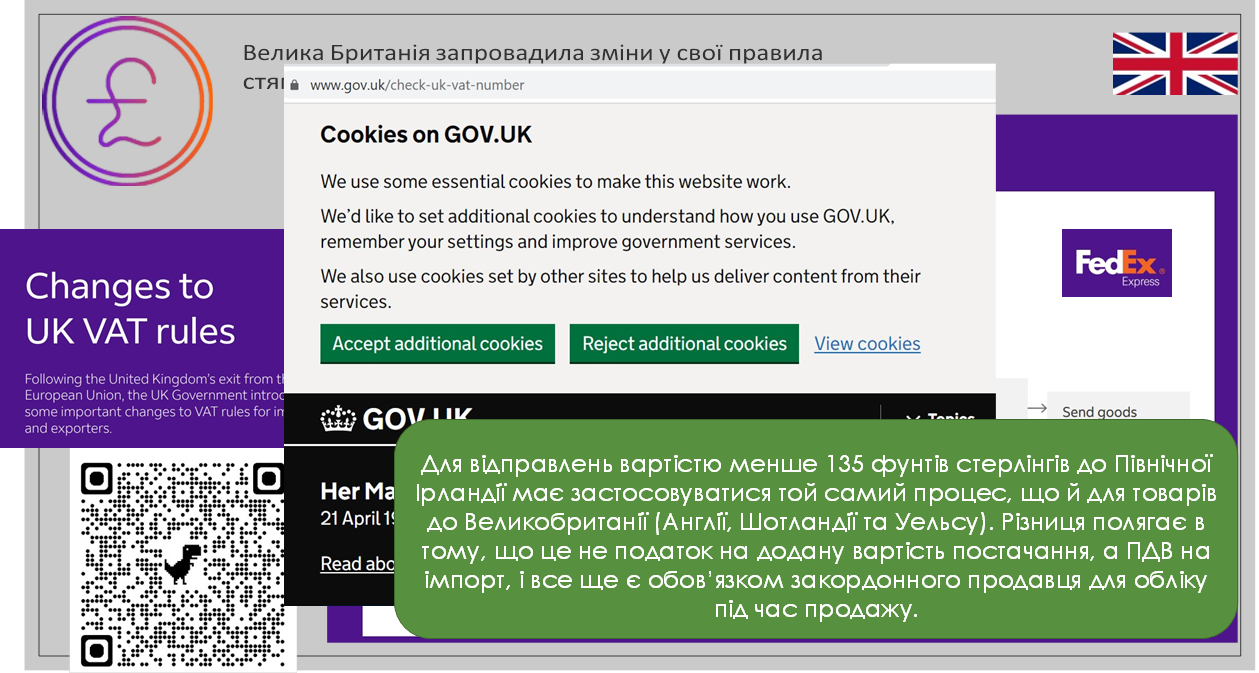

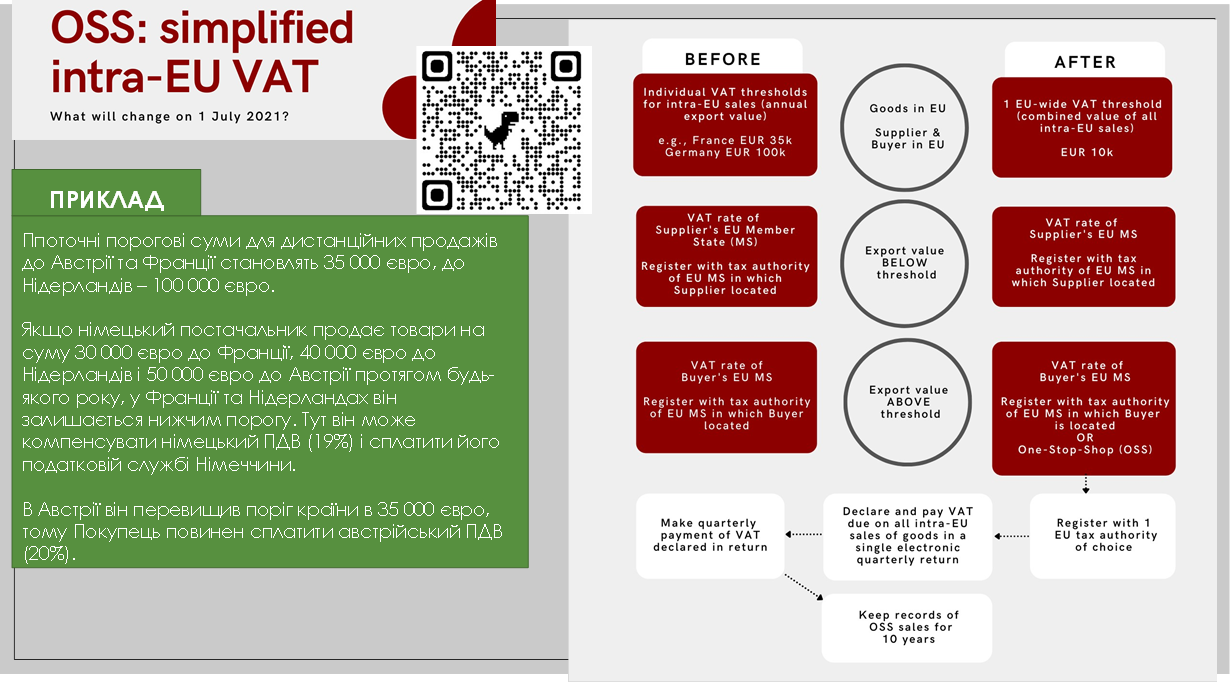

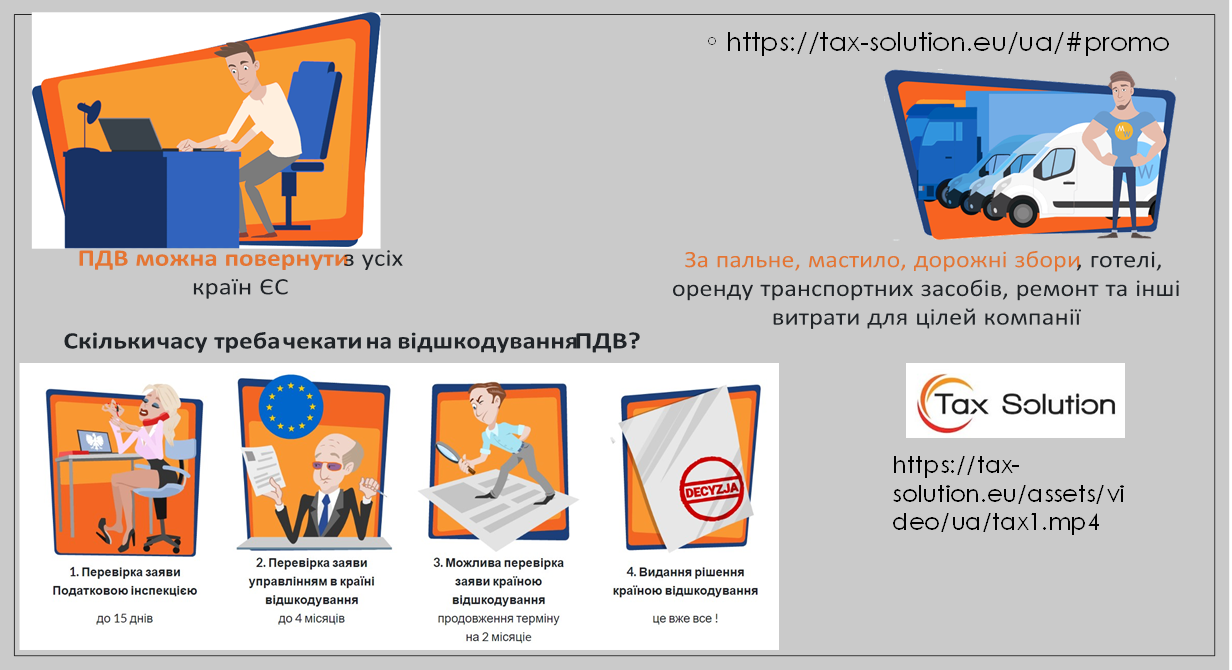

ЄС впроваджує нові 2021 правила сплати ПДВ до країнчленів

ЄС впроваджує нові 2021 правила сплати ПДВ до країнчленів

◦Вводяться нові оптимізовані режими Економія до

€ 2,3 млрд на оподаткування транскордонних продажів витратах усередині Євросоюзу:

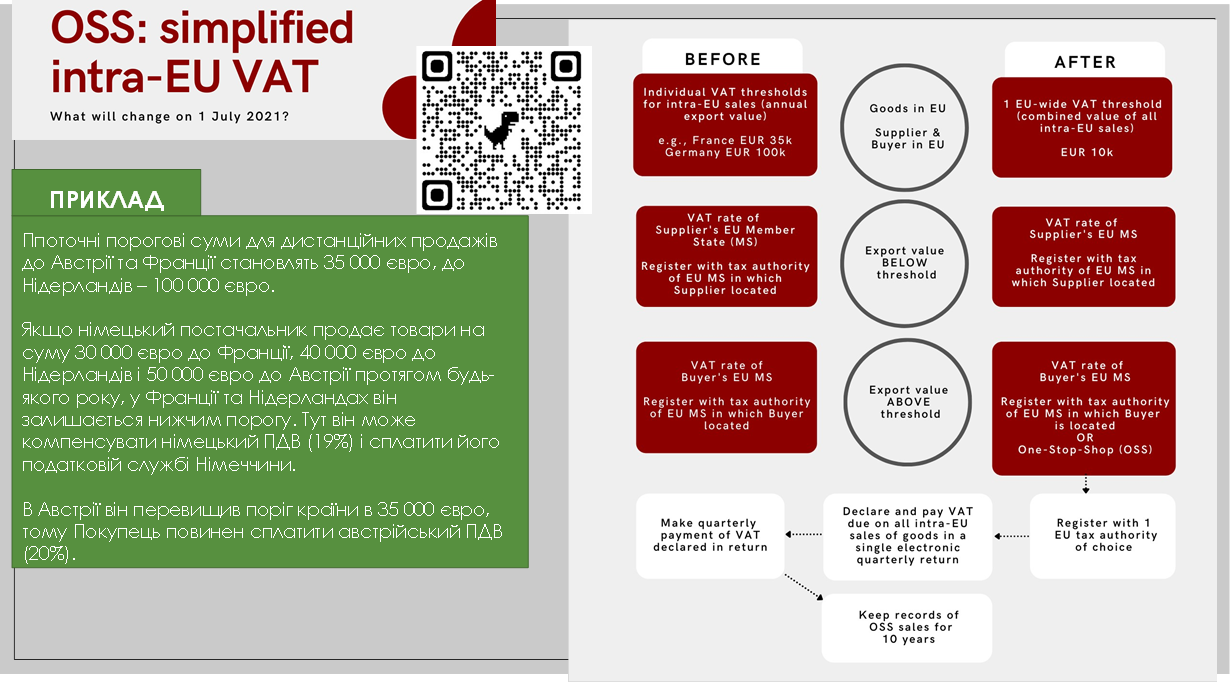

❑ OSS (One Stop Shop) Знизження витрат для компаній і самозайнятих

❑ IOSS (Import One Stop Shop) осіб на 95%.

Режим OSS дозволяє онлайн-компаніям вибрати одну з країн об'єднаної Європи, зареєструватися в ній платником ПДВ за всіма транскордонними

онлайн-продажами товарів і послуг на території

Євросоюзу і надавати звітність до податкової служби цієї країни на своїй рідній мові.

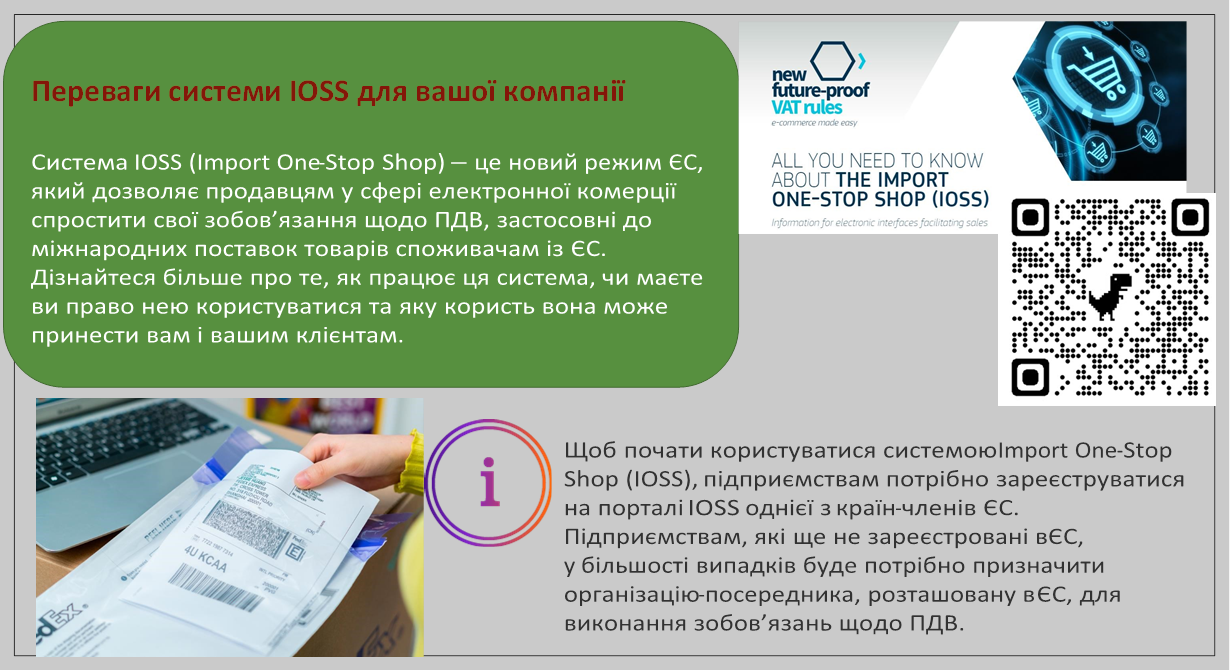

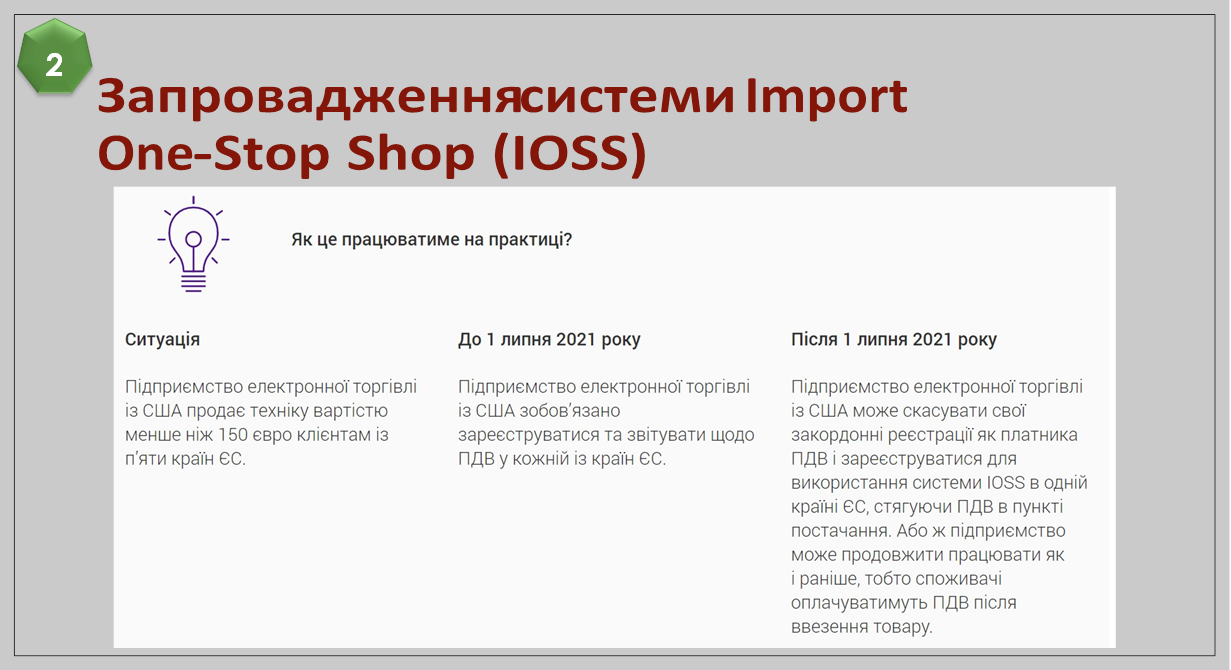

Режим IOSS полегшує збір, декларування та сплату

ПДВ для продавців, які постачають товари із-за меж Євросоюзу покупцям в ЄС.

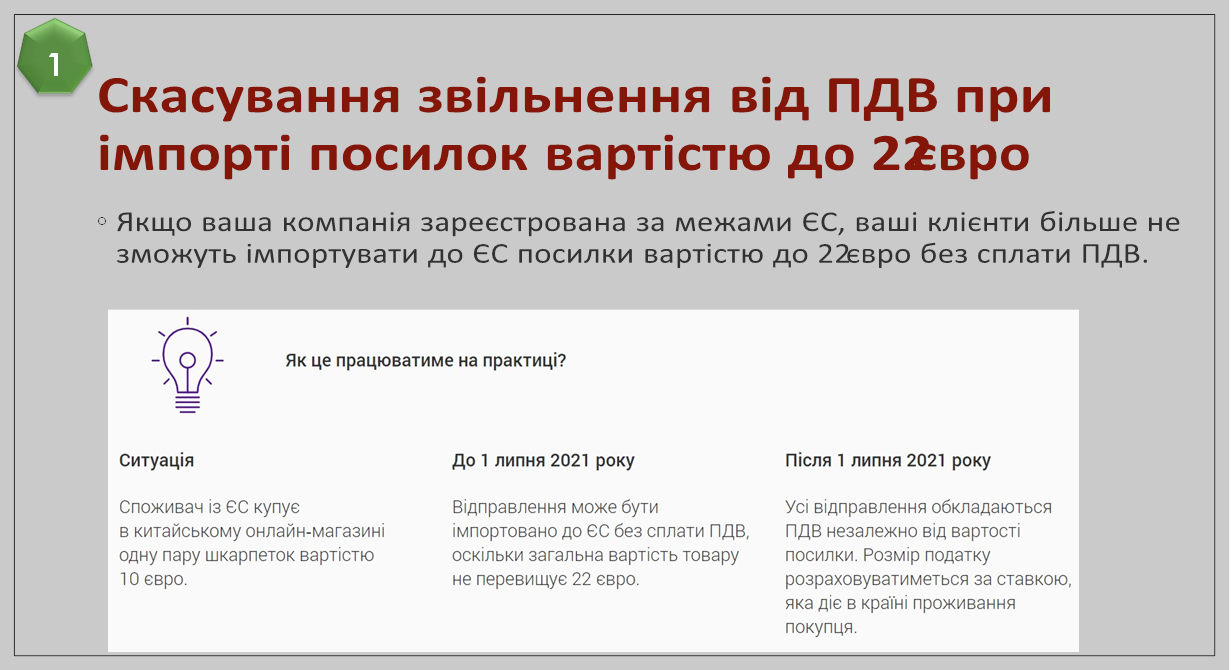

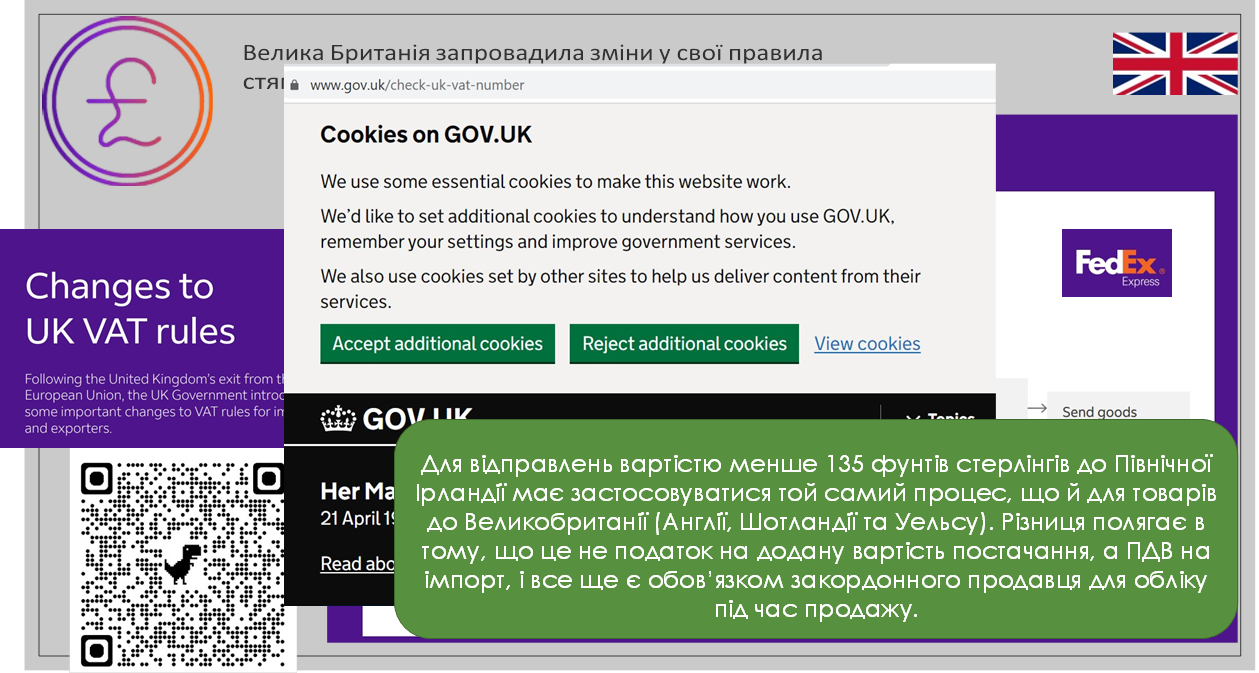

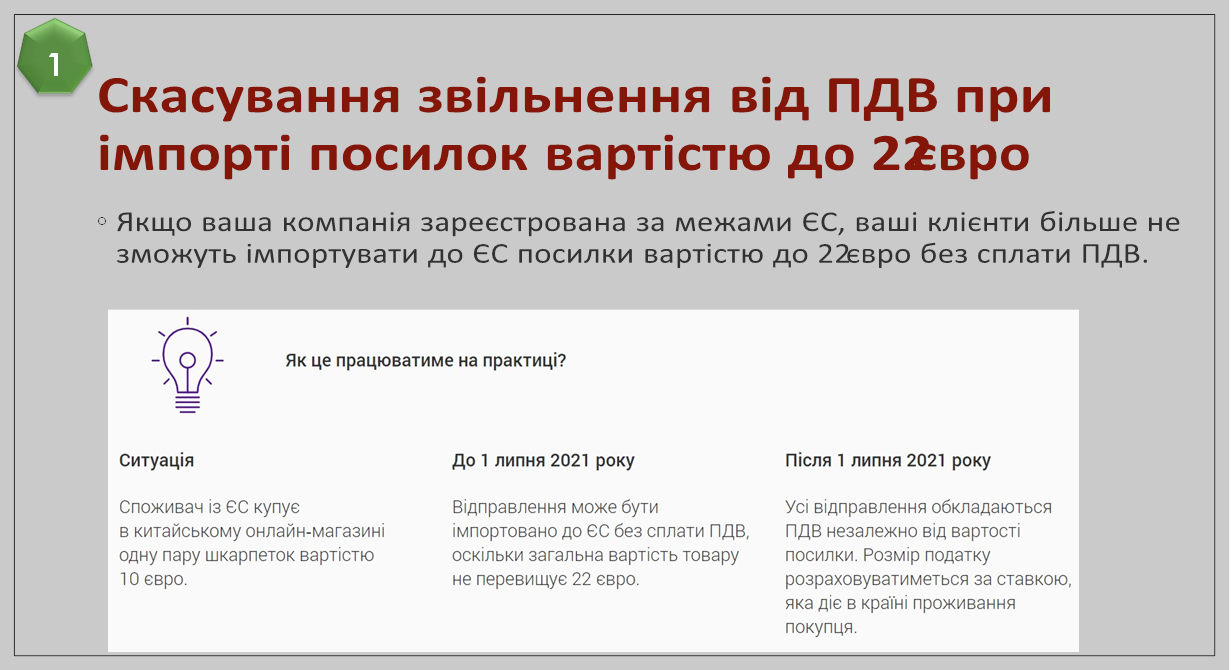

Скасована пільга, яка дозволяє не платити ПДВ при імпорті до Євросоюзу товарів вартістю менше € 22

|

|

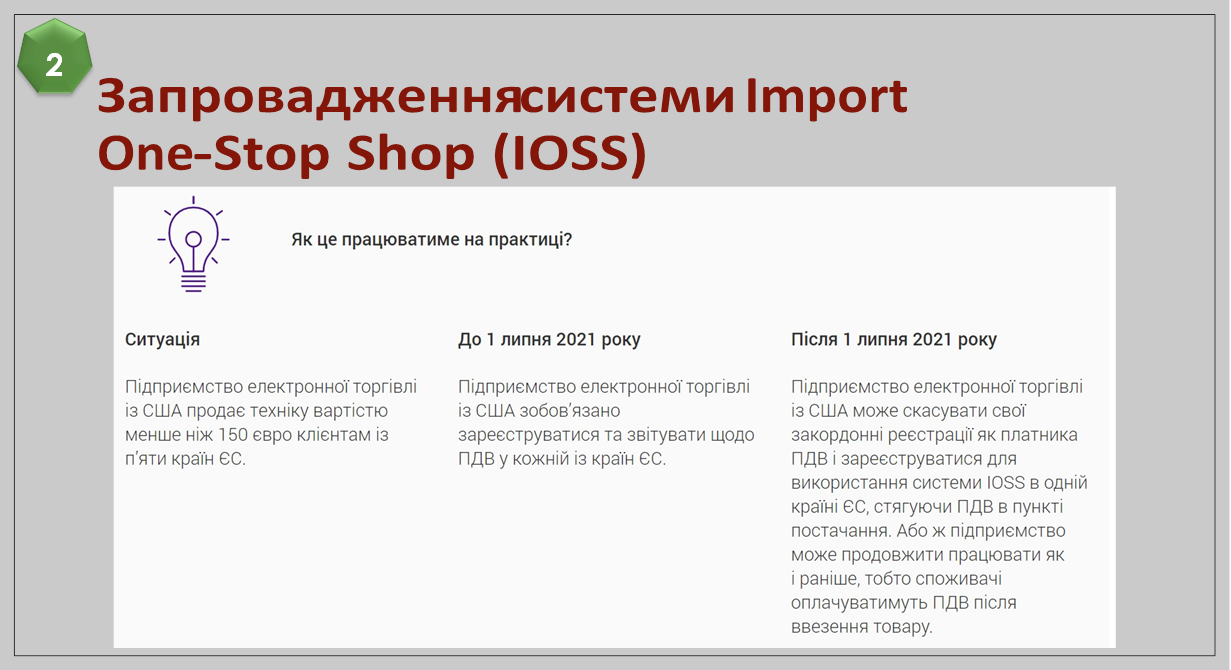

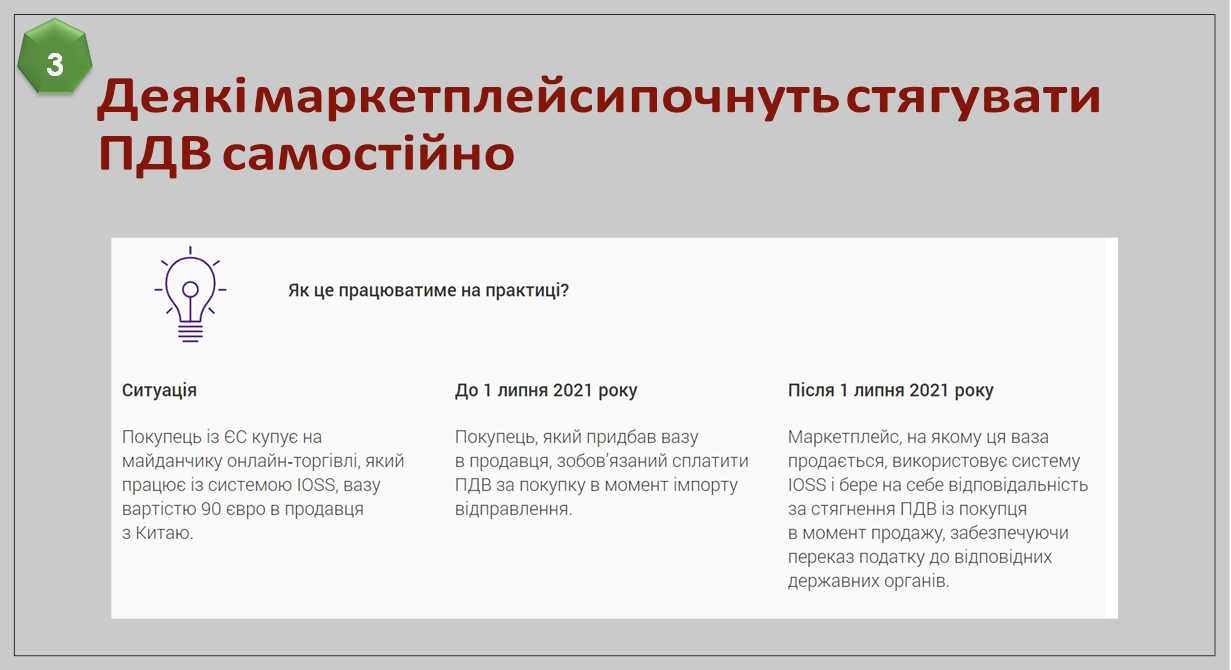

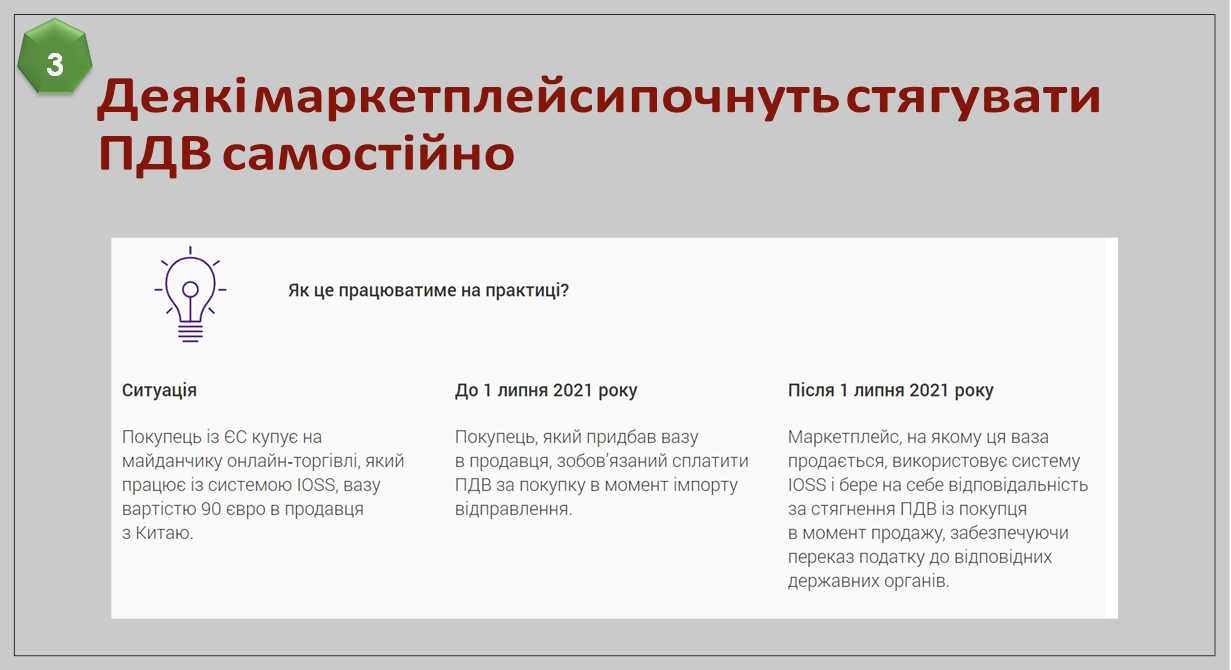

Три основні зміни

СКАСУВАННЯ ЗВІЛЬНЕННЯ ВІД ПДВ ПРИ ІМПОРТІ ПОСИЛОК ВАРТІСТЮ ДО 22 ЄВРО СКАСУВАННЯ ЗВІЛЬНЕННЯ ВІД ПДВ ПРИ ІМПОРТІ ПОСИЛОК ВАРТІСТЮ ДО 22 ЄВРО

ЗАПРОВАДЖЕННЯ СИСТЕМИ IMPORT ONE-STOP ЗАПРОВАДЖЕННЯ СИСТЕМИ IMPORT ONE-STOP

SHOP (IOSS)

ДЕЯКІ МАЙДАНЧИКИ ОНЛАЙН-ТОРГІВЛІ ДЕЯКІ МАЙДАНЧИКИ ОНЛАЙН-ТОРГІВЛІ

ПОЧНУТЬ СТЯГУВАТИ ПДВ САМОСТІЙНО

|

|

|

|

IOSS – це електронний портал, який підприємства зможуть використовувати з 1 липня 2021 року для виконання своїх зобов’язань щодо е-комерції з ПДВ для онлайн-продажів імпортної продукції. IOSS – це електронний портал, який підприємства зможуть використовувати з 1 липня 2021 року для виконання своїх зобов’язань щодо е-комерції з ПДВ для онлайн-продажів імпортної продукції.

Цей ресурс дозволить постачальникам та продавцям онлайн-магазинів, які імпортують свої товари у ЄС, збирати, декларувати та сплачувати ПДВ самостійно, знімаючи цей тягар зі своїх покупців (як це було раніше для товарів, вартість яких перевищувала 22 євро). При цьому IOSS не розповсюджується на товари, які дорожче 150 євро, чи підакцизні товари (алкоголь і тютюнові вироби).

Важливо пам’ятати, що з початку липня покупцю доведеться самостійно сплачувати ПДВ і збір за митне оформлення, який стягує перевізник, у випадку, якщо продавець не зареєструється в IOSS.

|

|

|

|

Як же відкрити «єдине вікно»?

Посередників варто починати шукати серед компаній, що здійснюють перевезення, формування великих

відправлень, і тих, що мають свої склади в країнах ЄС. Крім того, таким посередником зможе стати сам онлайнмайданчик, якщо він вирішить зареєструватися в IOSS.

Про плани отримати таку реєстрацію вже говорять eBay та Etsy

саме маркетплейс, який користується IOSS, нестиме відповідальність за стягнення ПДВ із замовника під час продажу, забезпечуючи його передачу відповідним органам, що знімає тягар з продавця та покупця.

|

|

|

|

Румунія

❑ Податок на прибуток - 3 %, у випадку, якщо компанія не має працівників, та 1 % відповідно, якщо такі наявні. Проте не менш як 200 євро;

❑ Податок на виведений капітал/дивіденди - 5 %;

❑ Податок на доходи фізичних осіб (ПДФО) - 10 %. Проте, слід зауважити, що для IT спеціалістів наразі діє пільга і ставка податку становить - 0 %.

❑ Додатково стягується соціальний податок (страхування тощо) у розмірі 2.25 % у разі реєстрації у формі самозайнятої особи.

❑ Діє ліміт на прибуток у розмірі 1 000 000 євро для платників податків на спрощеній системі.

|

|

|

|

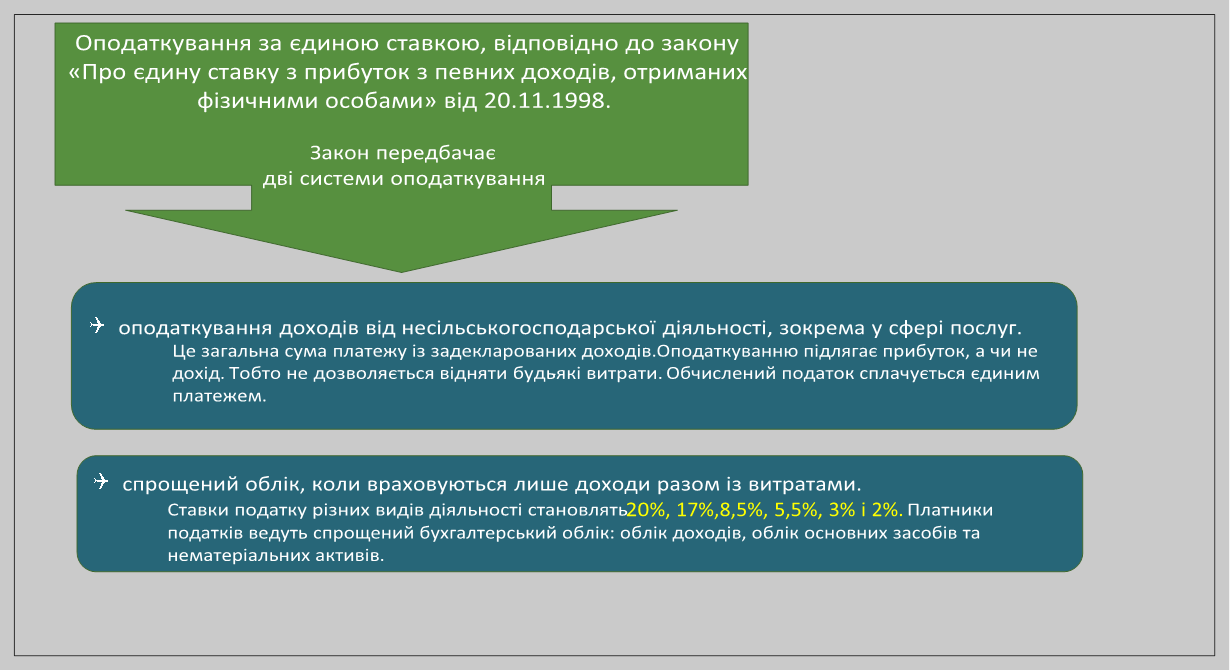

Польща

❑ Єдиний податок - 19 % (9 % - у випадку дотримання ліміту прибутку в 2 000 000 євро);

❑ Податок на виведений капітал/дивіденди - 19 %; ❑ Податок на доходи фізичних осіб (ПДФО):

➢- 17 % - до 18 000 євро;

➢- 32 % - понад 18 000 євро;

❑ Ставка податку для самозайнятої особи становить 20 %.

|

|

|

|

Чехія

❑ З січня 2021 року Чехія пропонує систему єдиного податку. Власна назва - “паушальний податок”. У 2022 році щомісячне відрахування єдиного податку становить 242 євро, що включає:

➢4 євро - податок на прибуток;

➢132 євро - платіж за соціальне страхування; ➢106 євро - платіж за медичне страхування.

❑ Внесок за медичне страхування не є обов'язковим за умови наявності медичної страховки, яка була придбана вами при отриманні візи.

❑ Паушальний податок призначений лише для підприємців із річним доходом (виручкою) до 40 416 євро.

|

|

|

Хорватія

❑ Окрема схема оподаткування підприємців – сплата одноразової суми на основі оцінки податкових органів.

❑ Платник повинен:

➢не бути платником податку на додану вартість (згідно із Законом про ПДВ);

➢мати щорічні надходження від своєї діяльності, яка не перевищує розміру, встановленого законом про ПДВ для обов'язкової реєстрації в системі ПДВ (300 000 хорватських кун, що становить 39 тис. євро).

❑ Платник податків веде облік отриманих сум формою PO-SD. Він не зобов'язаний вести Бізнес-книгу та користуватися РРО, а також подавати річну податкову декларацію щодо цього доходу за статтею 44 закону.

|

|

|

|

Угорщина

❑ У країні діє податок із фіксованою ставкою для низько бюджетних підприємств та малого бізнесу, дрібних платників податків – КАТА. Приватні/індивідуальні підприємці/підприємства мають сплачувати щомісячно фіксований податок у розмірі 50 або 75 тис. форинтів (відповідно 163 та 245 євро). КАТА сплачується щомісяця на 12 день місяця. Платник не сплачує податок, якщо отримує допомогу внаслідок хвороби чи нещасного випадку, допомога з догляду за дитиною або припиняє підприємницьку діяльність.

Підприємство платить за кожного зі своїх працівників за умови реєстрації за ознакою «дрібний платник податків з повним робочим днем”.

❑ КАТА замінює:

➢податок на прибуток; ➢внески на медичне страхування;

➢податок з дивідендів; ➢пенсійні внески;

➢податок на прибуток; ➢внески на охорону здоров'я;

➢соціальний внесок; ➢професійний внесок

|

|

|

|

Португалія

❑Податок на прибуток за спрощеною системою оподаткування становить 17 % (ліміт по прибутку становить 17 000 євро). ❑Податок на прибуток за спрощеною системою оподаткування становить 17 % (ліміт по прибутку становить 17 000 євро).

❑Податок на доходи фізичних осіб (ПДФО) в Португалії має велику градацію в залежності від розміру прибутку фізичної особи:

➢ 14.5 % - до 7 112 євро;

➢ 23 % - від 7 112 до 10 732 євро;

➢ 28,5 % - від 10 732 до 20 322 євро;

➢ 35 % - від 20 322 до 25 075 євро;

➢ 37 % - від 25 075 до 36 967 євро;

➢ 45 % - від 36 967 до 80 882 євро; ➢ 48 % - більш ніж 80 882 євро; ❑Соціальний податок - 23,75 %.

❑Ставка податку для самозайнятої особи становить - 21 % (перші 25 000 євро оподатковуються по ставці 17 %);

|

|

|

|

Італія

◦Ставка податку складає - 15 % від обороту, а також 24 % для соціального податку.

◦Проте перші 5 років здійснення господарської діяльності можливе оподаткування за ставкою 5 %.

в Італії здійснення господарської діяльності ускладнюється складними юридичними конструкціями в силу суворого та архаїчного законодавства, особливо це стосується трудового законодавства.

|

|

Цікавий факт. Швейцарія знаходиться в самому центрі Європи, але не є ні частиною Митного союзу, ні членом Європейського союзу. Відповідно, при переміщенні товарів між країнами-членами ЄС та Швейцарією такі операції будуть розглядатися як імпорт або експорт товарів між ЄС і третьою країною.

Цікавий факт. Швейцарія знаходиться в самому центрі Європи, але не є ні частиною Митного союзу, ні членом Європейського союзу. Відповідно, при переміщенні товарів між країнами-членами ЄС та Швейцарією такі операції будуть розглядатися як імпорт або експорт товарів між ЄС і третьою країною.

про внесення змін до Директиви 2006/112/ЄС про 2018 спільну систему податку на додану вартість щодо

про внесення змін до Директиви 2006/112/ЄС про 2018 спільну систему податку на додану вартість щодо

ЄС впроваджує нові 2021 правила сплати ПДВ до країнчленів

ЄС впроваджує нові 2021 правила сплати ПДВ до країнчленів