Презентація "Страховий ринок. Страхування відповідальності"

Звідки виникло страхування? Страхування, як і власність, обмін, ринок, є однією з найдавніших категорій суспільного виробництва. Сенс цього поняття заснований на його кореневому значенні – «страх». Страх перед стихійними силами природи (паводки, землетруси, градобій, пожежі), перед грабіжниками та розбійниками призвів до розуміння необхідності створення запасів для усунення негативних наслідків цих природних і соціальних явищ.

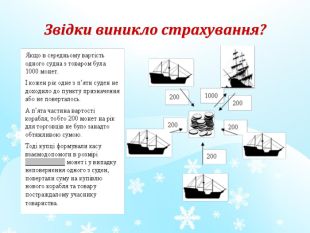

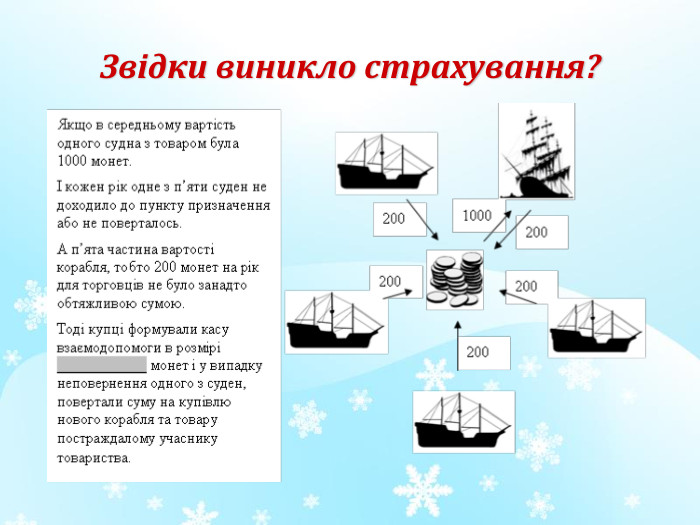

Звідки виникло страхування? Ще у другому тисячолітті до н.е. Китайські та Вавилонські торговці почали зменшувати ризик втрати свого товару, розподіляючи його поміж різними суднами. Пізніше, в епоху Відродження європейські купці, споряджаючи далекі морські експедиції не мали жодних гарантій, що їх кораблі повернуться назад з жаданими товарами. Якщо кораблі не поверталися купці, які їх споряджали за власні кошти, як правило, ставали банкрутами. Тому, вони почали об’єднуватися в спілки, вносячи до кас цих спілок гроші. В разі, якщо корабель одного з купців не повертався з експедиції, він мав змогу отримати певну компенсацію з каси спілки, що дозволяло йому уникати банкрутства та продовжувати свою діяльність.

Які ж ознаки, властиві страхуванню? Головною ознакою страхування є солідарна (групова) розкладка збитку, тобто втрати одного або кількох постраждалих компенсуються за рахунок створених сукупністю учасників ресурсів. Чим більше учасників бере участь у страхуванні, тим меншу частку ресурсів вони повинні виділяти для компенсації шкоди, завданої постраждалим.

Які ж ознаки, властиві страхуванню? Необхідно звернути увагу на те, що солідарна розкладка збитку має замкнутий характер, тобто компенсацію за завдану шкоду отримує той, хто особисто бере участь у страхуванні, вносячи необхідні кошти (страхувальник), або той, участь кого у страхуванні забезпечується коштами сплаченими зацікавленою особою (наприклад, батько або мати можуть сплачувати кошти на страхування своєї дитини) (рис. 1):

Які ж ознаки, властиві страхуванню? Сенс страхування полягає у зменшенні майнових чи інших збитків при настанні випадкових або закономірних несприятливих подій, однак не всіх а лише тих, обов’язковою ознакою яких є невизначеність, пов’язана з їх настанням. Пояснимо поняття невизначеності на прикладах

Які ж ознаки, властиві страхуванню? Так, іноді певний будинок може згоріти від пожежі (однак цього може ніколи і не статися – випадкова подія). Будь-яка людина хворіє (це відбувається коли-небудь з кожною людиною – закономірна подія). Однак, в першому випадку не відомо який конкретно будинок згорить, а в другому, яка саме людина захворіє на ту чи іншу хворобу. Крім того, в обох випадках невідомим залишається час настання несприятливої події. Саме невідомий час настання страхової події є основою для страхування життя. Страхування життя є дещо відмінним видом страхування від ризикового, адже страховим випадком в такому виді страхування є дожиття або недожиття до певного віку, а це обов’язково колись станеться. В першому випадку, кошти отримує сама людина, в другому – її сім’я.

Які ж ознаки, властиві страхуванню? Важливими особливостями страхування є й те, що страхуванню підлягають лише ті події, на частоту та силу негативного прояву яких людина не має можливості впливати (наприклад, стихійні лиха), та щодо запобігання чиїм негативним проявам було здійснено все можливе (наприклад, чи розумно було б страхувати будівлі від вогню, якщо в них не виконувалися вимоги пожежної безпеки, а за навмисний підпал не передбачалася кримінальна відповідальність).

Що ж таке страхування? Страхування – це система захисту майнових інтересів громадян та юридичних осіб за рахунок грошових фондів, сформованих шляхом сплати громадянами та юридичними особами страхових платежів (страхової премії) на випадок настання визначених договором страхування або чинним законодавством подій (страхових випадків).

Учасники страхових відносин: хто вони? Основними учасниками страхових відносин є: страховик – юридична особа (страхова компанія), яка приймає на себе чужі ризики і виплачує відшкодування, та страхувальник, фізична чи юридична особа, яка має зацікавленість у страхуванні. Додатковими учасни-ками страхових відно-син можуть бути: застрахований та ви-годонабувач (особа, яка отримує страхову виплату, якщо з за-страхованим відбу-вається страховий випадок, наприклад, йому здійснюється виплата в разі заги-белі застрахованого).

Страхові посередники: чи потрібні вони на страховому ринку? страхові агенти та 2) страхові брокери. Страхові агенти є представниками конкретних страхових компаній та діють від їх імені і за їх дорученням, а страхові брокери є незалежними від страхових компаній фізичними або юридичними особами, що можуть реалізовувати на свій страх і ризик страхові продукти як однієї, так і багатьох страхових компаній.

Форми страхування? Починаючи з 20 століття, в багатьох державах для вирішення соціально-економічних завдань були запроваджені певні види обов’язкового страхування (наприклад, медичне страхування, особисте страхування від нещасних випадків на транспорті, страхування цивільної відповідальності власників транспортних засобів тощо). Обов’язкове страхування впроваджується і здійснюється на підставі вимог законодавства та передбачає пряме регуляторне втручання держави у страхові взаємовідносини..

Договір страхування Договір страхування застосовується переважно у сфері добровільного страхування. Він являє собою письмову угоду між страхувальником і страховиком, згідно з якою страховик бере на себе зобов’язання у разі настання страхового випадку здійснити страхову виплату страхувальнику або іншій особі, визначеній у договорі страхування страхувальником, на користь якої укладено договір страхування, а страхувальник зобов’язується сплачувати страхові платежі у визначені строки та виконувати інші умови договору.

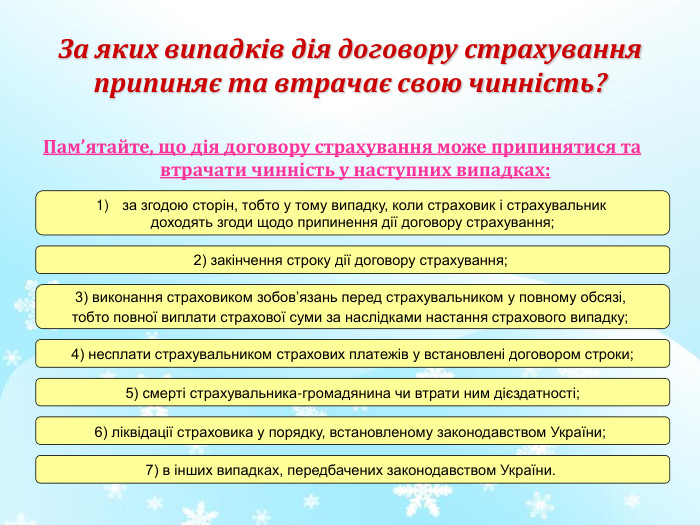

За яких випадків дія договору страхування припиняє та втрачає свою чинність? Пам’ятайте, що дія договору страхування може припинятися та втрачати чинність у наступних випадках: за згодою сторін, тобто у тому випадку, коли страховик і страхувальник доходять згоди щодо припинення дії договору страхування; 2) закінчення строку дії договору страхування; 3) виконання страховиком зобов’язань перед страхувальником у повному обсязі, тобто повної виплати страхової суми за наслідками настання страхового випадку; 4) несплати страхувальником страхових платежів у встановлені договором строки; 5) смерті страхувальника-громадянина чи втрати ним дієздатності; 6) ліквідації страховика у порядку, встановленому законодавством України; 7) в інших випадках, передбачених законодавством України.

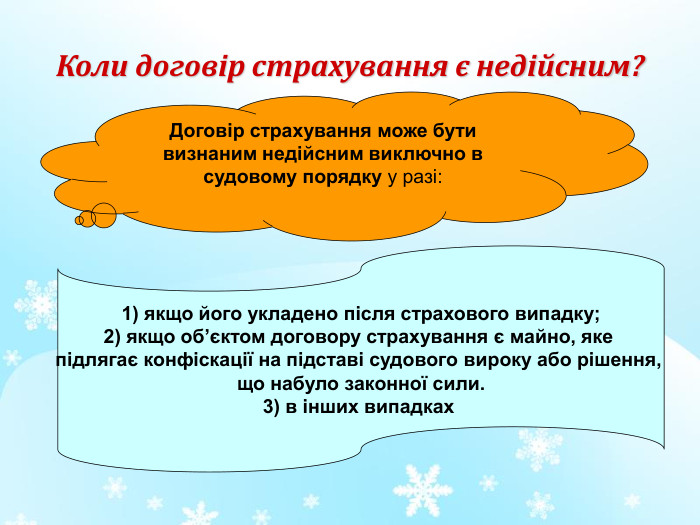

Коли договір страхування є недійсним? Договір страхування може бути визнаним недійсним виключно в судовому порядку у разі: 1) якщо його укладено після страхового випадку; 2) якщо об’єктом договору страхування є майно, яке підлягає конфіскації на підставі судового вироку або рішення, що набуло законної сили. 3) в інших випадках

Коли договір страхування є недійсним? Пам’ятайте, що здійснення страхових виплат і виплата страхового відшкодування проводиться страховиком згідно з договором страхування або законодавством не «автоматично», а на підставі заяви страхувальника (його правонаступника або третіх осіб, визначених умовами страхування) і страхового акта (аварійного сертифіката), який складається страховиком або уповноваженою ним особою (аварійним комісаром) у формі, що визначається страховиком.

Відмови у страховій виплаті? Страховик має право відмовитися здійснювати страхові виплати або страхове відшкодування, якщо виявлено наступне: 1) навмисні дії страхувальника або особи, на користь якої укладено договір страхування, спрямовані на настання страхового випадку; 2) вчинення страхувальником-громадянином або іншою особою, на користь якої укладено договір страхування, умисного злочину, що призвів до страхового випадку;

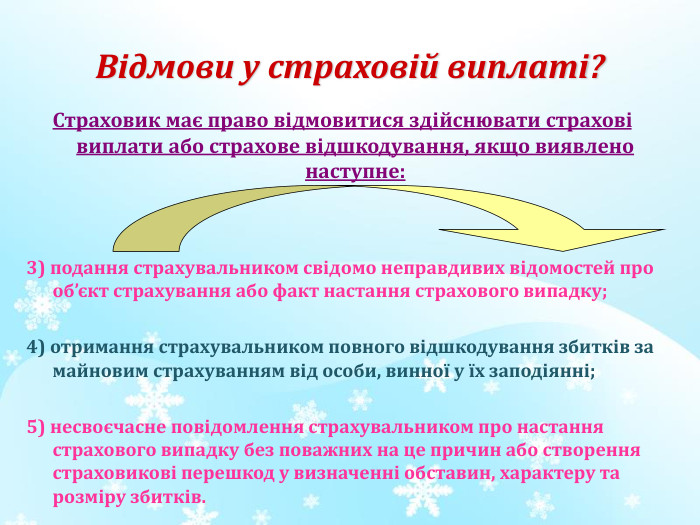

Відмови у страховій виплаті? Страховик має право відмовитися здійснювати страхові виплати або страхове відшкодування, якщо виявлено наступне: 3) подання страхувальником свідомо неправдивих відомостей про об’єкт страхування або факт настання страхового випадку; 4) отримання страхувальником повного відшкодування збитків за майновим страхуванням від особи, винної у їх заподіянні; 5) несвоєчасне повідомлення страхувальником про настання страхового випадку без поважних на це причин або створення страховикові перешкод у визначенні обставин, характеру та розміру збитків.

Відмови у страховій виплаті? Крім вказаних вище підстав страхові компанії відповідно до власного досвіду, як правило, в договорі страхування можуть передбачати ще й інші підстави для відмови у виплаті страхового відшкодування. Тому необхідно уважно вивчати всі пункти страхового договору, навіть написані дрібним шрифтом. Пам’ятайте! Пам’ятайте!

Як захистити свої права? На жаль, в Україні частими є випадки, коли страхової компанії затягують виплати страхового відшкодування. Одним з можливих шляхів подолання такої ситуації є звернення зі скаргою до Нацкомфінпослуг України, яка як уповноважений орган згідно зі статтею 35 Закону „Про страхування”, здійснює державний нагляд за страховою діяльністю. Іншим шляхом захисту громадянином власних інтересів може бути гарантоване Конституцією України звернення з позовною заявою до суду.

Який же порядок дій при настанні страхового випадку? У разі настання страхової події слід дотримуватися порядку вчинення дій, визначених договором страхування, перелік яких, як правило міститься в розділі «Порядок дій при настанні страхового випадку»: Письмово повідомити страховика про випадок, що стався у порядку та строки передбачені договором страхування. 2. Виконати інші умови договору страхування в частині повідомлення про страховий випадок уповноважених структур. Це зокрема, залежно від характеру страхового випадку можуть бути МВС, МНС тощо.

Який же порядок дій при настанні страхового випадку? У разі настання страхової події слід дотримуватися порядку вчинення дій, визначених договором страхування, перелік яких, як правило міститься в розділі «Порядок дій при настанні страхового випадку»: 3. За наявності у договорі страхування зобов’язання щодо повідомлення асистуючої компанії (компанія, яка працює за дорученням страховика та сприяє розслідуванню страхового випадку), необхідно повідомити її про випадок та виконати всі надані рекомендації (як правило, така умова міститься в договорах автотранспортного страхування, договорах страхування подорожуючих).

Який же порядок дій при настанні страхового випадку? У разі настання страхової події слід дотримуватися порядку вчинення дій, визначених договором страхування, перелік яких, як правило міститься в розділі «Порядок дій при настанні страхового випадку»: 4. Надати повний перелік документів, передбачених договором страхування або Законом. Такими документами можуть бути рішення компетентних органів, довідки, банківська документація, виписки, тощо. Перелік документів закріплюється Законом або договором.

Який же порядок дій при настанні страхового випадку? У разі настання страхової події слід дотримуватися порядку вчинення дій, визначених договором страхування, перелік яких, як правило міститься в розділі «Порядок дій при настанні страхового випадку»: 5. Забезпечити безперешкодне розслідування страхового випадку та виконувати всі дії, передбачені Законом або страховим договором (наприклад, надати транспортний засіб для огляду, з’явитися на проведення автотоварознавчого дослідження, утримання від вчинення певних дій. Слід пам’ятати, що перелік таких дій обмежується Законом, договором та правилами страхування).

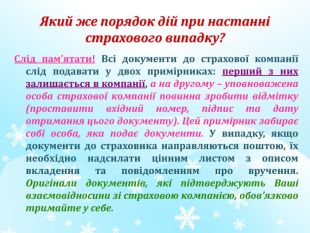

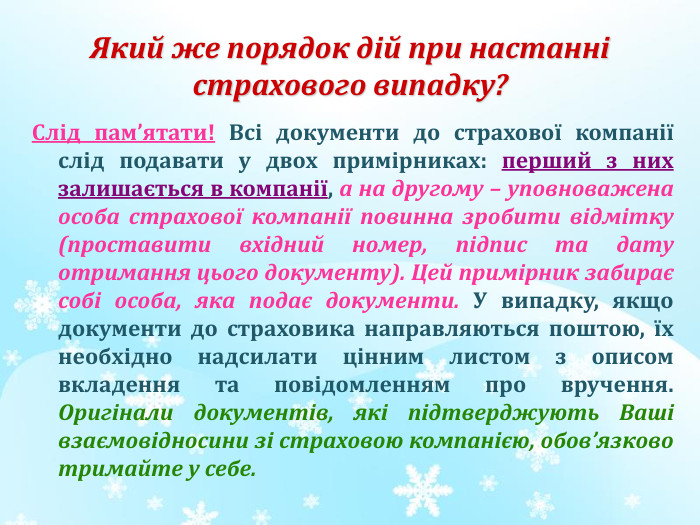

Який же порядок дій при настанні страхового випадку? Слід пам’ятати! Всі документи до страхової компанії слід подавати у двох примірниках: перший з них залишається в компанії, а на другому – уповноважена особа страхової компанії повинна зробити відмітку (проставити вхідний номер, підпис та дату отримання цього документу). Цей примірник забирає собі особа, яка подає документи. У випадку, якщо документи до страховика направляються поштою, їх необхідно надсилати цінним листом з описом вкладення та повідомленням про вручення. Оригінали документів, які підтверджують Ваші взаємовідносини зі страховою компанією, обов’язково тримайте у себе.

Який же порядок дій при настанні страхового випадку? Страховик повинен здійснити страхову виплату у строк встановлений договором та правилами страхування. Цей строк не може перевищувати встановлений договором страхування. Якщо страховик затягує виплату, то страхувальник має підстави звертатися зі скаргою до Нацкомфінпослуг України або з позовом до суду. Пам’ятайте! Пам’ятайте!

Який же порядок дій при настанні страхового випадку? У випадку відмови у виплаті страхового відшкодування страхова компанія повинна повідомити про це страхувальника письмово у визначені строки. Якщо страхувальник не отримав листа-відмови щодо відмови у виплаті страхового відшкодування, він, як і у випадку з затягуванням виплати може звернутися зі скаргою до Нацкомфінпослуг або з позовом до суду.

Страхування відповідальності – що це? Часто причини збитків, які завдаються іншим особам, можуть бути пов’язані з безпосередніми діями інших громадян. Для компенсації заданої шкоди в світі використовують велику кількість видів страхування відповідальності громадян, наприклад - страхування відповідальності власників собак, - страхування відповідальності домовласників, - страхування відповідальності мисливців, - страхування відповідальності власників транспортних засобів та ін.

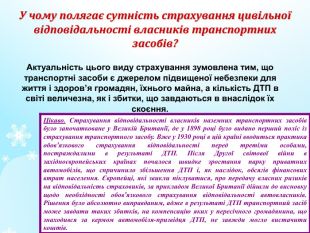

У чому полягає сутність страхування цивільної відповідальності власників транспортних засобів? Актуальність цього виду страхування зумовлена тим, що транспортні засоби є джерелом підвищеної небезпеки для життя і здоров’я громадян, їхнього майна, а кількість ДТП в світі величезна, як і збитки, що завдаються в внаслідок їх скоєння. Цікаво. Страхування відповідальності власників наземних транспортних засобів було започатковане у Великій Британії, де у 1898 році було видано перший поліс із страхування транспортного засобу. Вже у 1930 році в цій країні вводиться практика обов’язкового страхування відповідальності перед третіми особами, постраждалими в результаті ДТП. Після Другої світової війни в західноєвропейських країнах почалося швидке зростання парку приватних автомобілів, що спричинило збільшення ДТП і, як наслідок, обсягів фінансових втрат населення. Європейці, які звикли піклуватися, про передачу власних ризиків на відповідальність страховиків, за прикладом Великої Британії дійшли до висновку щодо необхідності обов’язкового страхування відповідальності автовласників. Рішення було абсолютно виправданим, адже в результаті ДТП транспортний засіб може завдати таких збитків, на компенсацію яких у пересічного громадянина, що знаходився за кермом автомобіля-призвідця ДТП, не завжди могло вистачити коштів.

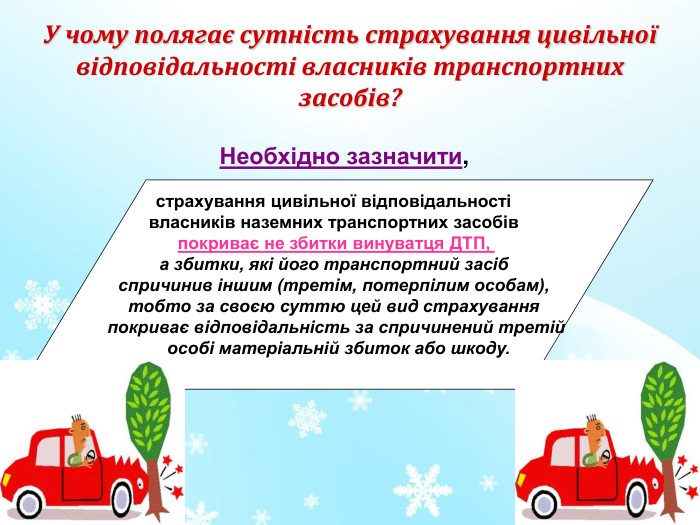

У чому полягає сутність страхування цивільної відповідальності власників транспортних засобів? Необхідно зазначити, страхування цивільної відповідальності власників наземних транспортних засобів покриває не збитки винуватця ДТП, а збитки, які його транспортний засіб спричинив іншим (третім, потерпілим особам), тобто за своєю суттю цей вид страхування покриває відповідальність за спричинений третій особі матеріальній збиток або шкоду.

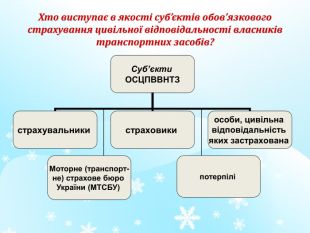

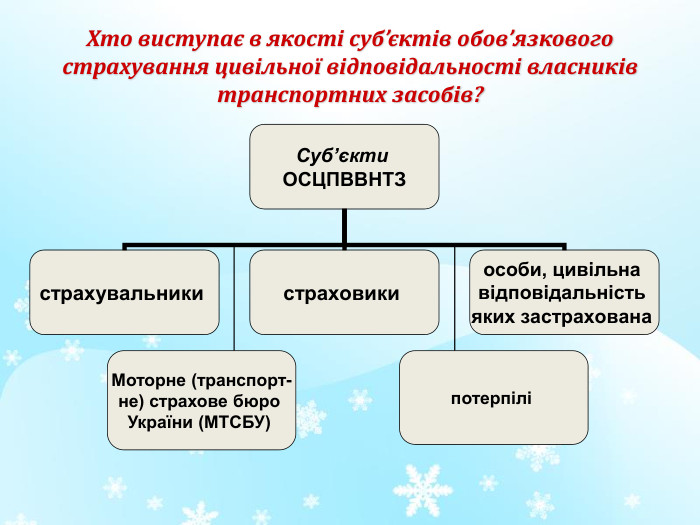

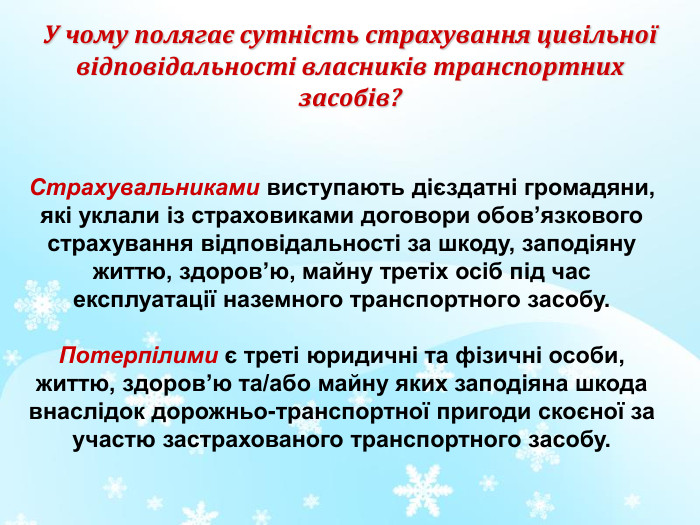

У чому полягає сутність страхування цивільної відповідальності власників транспортних засобів? Страхувальниками виступають дієздатні громадяни, які уклали із страховиками договори обов’язкового страхування відповідальності за шкоду, заподіяну життю, здоров’ю, майну третіх осіб під час експлуатації наземного транспортного засобу. Потерпілими є треті юридичні та фізичні особи, життю, здоров’ю та/або майну яких заподіяна шкода внаслідок дорожньо-транспортної пригоди скоєної за участю застрахованого транспортного засобу.

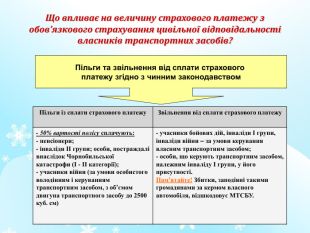

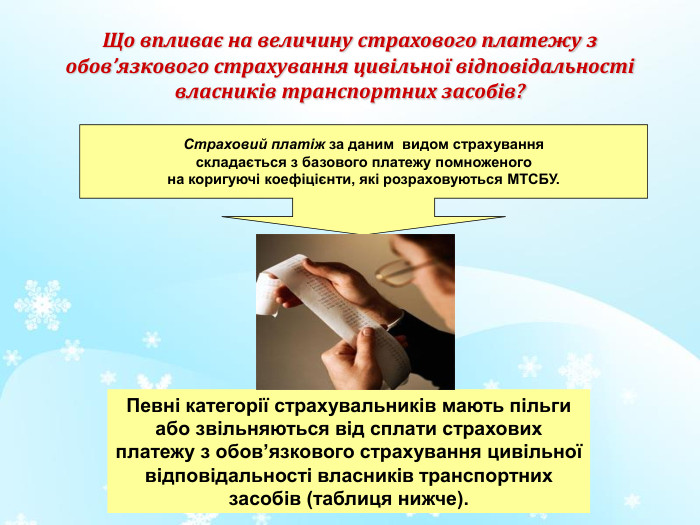

Що впливає на величину страхового платежу з обов’язкового страхування цивільної відповідальності власників транспортних засобів? Страховий платіж за даним видом страхування складається з базового платежу помноженого на коригуючі коефіцієнти, які розраховуються МТСБУ. Певні категорії страхувальників мають пільги або звільняються від сплати страхових платежу з обов’язкового страхування цивільної відповідальності власників транспортних засобів (таблиця нижче).

Що впливає на величину страхового платежу з обов’язкового страхування цивільної відповідальності власників транспортних засобів? Пільги та звільнення від сплати страхового платежу згідно з чинним законодавством Пільги із сплати страхового платежу Звільнення від сплати страхового платежу - 50% вартості полісу сплачують: - пенсіонери; - інваліди ІІ групи; особи, постраждалі внаслідок Чорнобильської катастрофи (І - ІІ категорії); - учасники війни (за умови особистого володінням і керуванням транспортним засобом, з об’ємом двигуна транспортного засобу до 2500 куб. см) - учасники бойових дій, інваліди І групи, інваліди війни – за умови керування власним транспортним засобом; - особи, що керують транспортним засобом, належним інваліду І групи, у його присутності. Пам’ятайте! Збитки, заподіяні такими громадянами за кермом власного автомобіля, відшкодовує МТСБУ.

Що таке система бонус-малус? Для заохочення безаварійної експлуатації транспортних засобів, при укладанні договорів обов’язкового страхування цивільної відповідальності більше ніж на півроку, страховики мають право застосовувати коефіцієнт до страхових тарифів: понижуючий або підвищуючий, залежно від наявності чи відсутності страхових випадків з вини осіб, відповідальність яких застрахована, в період дії попередніх договорів обов’язкового страхування цивільної відповідальності (бонус-малус).

Який розмір виплат за даним видом страхування? За даним видом страхування обов’язкова грошова сума, в межах якої страховик зобов’язаний провести виплату за шкоду, заподіяну майну третіх осіб, становить 100000 грн. на одного потерпілого. Величина страхового відшкодування завжди зменшується на суму франшизи, яка встановлюється в розмірі 2% від ліміту відповідальності страхової компанії.

Який розмір виплат за даним видом страхування? Обов’язкова грошова сума, в межах якої страховик зобов’язаний провести виплату за шкоду, заподіяну життю та здоров’ю потерпілих, становить 200000 грн. на одного потерпілого. Шкодою, заподіяною життю та здоров’ю потерпілого у результаті дорожньо-транспортної пригоди, є шкода (в тому числі моральна), пов’язана з наступними подіями: - лікуванням потерпілого; - тимчасовою втратою працездатності потерпілим; - стійкою втратою працездатності потерпілим; - смертю потерпілого.

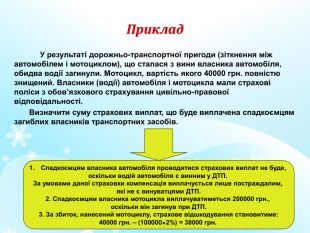

Приклад У результаті дорожньо-транспортної пригоди (зіткнення між автомобілем і мотоциклом), що сталася з вини власника автомобіля, обидва водії загинули. Мотоцикл, вартість якого 40000 грн. повністю знищений. Власники (водії) автомобіля і мотоцикла мали страхові поліси з обов’язкового страхування цивільно-правової відповідальності. Визначити суму страхових виплат, що буде виплачена спадкоємцям загиблих власників транспортних засобів. Спадкоємцям власника автомобіля проводитися страхових виплат не буде, оскільки водій автомобіля є винним у ДТП. За умовами даної страховки компенсація виплачується лише постраждалим, які не є винуватцями ДТП. 2. Спадкоємцям власника мотоцикла виплачуватиметься 200000 грн., оскільки він загинув при ДТП. 3. За збиток, нанесений мотоциклу, страхове відшкодування становитиме: 40000 грн. – (100000Ч2%) = 38000 грн.

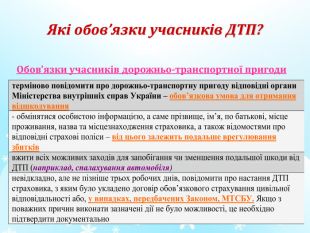

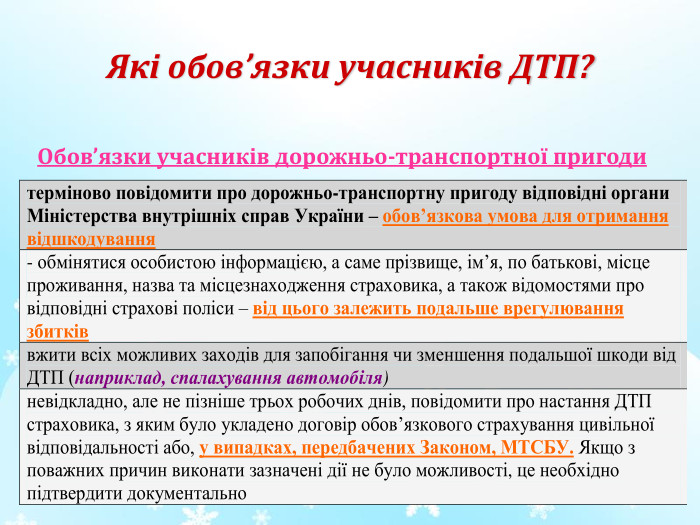

ВАЖЛИВО!!! Учасники дорожньо-транспортної пригоди зобов’язані зберегти транспортний засіб чи пошкоджене внаслідок ДТП майно в такому стані, в якому воно знаходилося відразу після дорожньо-транспортної пригоди, до тих пір, доки їх не огляне призначений страховиком аварійний комісар або експерт.

Практика свідчить, існує шість основних причин, з яких власнику страховки доводиться самостійно компенсувати збитки за результатами ДТП: 1) несвоєчасне повідомлення страхової компанії про ДТП. ВАЖЛИВО! Якщо у триденний термін без поважних причин страхова компанія не була повідомлена про скоєння ДТП, то після відшкодування збитків, заподіяних третій особі, вона має право вимагати компенсації понесених витрат від особи, що допустила вказане порушення; 2) втеча з місця ДТП; 3) керування транспортним засобом в стані алкогольного сп’яніння; 4) керування транспортним засобом тієї категорії, на управління якою водій не має права; 5) ухиляння водія від перевірки на вживання алкоголю, наркотичних або інших речовин; 6) скоєння ДТП транспортним засобом, який знаходився у технічному стані, що не відповідав вимогам Правил дорожнього руху України або обладнаним не відповідно до них.

Яка схема врегулювання збитків, завданих внаслідок ДТП? Відповідно до вимог чинного законодавства, постраждалі внаслідок ДТП повинні звертатися за виплатою з обов’язкового страхування цивільної відповідальності до страхової компанії, яка реалізувала поліс автоцивілки винуватцю ДТП. Іноді за результатами ДТП шкоду відшкодовує не страхова компанія, а МТСБУ.

МТСБУ відшкодовує шкоду у разі її заподіяння: - транспортним засобом, власник якого не застрахував свою цивільно-правову відповідальність (крім шкоди, заподіяної транспортному засобу, який не є забезпечений полісом обов’язкової «автоцивілки», та майну, яке знаходилося в такому транспортному засобі); - невстановленим транспортним засобом, крім шкоди, яка заподіяна майну та навколишньому природному середовищу; - транспортним засобом, який вийшов з володіння власника у результаті протиправних дій іншої особи; - пільговими категоріями громадян, які звільнені від обов’язкового страхування цивільної відповідальності автовласників, а саме: учасники бойових дій, інваліди І групи, інваліди війни, які керують належними їм транспортними засобом; а також особи, що керують транспортними засобами належними інвалідам І групи, у їх присутності; - у разі недостатності коштів та майна страховика, який є членом МТСБУ; - у разі надання страхувальником або особою, відповідальність якої застрахована, свого транспортного засобу працівникам міліції та медичним працівникам закладів охорони здоров’я згідно з чинним законодавством.

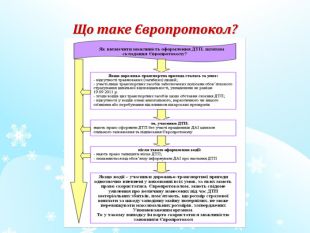

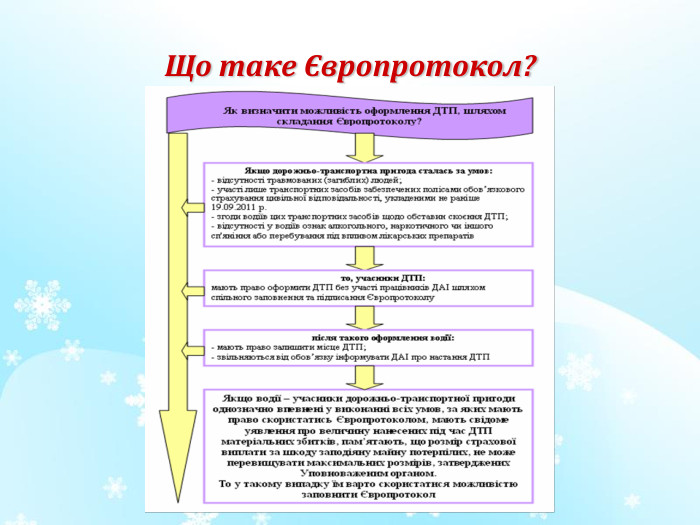

Що таке Європротокол? З 19 вересня 2011 року набрала чинності система спрощеного оформлення ДТП – Євпропротокол. Застосування Європротоколу дозволяє учасникам ДТП не викликати на місце пригоди працівників ДАІ, економити час та уникати можливих додаткових неприємностей, пов’язаних зі скоєнням дорожньої пригоди. Алгоритм визначення можливості складання Європротоколу подано на рисунку

Що таке міжнародна система «Зелена картка»? Основні принципи функціонування системи «Зелена картка» - розповсюджується на країни, в яких страхування цивільної відповідальності автовласників здійснюється в обов’язковому порядку - не дивлячись на те, що страхові угоди укладаються окремими громадянами, вони офіційно визнаються в кожній з держав-учасниць - в кожній державі, яка бере участь в системі «Зелена картка», повинно бути національне Бюро, членами якого стають всі страхової компанії, що займаються обов’язковим страхуванням цивільної відповідальності автовласників - кожне Національне бюро повинне виступати стороною системи двосторонніх міжнародних договорів, які визначають конкретний порядок дії системи «Зелена картка» та укладаються з національними Бюро інших країн-учасниць

про публікацію авторської розробки

Додати розробку