Облік основних засобів

1

1. Поняття основних засобів, їх класифікація та оцінка. Завдання обліку

Для здійснення своєї діяльності підприємства мусять мати необхідні засоби та матеріальні умови.

Господарська діяльність підприємства неможлива без використання засобів праці (матеріально-технічної бази підприємства) – необоротних активів, до складу яких відносять:

- основні засоби;

- інші необоротні матеріальні активи;

- нематеріальні активи;

- довгострокові фінансові інвестиції;

- довгострокова дебіторська заборгованість;

- відстрочені податкові активи;

- інші необоротні активи.

За допомогою таких засобів людина впливає на предмет праці з метою трансформації вхідних матеріальних ресурсів у готовий продукт.

До основних засобів, завдяки яким у процесі виробництва працівник впливає на матеріальні ресурси, відносяться матеріальні об’єкти (виробничі будинки, споруди, машини, транспортні засоби), а також комунікації, що забезпечують виробничий процес (шляхи сполучення, мости, лінії електропередач та ін.).

Обслуговуючи виробництво і невиробничу сферу протягом тривалого часу, основні засоби поступово зношуються, переносять свою вартість на виготовлену продукцію частинами в міру зношування і зберігають свою натуральну форму до кінця строку служби.

Методологічні засади формування в бухгалтерському обліку інформації про основні засоби, а також розкриття інформації про них у фінансовій звітності визначає Положення (стандарт) бухгалтерського обліку 7 “Основні засоби”.

Основні засоби – це матеріальні активи, які підприємство утримує з метою використання їх у процесі виробництва або постачання товарів і послуг, надання в оренду іншим особам або для здійснення адміністративних і соціально-культурних функцій, очікуваний строк корисного використання (експлуатації) яких більше одного року (або операційного циклу, якщо він триваліший за рік). Свою вартість такі активи переносять поступово на витрати підприємства у вигляді амортизації.

Головними завданнями обліку основних засобів є:

- правильне і своєчасне відображення надходження, вибуття й переміщення ОЗ;

- контроль за їхньою наявністю та збереженням у місцях експлуатації;

- своєчасне й точне обчислення зношення (амортизації) ОЗ і правильне відображення його в обліку;

- визначення витрат на ремонт, а також контроль за раціональним використанням коштів, виділених з цією метою;

- виявлення об’єктів, які не використовуються;

- контроль за ефективністю використання, пошуки резервів підвищення ефективності роботи машин, обладнання та ін.;

- оперативне забезпечення керівництва підприємства необхідною інформацією про стан основних засобів через автоматизацію обліково-обчислювальних робіт на базі сучасних засобів обчислювальної техніки.

В організації правильного обліку основних засобів головною є науково обґрунтована їх класифікація (групування) за найважливішими економічними і технічними ознаками.

За характером участі у процесі виробництва (в залежності від функціонального призначення) основні засоби поділяються на групи: виробничі (призначені для використання у сфері матеріального виробництва, обслуговують його. Причому ступінь їх участі у процесі виробництва різна: одні беруть участь в виробництві в якості засобів праці (машини, обладнання, інструменти), інші забезпечують безперебійність виробничого процесу (передавальні пристрої, будівлі), треті створюють необхідні умови для виробничого процесу (виробничі будівлі), зберігання або переміщення виробничих запасів і готової продукції (складські приміщення, транспортні засоби і т.п.) і невиробничі (об’єкти житлово-комунального господарства, охорони здоров’я, культури, освіти, спорту та ін.) – не беруть участі прямо або опосередковано (непрямо) у процесі виробництва, а призначені для цілей невиробничого споживання, житлового та соціально-культурного обслуговування колективів (працюючих) підприємства.

За рівнем використання основні засоби поділяються на діючі (беруть участь у виробничому процесі або в обслуговуванні колективу) і недіючі (знаходяться в запасі, реконструкції, на консервації тощо).

Залежно від права власності (приналежності) основні засоби поділяються на власні (відображаються в балансі і звітності даного підприємства – належать даному підприємству) й орендовані (знаходяться в тимчасовому його використанні (в балансі та звітності не відображаються).

За галузями економіки основні засоби класифікуються: промисловість; сільське господарство; лісове господарство; транспорт; зв’язок; будівництво; торгівля і громадське харчування; матеріально-технічне постачання і збут; заготівля та інші види діяльності сфери матеріального виробництва (редакції, видавництва, кіностудії, будинки звукозапису, заготконтори зі збору мателобрухту й утилю, організації зі збору декоративних і лікарських рослин, плодів та ін.); житлово-комунальне господарство і побутове обслуговування населення; охорона здоров’я, фізична культура і соціальне забезпечення; освіта; культура; мистецтво; наука і наукове обслуговування; кредитування і державне страхування; управління; партійні й громадські організації.

За натурально-речовим складом, характером (з метою обліку, контролю та аналізу – для цілей обліку) основні засоби класифікуються за групами, передбаченими рахунком 10 Плану рахунків:

101 “Земельні ділянки”

102 “Капітальні витрати на поліпшення земель”

103 “Будинки та споруди”

104 “Машини та обладнання”

105 “Транспортні засоби”

106 “Інструменти, прилади та інвентар”

107 “Робоча і продуктивна худоба”

108 “Багаторічні насадження”

109 “Інші основні засоби”.

На практиці використовуються наступні види оцінки засобів: первинна (інвентарна), залишкова, відновлювальна та ліквідаційна.

Порядок формування первісної вартості основних засобів залежить від шляхів надходження на підприємство.

Під первинною вартістю розуміють фактичну (справедливу) собівартість будівництва (спорудження), виготовлення або придбання об’єкта, включаючи витрати на доставку і встановлення на місці використання з врахуванням страхових платежів під час транспортування, державну реєстрацію і ін. витрати.

Створені (побудовані) або придбані основні засоби у балансі відображаються за їх первинною (історичною) вартістю, яка складається з таких елементів:

- суми (без непрямих податків), що сплачують постачальникам активів;

- суми, що сплачують підрядникам за виконання будівельно-монтажних робіт;

- реєстраційні збори, державне мито та аналогічні платежі, здійснені у зв’язку з придбанням (отриманням) прав на об’єкт основних засобів та інших необоротних матеріальних активів;

- суми ввізного мита;

- суми непрямих податків, сплачені у зв’язку з придбанням (створенням) основних засобів, які не відшкодовуються підприємству;

- витрати зі страхування ризиків, пов’язаних з доставкою основних засобів;

- витрати на установку, монтаж, налагодження основних засобів;

- інші витрати, безпосередньо пов’язані з доведенням основних засобів до стану, у якому вони придатні для використання у запланованих цілях.

Витрати на сплату відсотків за користування кредитом не включаються до первісної вартості необоротних активів, придбаних (створених) повністю або частково за рахунок позикового капіталу.

Первинна вартість основних засобів показує вартість кожного об’єкта в момент його введення в експлуатацію.

У разі якщо об’єкт необоротних активів придбано в результаті бартерної операції (або обміну із частковою оплатою грошовими коштами), його оцінка залежить від того, чи мав місце обмін подібними або неподібними об’єктами.

Подібними є об’єкти, які мають однакове функціональне призначення та однакову справедливу вартість.

У свою чергу об’єкти, які не відповідають одночасно цим двом критеріям, є неподібними.

Первісна вартість об’єкта, придбаного в результаті обміну на подібний об’єкт, дорівнює залишковій вартості переданого об’єкта. Якщо залишкова вартість переданого об’єкта перевищує його справедливу вартість, то первісною вартістю об’єкта, отриманого в обмін на подібний об’єкт, є його справедлива вартість. Різниця між залишковою та справедливою вартістю такого об’єкта списується на витрати звітного періоду.

Первісна вартість об’єкта основних засобів, придбаного в обмін (або частковий обмін) на неподібний об’єкт, дорівнює справедливій вартості переданого об’єкта, збільшеній або зменшеній на суму грошових коштів чи їх еквівалентів, що була передана (отримана) під час обміну.

Первісною вартістю необоротних активів, що внесені до статутного капіталу підприємств, є погоджена засновниками (учасниками) підприємства їх справедлива вартість.

Первісна вартість безоплатно отриманих основних засобів дорівнює їх справедливій вартості на дату отримання.

Первісна вартість створених (виготовлених) основних засобів власними силами дорівнює сумі прямих і накладних витрат, пов’язаних зі створенням активу

Зміна первісної вартості основних засобів допускається тільки в випадках:

- реконструкції, добудови, дообладнання, технічного переоснащення і ін. видів покращення основних засобів, котрі приводять до збільшення майбутніх економічних вигод від їх використання (тобто в порядку проведення робіт за рахунок капітальних інвестицій);

- переоцінки (індексації) балансової вартості основних засобів;

- часткової ліквідації відповідних об’єктів.

Залишкова (балансова) вартість основного засобу визначається як різниця між первісною вартістю та сумою нарахованого зносу (амортизації).

В бухгалтерському балансі окремими статтями показують: первісну вартість основних засобів, суму їх зносу і залишкову вартість. В підсумок балансу основні засоби включаються по залишковій вартості.

Відновлювальна вартість – це вартість відтворення (будівництва, виготовлення, придбання) об’єктів в сучасних умовах виробництва і діючих у даний момент цінах. Тобто це вартість основних засобів після проведення їх переоцінки.

Ліквідаційна вартість – це сума коштів або вартість інших активів, які підприємство очікує отримати від реалізації (ліквідації) основних засобів в кінці періоду використання, що передбачений (після закінчення строку їх корисного використання), за вирахуванням очікуваних витрат на ліквідацію (продаж) цього об’єкту.

2. Документальне оформлення руху основних засобів.

Рух основних засобів, пов’язаний із здійсненням господарських операцій з надходження, внутрішнього переміщення та вибуття основних засобів, оформлюють за допомогою типових форм первинної облікової документації, затверджених Наказом Мінстату України від 29.12.95 р. № 352.

Уведення в дію об’єктів основних засобів, а також їх купівлю комісія оформляє актом приймання-передачі (внутрішнього переміщення) основних засобів за формою ОЗ – 1, який використовують для:

- зарахування до складу основних засобів окремих об’єктів;

- обліку введення об’єктів основних засобів в експлуатацію;

- оформлення внутрішнього переміщення основного засобу з одного підрозділу (цеху, відділу, ділянки) в інший;

- виключення об’єктів зі складу основних засобів при передачі іншому підприємству – як при продажу (обміні), так і при безоплатній передачі.

Склад комісії, яка складає акт, визначається в наказі про облікову політику підприємства або затверджується керівником.

Кожен об’єкт зараховується до складу основних засобів за окремим актом. Виключення лише становлять інвентар, інструменти, обладнання та подібні об’єкти, якщо вони є однотипними та мають однакову вартість в одному календарному місяці.

При прийманні основного засобу акт складається в одному примірнику, при передачі іншому підприємству – в двох (для обох підприємств), при передачі другому підрозділу – також в двох (на підставі другого примірника акту працівник, який передає об’єкт основний засіб, робить відповідний запис до інвентарного списку ОЗ - 9).

Перший примірник акту передається в бухгалтерію, де на його підставі проводиться запис в інвентарній картці форми ОЗ - 6. До акту додається необхідна технічна документація, яка пізніше передається в один з відділів (у бухгалтерії не зберігається).

Акти зберігаються протягом всього терміну експлуатації об’єкту і протягом трьох років та одного місяця після списання об’єкту з обліку за умови, що на цей період була проведена документальна ревізія.

Форму ОЗ - 2 “Акт приймання-здачі відремонтованих, реконструйованих та модернізованих об’єктів” використовують при оформленні приймання-передачі основного засобу з капітального ремонту, реконструкції або модернізації. Акт складається в одному примірнику, якщо ремонт, реконструкція або модернізація здійснювались господарським способом, а в двох – якщо на іншому підприємстві (другий примірник передається підприємству, яке здійснювало роботи). На підставі акту вносяться зміни до:

- ОЗ - 6 “Інвентарна картка обліку основних засобів”;

- ОЗ - 14 “Розрахунок амортизації основних засобів (для промислових підприємств)”;

- ОЗ - 15 “Розрахунок амортизації основних засобів (для будівельних організацій)”;

- ОЗ - 16 “Розрахунок амортизації по автотранспорту”.

Форми ОЗ - 3 “Акт на списання основних засобів” та ОЗ - 4 “Акт на списання автотранспортних засобів” використовуються для оформлення вибуття окремих об’єктів основних засобів при повній або частковій ліквідації. Акт складається в двох примірниках і затверджується керівником підприємства, потім передається в бухгалтерію, де на його підставі здійснюють запис до форми ОЗ - 9 та вилучають картку форми ОЗ - 6, що відображають у відомості форми ОЗ - 7.

Форма ОЗ - 5 “Акт про установку, пуск та демонтаж будівельної машини” використовується при встановленні, запуску та демонтажу будівельної машини, взятої на прокат. Цей акт підписується представником машинопрокатної бази та механіком будівельної дільниці.

Форма ОЗ - 6 “Інвентарна картка обліку основних засобів” використовується для аналітичного обліку та узагальнення інформації про наявність та рух всіх типів основних засобів на підприємстві. Картки заводяться на кожен інвентарний об’єкт або групу однотипових об’єктів, які мають однакові вартість, введені в експлуатацію в один і той же час та знаходяться в одному підрозділі (цеху). Інвентарні картки заповнюються на підставі наступних первинних документів з обліку руху основних засобів:

- ОЗ - 1 “Акт приймання-передачі (внутрішнього переміщення) основних засобів”;

- ОЗ - 2 "Акт приймання-здачі відремонтованих, реконструйованих та модернізованих об’єктів”;

- ОЗ - 3 “Акт на списання основних засобів” (при цьому картка вилучається);

- ОЗ - 4 “Акт на списання автотранспортних засобів” (при цьому картка вилучається).

На підставі інвентарних карток заповнюються наступні регістри обліку:

- ОЗ - 7 “Опис інвентарних карток по обліку основних засобів”;

- ОЗ - 8 “Картка обліку руху основних засобів” (заповнюється в кінці місяця);

- ОЗ - 9 “Інвентарний список основних засобів” (крім випадку внутрішнього переміщення основного засобу).

Дані карток сумарно звіряють з регістрами синтетичного бухгалтерського обліку.

Кожна картка традиційно ведеться в одному примірнику в бухгалтерії, але існує варіант обліку з веденням двох примірників цих форм: один примірник – в бухгалтерії, інший – в місці експлуатації основного засобу, замість форми ОЗ - 9. Підприємства, які мають невелику кількість основних засобів, можуть вести їх пооб’єктний облік в інвентарній книзі (в розрізі видів основних засобів та місць їх знаходження).

На орендовані основні засоби картка форми ОЗ - 6 не заводиться. Для аналітичного обліку таких засобів використовується копія інвентарної картки орендодавця, яка повинна бути отримана разом з орендованими основними засобами.

Форма ОЗ - 7 “Опис інвентарних карток по обліку основних засобів” використовується для реєстрації інвентарних карток. Ця форма складається в одному примірнику з метою контролю за зберіганням карток. Зареєстровані у цьому описі картки розміщують у картотеці основних засобів, де їх групують за видами, а всередині видів – за місцезнаходженням. Картки недіючих основних засобів групують окремо. Вибуття основних засобів відмічається у картці, яка вилучається з картотеки діючих об’єктів, що відображається в цьому опису.

Форма ОЗ - 8 “Картка обліку руху основних засобів” заповнюється на підставі наступних форм:

- ОЗ - 6 “Інвентарна картка обліку основних засобів”;

- ОЗ - 14 “Розрахунок амортизації основних засобів (для промислових підприємств)”;

- ОЗ - 15 “Розрахунок амортизації основних засобів (для будівельних організацій)”;

- ОЗ - 16 “Розрахунок амортизації по автотранспорту”.

Форма ОЗ - 9 “Інвентарний список основних засобів” використовується у місцях експлуатації основних засобів (цехах, відділах) для обліку кожного об’єкту за матеріально відповідальними особами.

Форми ОЗ - 14 “Розрахунок амортизації основних засобів (для промислових підприємств)”, ОЗ - 15 “Розрахунок амортизації основних засобів (для будівельних організацій)”, ОЗ - 16 “Розрахунок амортизації по автотранспорту” використовується для розрахунку амортизації основних засобів та заповнюються на підставі інвентарних карток форми ОЗ - 6 з урахуванням змін, внесених актом форми ОЗ - 2 при прийманні-здачі відремонтованих, реконструйованих та модернізованих об’єктів.

3. Аналітичний облік основних засобів.

Аналітичний облік основних засобів ведеться за інвентарним об’єктом.

Об’єкт основних засобів – це закінчений пристрій з усіма пристосуваннями і приладдями до нього, або конструктивно відокремлений предмет, що призначений для виконання самостійних функцій, або ж відокремлений комплекс конструктивно з’єднаних предметів, що являють собою єдине ціле і спільно виконують певну роботу.

Якщо один об’єкт основних засобів складається з частин, які мають різний строк корисного використання (експлуатації), то в бухгалтерської, обліку кожна з цих частин може визнаватись як окремий об’єкт основних засобів.

Кожному інвентарному об’єкту присвоюється інвентарний номер, який наноситься на об’єкт і вказується в первинних документах та реєстрах з обліку об’єктів основних засобів. Облік ведеться також за видами основних засобів, місцями їх експлуатації, матеріально відповідальними особами.

Аналітичний пооб’єктний облік основних засобів веде бухгалтерія на інвентарних картках у гривнях (без копійок).

Облік об’єктів основних засобів за місцем їхньої експлуатації (розміщення) здійснюють в інвентарному списку.

4. Облік надходження основних засобів.

Основні засоби надходять на підприємство в результаті їх придбання за плату (купівля), створення (будівництво, спорудження) власними силами, безоплатного отримання, одержання як внеску до статутного капіталу або в результаті інших надходжень (виявлення неврахованих основних засобів в ході інвентаризації та ін.).

Більшість основних засобів надходять на підприємство внаслідок здійснення капітальних інвестицій.

Капітальні інвестиції – це сукупність витрат на створення і поліпшення якісного стану основних засобів. Тобто це затрати підприємства на придбання або створення основних засобів, інших необоротних матеріальних активів і нематеріальних активів, а також затрати на реконструкцію, розширення і технічне переозброєння діючих підприємств.

Усі витрати підприємства на придбання або створення матеріальних і нематеріальних необоротних активів, що включаються до їх первісної вартості, накопичуються на рахунку 15 “Капітальні інвестиції”, за яким ведеться синтетичний облік капітальних інвестицій в розрізі субрахунків.

За дебетом рахунка 15 відображається збільшення понесених підприємством витрат на придбання або створення матеріальних та нематеріальних необоротних активів, а за кредитом – їх зменшення у зв’язку з прийняттям в експлуатацію або приведенням у стан використання за призначенням відповідних об’єктів. Підставою для списання первісної вартості об’єкта з кредиту рахунка 15 “Капітальні інвестиції” є акт приймання-передачі, складений комісією, що визначена наказом керівника підприємства, і затверджений останнім.

Аналітичний облік капітальних інвестицій ведеться відповідно за видами основних засобів, інших необоротних матеріальних активів, нематеріальних активів, а також за окремими об’єктами капітальних вкладень (інвентарними об’єктами).

Капітальні роботи можуть виконуватися або підрядним способом (тобто спеціалізованими будівельно-монтажними організаціями на договірних засадах), або господарським способом (тобто самим підприємством).

При підрядному способі виконання робіт облік матеріальних, трудових і фінансових затрат на будівельно-монтажні роботи здійснює сам підрядчик. Підприємство-забудовник у цьому разі здійснює тільки облік затрат на капітальні інвестиції і розрахунки з підрядчиком за виконані і прийняті за актами роботи. Виходячи з цього, підприємство-забудовник на вартість виконаних будівельно-монтажних і прийнятих за актами робіт робить запис по дебету рахунка 15 “Капітальні інвестиції” і кредиту рахунка 63 “Розрахунки з постачальниками і підрядчиками”. Така сама проводка складається на вартість придбаних об’єктів основних засобів, які не потребують монтажу (транспортні засоби, верстати, вимірювальні прилади, інвентар тощо). Облік обладнання, яке потребує монтажу, ведеться в складі виробничих засобів на субрахунку 205 “Будівельні матеріали”. Вартість такого обладнання, переданого в монтаж, списується на дебет рахунка 151 “Капітальне будівництво” з кредиту рахунка 205 “Будівельні матеріали”.

При господарському способі виконання будівельно-монтажних робіт затрати на капітальні інвестиції підприємство-забудовник відображає на дебеті рахунка 15 “Капітальні інвестиції” у кореспонденції з кредитом відповідних рахунків: 205, 23, 26, 66, 65 і ін. За даними рахунками 15 “Капітальні інвестиції” визначають фактичну собівартість закінчених об’єктів будівництва (реконструкції, придбання). Введення в експлуатацію кожного об’єкта оформляється Актом приймання-передачі основних засобів (ф. № ОЗ - 1), який є підставою на списання вартості об’єктів капітальних інвестицій на закінчені об’єкти, а також зарахування їх на баланс до складу основних засобів.

Оприбуткування на баланс введених в експлуатацію основних засобів за фактичною собівартістю, їх будівництва (виготовлення, придбання) в бухгалтерському обліку відображається записом по дебету рахунка 10 “Основні засоби” в кореспонденції з кредитом рахунка 15 “Капітальні інвестиції”.

Оприбуткування на баланс об’єктів основних засобів, внесених учасниками (засновниками) до статутного капіталу підприємства, за справедливою вартістю, узгодженою сторонами, відображається записом по дебету рахунка 10 “Основні засоби” і кредиту рахунка 46 “Неоплачений капітал”.

Основні засоби, одержані від інших юридичних осіб у порядку безоплатної передачі, в бухгалтерському обліку відображаються записами:

1) на справедливу вартість прийнятих об’єктів (за даними сторони, яка передає):

Д-т рах. 10 “Основні засоби”

К-т рах. 424 “Безоплатно одержані необоротні активи”.

2) на суму витрат по доставці:

Д-т рах. 15 “Капітальні інвестиції”

К-т рах. 685 “Розрахунки з іншими кредиторами” та ін.

3) на суму визнаного доходу (в міру нарахування амортизації) по безоплатно одержаних об’єктах основних засобів:

Д-т рах. 424 “Безоплатно одержані необоротні активи”

К-т рах. 745 “Доход від безоплатно одержаних активів”.

5. Облік амортизації (зносу) основних засобів.

Під впливом часу, сил природи та в процесі експлуатації основні засоби поступово зношуються. Вони втрачають свої первинні фізичні якості, знижуються їх техніко-експлуатаційні можливості, в результаті чого зменшується реальна вартість основних засобів.

З точки зору бухгалтерського обліку, оскільки необоротні активи приносять підприємству економічні вигоди протягом кількох років, необхідно розподілити вартість цих активів між звітними періодами для забезпечення відповідності доходів і витрат. Це досягається шляхом амортизації.

Амортизація – це систематичний розподіл вартості, яка амортизується, необоротних активів протягом строку їх корисного використання (експлуатації). Тобто амортизація передбачає поступове систематичне списання вартості основних засобів в процесі їх корисного використання, пов’язане з їх фізичним і моральним зносом.

Вартістю, яка амортизується, є первісна (або переоцінена) вартість необоротних активів за вирахуванням їх ліквідаційної вартості.

Розмір амортизаційних відрахувань визначається в процентах до інвентарної (балансової) вартості окремих видів основних засобів і називається нормою амортизаційних відрахувань.

Амортизаційні відрахування – це вартісне вираження зносу основних засобів, яке включається в собівартість продукції, виконаних робіт і послуг.

Сума амортизації за місяць визначається шляхом множення початкової вартості об’єкта на місячну норму амортизації. Амортизаційні відрахування включаються в собівартість продукції.

Об’єктом амортизації є всі необоротні активи, що мають обмежений строк корисної експлуатації. Земля, строк корисного використання якої необмежений, не підлягає амортизації.

Знос основних засобів – сума амортизації об’єкта основних засобів, накопичена з початку строку їх корисного використання.

Якщо знос показує, наскільки змінилась вартість основних засобів у результаті їх участі у виробничому процесі, то амортизація – яка вартість включена у витрати за певний звітний період. Сума зносу завжди визначається у сумі амортизаційних відрахувань.

Строком корисного використання (експлуатації) є період часу, упродовж якого підприємство передбачає використовувати відповідний об’єкт, або кількість одиниць продукції (послуг), яку підприємство очікує отримати від його використання.

Нарахування амортизації

- починається з місяця, що настає за місяцем, у якому об’єкт необоротних активів став придатним для корисного використання;

- припиняється, починаючи з місяця, що настає місяцем вибуття об’єкта необоротних активів;

- призупиняється на період його реконструкції, модернізації, добудови, дообладнання та консервації.

Метод амортизації основних засобів обирається підприємством самостійно з урахуванням очікуваного способу отримання економічних вигід від його використання. Амортизація об’єкта основних засобів за новим методом нараховується, починаючи з місяця, наступного за місяцем зміни методу амортизації.

Для нарахування амортизації основних засобів можуть бути застосовані такі методи:

І) прямолінійний;

ІІ) методи прискореної амортизації:

1) зменшення залишкової вартості;

3) прискореного зменшення залишкової вартості;

4) кумулятивний;

ІІІ) виробничий;

ІV) податковий.

За прямолінійним методом вартість об’єкта, що амортизується, рівномірно списується (розподіляється) протягом строку його служби. При цьому річна норма та річна сума амортизації залишаються постійними на весь строк корисної служби об’єкта, накопичена амортизація збільшується, а балансова вартість об’єкта зменшується.

Приклад

Первісна вартість вантажного автомобіля – 10000 грн. Очікуваний строк служби – 5 років. Ліквідаційна вартість автомобіля у вигляді матеріалів – 1000 грн. Плановий випуск продукції – 50000 одиниць: за перший рік випуск продукції склав 10000, за другий – 11000, за третій – 10100, за четвертий – 9000 і за п’ятий – 9900 од.

Сума амортизації:

Норма амортизації за рік складе:

(1800 : 9000) х 100 % = 20 % щорічно; або 1 / 5 = 0,20 (20 %).

Нарахування амортизації за прямолінійним методом протягом п’яти років можна відобразити наступним чином.

|

Роки |

Первісна вартість |

Річна сума амортизації |

Накопичений знос |

Залишкова вартість |

|

1 |

10000 |

1800 |

1800 |

8200 |

|

2 |

10000 |

1800 |

3600 |

6400 |

|

3 |

10000 |

1800 |

5400 |

4600 |

|

4 |

10000 |

1800 |

7200 |

2800 |

|

5 |

10000 |

1800 |

9000 |

1000 |

Наступні три методи є методами прискореної амортизації, які забезпечують списання більшої частини вартості основних засобів у перші роки їх експлуатації. Прискорена амортизація означає щорічне зниження суми амортизаційних відрахувань.

Доцільність застосування методів прискореної амортизації пояснюється такими причинами:

- найбільша інтенсивність використання основних засобів припадає на перші роки їх експлуатації, коли вони фізично і морально ще є новими;

- накопичуються кошти для заміни об’єкта, що амортизується, у разі його швидкого морального старіння та інфляції;

- забезпечується можливість збільшення частки витрат на ремонт об’єктів, які амортизуються, що припадає на останні роки їх використання, без відповідного збільшення витрат виробництва (за рахунок того, що сума нарахованої амортизації в ці роки зменшується).

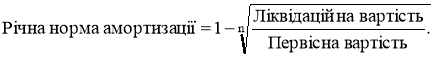

Метод зменшення залишкової вартості полягає у визначенні річної суми амортизації об’єкта основних засобів, виходячи із залишкової вартості такого об’єкта на початок звітного року. За цим методом річна сума амортизації визначається як добуток залишкової вартості об’єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації. Річна норма амортизації розраховується за формулою:

Цю формулу можна перетворити до такого вигляду:

На = 1 – (ЛВ : ПВ)1/н.

Приклад

За даними попереднього прикладу, норма амортизації вантажного автомобіля складе:

1 – (1000 : 10000)1/5= 1 – 0,631 =0,369.

Отримаємо розрахунок амортизаційних відрахувань у розрізі років:

|

Роки |

Первісна вартість |

Річна сума амортизації |

Накопичений знос |

Залишкова вартість |

|

1 |

2 |

3 = 5 x На |

4 |

5= 2 – 4 |

|

1 |

10000 |

10000 х 0,369 = 3690 |

3690 |

6310 |

|

2 |

10000 |

6310 х 0,369 = 2328 |

6018 |

3982 |

|

3 |

10000 |

3982 х 0,369 = 1469 |

7487 |

2513 |

|

4 |

10000 |

2513 х 0,369 = 927 |

8414 |

1586 |

|

5 |

10000 |

586* |

9000 |

1000 |

* за останній рік експлуатації сума амортизації коригується

Метод прискореного зменшення залишкової вартості – норма амортизації застосовується не до вартості, що амортизується, а до балансової (залишкової) вартості об’єкта на кінець попереднього періоду. Згідно із цим методом річна сума амортизації визначається як добуток залишкової вартості об’єкта на початок звітного року та норми амортизації, яка обчислюється виходячи зі строку корисного використання об’єкта (за прямолінійним методом) і подвоюється. Слід зазначити, що ліквідаційна вартість об’єкта в цьому разі не береться до уваги при розрахунку сум амортизаційних відрахувань. Суму амортизації останнього року розраховують у такій спосіб, щоб залишкова вартість об’єкта в кінці періоду його експлуатації була не меншою, ніж його ліквідаційна вартість.

Приклад

При рівномірному методі норма амортизації вантажного автомобіля на рік складала 20 %, за методом прискореного зменшення залишкової вартості при подвійній нормі амортизації – 40 %. Фіксована ставка в 40 % відноситься до залишкової вартості в кінці кожного року.

|

Роки |

Первісна вартість |

Річна сума амортизації |

Накопичений знос |

Залишкова вартість |

|

1 |

2 |

3 = 5 x Норма амортизації |

4 |

5 = 2 – 4 |

|

1 |

10000 |

40 % x 10000 = 4000 |

4000 |

6000 |

|

2 |

10000 |

40 % x 6000 = 2400 |

6400 |

3600 |

|

3 |

10000 |

40 % x 3600 = 1440 |

7840 |

2160 |

|

4 |

10000 |

40 % x 2160 = 864 |

8704 |

1296 |

|

5 |

10000 |

296* |

9000 |

1000 |

*сума амортизації за останній рік експлуатації обмежується величиною, що необхідна для зменшення залишкової вартості.

При кумулятивному методі річна сума амортизації визначається як добуток вартості, яка амортизується, та кумулятивного коефіцієнта. Кумулятивний коефіцієнт розраховується діленням кількості років, що залишаються до кінця очікуваного строку використання об’єкта, на суму чисел років його корисного використання. Сума чисел років – це результат сумування порядкових номерів тих років, протягом яких функціонує об’єкт.

Сума чисел років можна також визначити за такою формулою:

|

(n + 1) x n |

, |

|

2 |

де n – строк корисного використання об’єкта.

Приклад

Обчислимо суму амортизації для вантажного автомобіля, строк корисної служби якого 5 років.

Сума чисел – років експлуатації автомобіля складе 15:

1+2+3+4+5=15.

Сума амортизаційних відрахувань за кумулятивним методом в цьому випадку виглядатиме так.

|

Роки |

Первісна вартість |

Первісна вартість за мінусом ліквідаційної вартості |

Коефіцієнт |

Річна сума амортизації |

Накопичений знос |

Залишкова вартість |

|

1 |

2 |

3 |

4 |

5 = 3 х 4 |

6 |

7 = 2 – 6 |

|

1 |

10000 |

9000 |

5 : 15 = 0,33 |

2970 |

2970 |

7030 |

|

2 |

10000 |

9000 |

4 : 15 = 0,27 |

2430 |

5400 |

4600 |

|

3 |

10000 |

9000 |

3 : 15 = 0,20 |

1800 |

7200 |

2800 |

|

4 |

10000 |

9000 |

2 : 15 = 0,13 |

1170 |

8370 |

1630 |

|

5 |

10000 |

9000 |

1 : 15 = 0,07 |

630 |

9000 |

1000 |

Виробничий метод заснований на передбаченні, що функціональна корисність об’єкта залежить не від часу, а від результатів його використання. При цьому строк корисної служби визначається кількістю продукції та обсягом послуг, які підприємство планує виготовити або надати з використанням об’єкта.

Сума амортизації визначається як добуток фактичного обсягу продукції за звітний період та виробничої ставки амортизації. У свою чергу, виробнича ставка амортизації обчислюється діленням вартості об’єкта, яка амортизується, на загальний обсяг продукції (робіт, послуг), який підприємство очікує виробити (виконати) з використанням цього об’єкта.

Приклад

Амортизаційні витрати по вантажному автомобілю (див. попередній приклад) визначаються за допомогою коефіцієнта наступним чином:

![]()

Нарахування амортизації за виробничим методом протягом п’яти років можна відобразити наступним чином.

|

Роки |

Первісна вартість |

Випуск продукції, од. |

Річна сума амортизації |

Накопичений знос |

Залишкова вартість |

|

1 |

2 |

3 |

4 = 3 x Коеф. |

5 |

6 = 2 – 5 |

|

1 |

10000 |

10000 х 0,18 |

1800 |

1800 |

8200 |

|

2 |

10000 |

11000 х 0,18 |

1980 |

3780 |

6220 |

|

3 |

10000 |

10100 х 0,18 |

1818 |

5598 |

4402 |

|

4 |

10000 |

9000 х 0,18 |

1620 |

7218 |

2782 |

|

5 |

10000 |

9900 х 0,18 |

1782 |

9000 |

1000 |

Нижче наведено, як в залежності від обраного методу амортизації змінюється сума нарахованої амортизації основного засобу (дані з попередніх прикладів).

|

№ з/п |

Метод амортизації |

Сума амортизації в розрізі років |

Всього |

||||

|

1 |

2 |

3 |

4 |

5 |

|||

|

1 |

Прямолінійний |

1800 |

1800 |

1800 |

1800 |

1800 |

9000 |

|

2 |

Зменшення залишкової вартості |

3690 |

2328 |

1469 |

927 |

586 |

9000 |

|

3 |

Прискореного зменшення залишкової вартості |

4000 |

2400 |

1440 |

864 |

296 |

9000 |

|

4 |

Кумулятивний |

2970 |

2430 |

1800 |

1170 |

630 |

9000 |

|

5 |

Виробничий |

1800 |

1980 |

1818 |

1620 |

1782 |

9000 |

Для відображення нарахованої амортизації використовується рахунок 13 “Знос необоротних активів”, який має такі субрахунки:

131 “Знос основних засобів”;

132 “Знос інших необоротних матеріальних активів”;

133 “Знос нематеріальних активів”.

За кредитом рахунка 13 відображається нарахування амортизації необоротних активів, а за дебетом – її зменшення.

Сума нарахованої амортизації включається до складу відповідних витрат підприємства:

Дебет 23 “Виробництво”

Дебет 91 “Загальновиробничі витрати”

Дебет 92 “Адміністративні витрати”

Дебет 93 “Витрати на збут”

Дебет 94 “Інші витрати операційної діяльності”

Кредит 131 “Знос необоротних активів”

Підприємства, що ведуть бухгалтерський облік з використанням рахунків класу 8 “Витрати за елементами”, спочатку відображають нараховану амортизацію за дебетом рахунка 83 “Амортизація”, а потім списують з кредиту цього рахунка в дебет наведених вище рахунків витрат.

6. Облік ремонтів та модернізації основних засобів (витрати на утримання необоротних активів).

Для забезпечення експлуатаційності та ефективності використання, а також продовження строку служби основні засоби підлягають періодичним ремонтам (поточному, капітальному).

В основі поділу ремонтів на капітальний і поточний покладено принцип складності й періодичності проведення ремонтних робіт.

Ремонт основних засобів може виконуватися двома способами – підрядним і господарським.

При підрядному способі всі види робіт виконує підрядна організація, а підприємство-замовник здійснює оплату пред’явлених розрахунково-платіжних документів за виконані і прийняті за актами роботи (виходячи з їх договірної вартості).

При акцепті (тобто прийнятті до оплати) розрахунково-платіжних документів підрядчика в бухгалтерському обліку підприємства-замовника роблять запис по кредиту рахунка 63 “Розрахунки з постачальниками і підрядчиками” (на суму, прийняту до оплати розрахунково-платіжних документів підрядних організацій, відповідно договірній вартості робіт) і дебету рахунків:

23 “Виробництво”, 91 “Загальновиробничі витрати” (на вартість ремонту об’єктів виробничого призначення);

92 “Адміністративні витрати” (на вартість ремонту об’єктів загальногосподарського призначення);

93 “Витрати на збут” (на вартість ремонту об’єктів основних засобів, які використовуються в підрозділах, зайнятих збутом продукції;

949 “Інші витрати операційної діяльності” (на вартості ремонту об’єктів житлово-комунального і соціально-культурного призначення) та ін.

Одночасно роблять запис по дебету рахунка 641 “Розрахунки за податками” у кореспонденції з кредитом рахунка 63 “Розрахунки з постачальниками і підрядчиками”.

При господарському способі виконання робіт затрати по ремонту основних засобів відображаються на дебеті рахунків обліку витрат виробництва або обігу в кореспонденції з кредитом відповідних рахунків. Якщо ремонт основних засобів (машин, обладнання, транспортних засобів та ін.) виконується ремонтним цехом підприємства, то облік таких затрат ведеться на дебеті рахунків:

23 “Виробництво” в кореспонденції з кредитом рахунків: 201 “Сировина і матеріали”, 207 “Запасні частини” та ін. (на вартість використаних для ремонту матеріалів і запасних частин);

22 “Малоцінні і швидкозношувані предмети” (на вартість інструментів і пристосувань, використаних у виробництві);

66 “Розрахунки з оплати праці”;

65 “Розрахунки за страхуванням” (на суму заробітної плати робітникам за виконані ремонтні роботи і нарахованої суми збору на соціальні заходи) та ін.

Визначена за даними рахунка 23 “Виробництво” собівартість ремонтних робіт списується з кредиту цього рахунка на затрати тих господарських підрозділів, де знаходяться в експлуатації відремонтовані об’єкти (рахунки 91 “Загальновиробничі витрати”, 92 “Адміністративні витрати”, 94 “Інші витрати операційної діяльності” та ін.).

Виконані роботи оформляють Актом приймання-здачі відремонтованих, реконструйованих і модернізованих об’єктів (ф. № ОЗ - 2), на підставі якого роблять відповідні записи в інвентарних картках із зазначенням дати і вартості ремонту.

7. Облік переоцінки основних засобів та зменшення їх корисності.

Переоцінка основних засобів включає операції зі збільшення первісної вартості об’єкта основних засобів та їх зносу – дооцінку, і операції зі зменшення первісної вартості об’єкта основних засобів та їх зносу – уцінку.

Підприємство проводить переоцінку об’єкта основних засобів, якщо його залишкова вартість значно (більше як на 10 %) відрізняється від справедливої вартості при складанні балансу. При цьому на ту саму дату здійснюється переоцінка всіх об’єктів групи основних засобів, до якої належить цей об’єкт.

Переоцінці підлягають як первісна вартість, так і сума зносу. Переоцінена первісна вартість та знос об’єкта основних засобів визначаються як добуток відповідно до первісної вартості або зносу та індексу переоцінки:

Переоцінена вартість = Первісна вартість х Індекс переоцінки.

Індекс переоцінки визначається діленням справедливої вартості об’єкта, що переоцінюється, на його залишкову вартість:

Індекс переоцінки = Справедлива вартість : Залишкова вартість.

Результати першої після надходження об’єкта основних засобів переоцінки відображають в бухгалтерському обліку так: сума дооцінки залишкової вартості об’єкта основних засобів відображається у складі додаткового капіталу (423 “Дооцінка активів”), а сума уцінки – у складі витрат звітного періоду (рахунок 975 “Уцінка необоротних активів і фінансових інвестицій”).

Відображення результатів наступних переоцінок залежить від тенденції та величини зміни справедливої вартості об’єкта основних засобів.

Уразі перевищення суми попередніх уцінок над сумою попередніх дооцінок залишкової вартості об’єкта основних засобів при черговій дооцінці вартості об’єкта основних засобів сума такого перевищення включається до складу доходів звітного періоду (рахунок 746 “Інші доходи від звичайної діяльності”) з відображенням різниці між сумою останньої дооцінки залишкової вартості об’єкта основних засобів і зазначеним перевищенням у складі додаткового капіталу (рахунок 42 “Додатковий капітал”, субрахунок 423 “Дооцінка активів”).

Перевищення суми попередніх дооцінок над сумою попередніх уцінок залишкової вартості об’єкта основних засобів спрямовується на зменшення додаткового капіталу (дебет рахунка 42 “Додатковий капітал”, субрахунок 423 “Дооцінка активів”) з включенням різниці між сумою чергової уцінки залишкової вартості об’єкта основних засобів і зазначеним перевищенням до витрат звітного періоду.

У разі вибуття об’єктів основних засобів, які раніше були переоцінені, перевищення сум попередніх дооцінок над сумою попередніх уцінок залишкової вартості таких об’єктів включається до складу нерозподіленого прибутку (кредит рахунка 441 “Прибуток нерозподілений”) з одночасним зменшенням додаткового капіталу.

Приклад

Первісна вартість обладнання – 800 грн., сума його зносу на дату переоцінки – 200 грн.

У результаті експертної оцінки встановлено, що справедлива вартість обладнання на дату переоцінки дорівнює 900 грн.

Індекс переоцінки = 900 : (800 – 200) = 1,5.

Тобто, первісна вартість та сума зносу основного засобу збільшується в 1,5 рази.

Зробивши перерахунок первісної вартості та зносу, отримаємо:

|

Показник |

До переоцінки, грн. |

Після переоцінки, грн. |

|

Первісна вартість |

800 |

1200 |

|

Знос |

200 |

300 |

|

Залишкова вартість |

600 |

900 |

Приклад інтерпретації результатів переоцінки основних засобів згідно з П(С)БО 7 наведений у табл.

Результати переоцінки основних засобів

|

Рік |

Характер переоцінки |

Сума переоцінки, тис. грн. |

Сума, що відображається у складі |

||

|

додаткового капіталу, тис. грн. |

доходу, тис. грн. |

витрат, тис. грн. |

|||

|

1999 |

Уцінка |

80 |

– |

– |

80 |

|

2000 |

Дооцінка |

60 |

– |

60 |

– |

|

2001 |

Дооцінка |

40 |

+20 |

20 |

– |

|

2002 |

Дооцінка |

30 |

+30 |

– |

– |

|

2003 |

Уцінка |

10 |

-10 |

– |

– |

Збільшення вартості основних засобів в результаті переоцінки відображається так:

![]() Д-т 10 “Основні засоби”

Д-т 10 “Основні засоби”

К-т 423 “Дооцінка активів”

![]() Д-т 10 “Основні засоби”

Д-т 10 “Основні засоби”

К-т 131 “Знос основних засобів”

Сума уцінки залишкової вартості об’єкта основних засобів включається до складу витрат:

![]() Д-т 975 “Уцінка необоротних активів і

Д-т 975 “Уцінка необоротних активів і

фінансових інвестицій”

К-т 10 “Осовні засоби”

![]() Д-т 131 “Знос основних засобів”

Д-т 131 “Знос основних засобів”

К-т 10 “Основні засоби”

Дані про переоцінку відображаються у регістрах аналітичного обліку основних засобів – в інвентарній картці обліку основних засобів.

8. Облік вибуття основних засобів.

Вибуття основних засобів відбувається в результаті наступних операцій:

- продаж за плату в порядку реалізації майна;

- передача за договором дарування стороннім юридичним та фізичним особам (безоплатна передача);

- списання внаслідок морального або фізичного зносу;

- ліквідація при аваріях, стихійних лихах та інших надзвичайних ситуаціях, викликаних екстремальними умовами;

- в зв’язку з реконструкцією та новим будівництвом;

- передачі у вигляді внеску до статутного капіталу інших підприємств;

- з інших причин (обмін на інші активи; вилучення засновником (учасником); нестача).

При реалізації (ліквідації) складається акт на списання основних засобів (ф. № ОЗ – 4) про часткове чи повне списання основних засобів (крім транспортних), в якому вказуються найменування об’єкту, рік його випуску чи побудови, дату надходження на підприємство і введення в експлуатацію, його інвентарний номер, місцезнаходження, балансову вартість, суму нарахованої амортизації, кількість капітальних ремонтів. Тут же наводяться детальні відомості про технічний стан основних частин, деталей, конструктивних елементів об’єкту та обґрунтовують необхідність його ліквідації (знос, передчасне вибуття внаслідок ненормальних умов експлуатації, аварії та ін.). Для списання з балансу підприємства вартості машин, обладнання, що стали непридатними при аварії, до акту списання повинна бути прикладена копія акту про аварію з зазначенням її причин та винуватців.

Передача необоротних активів одним підприємством іншому оформлюється актом приймання-передачі.

Списання з балансу безоплатно переданих об’єктів здійснюють на підставі письмового повідомлення (авізо) приймаючої сторони про оприбуткування цих об’єктів.

Ліквідація об’єктів необоротних активів оформляється актом на списання, який складається постійно діючою комісією та затверджується керівником підприємства.

На підставі цих документів роблять відповідні записи у регістрах аналітичного і синтетичного обліку.

Залишкова вартість об’єктів та всі витрати, пов’язані з їх вибуттям, списують у дебет рахунка 97 “Інші витрати” (субрахунок 972 “Собівартість реалізованих необоротних активів” або 976 “Списання необоротних активів”).

Доходи, отримані від продажу або ліквідації необоротних активів, відображаються за кредитом рахунка 74 “Інші доходи” (субрахунок 742 “Дохід від реалізації необоротних активів” або 746 “Інші доходи від звичайної діяльності”).

Якщо причиною списання необоротних активів була надзвичайна подія (пожежа, землетрус тощо) витрати та доходи, пов’язані зі списанням об’єкта відображаються відповідно на рахунках 99 “Надзвичайні витрати” і 75 “Надзвичайні доходи”.

Податок на додану вартість, нарахований унаслідок вибуття необоротних активів, відображається за дебетом рахунка отриманих доходів, а при ліквідації та безоплатній передачі – за дебетом субрахунка 976 “Списання необоротних активів”.

Фінансовий результат від вибуття об’єктів необоротних активів визначається як різниця між доходом від вибуття (за вирахуванням непрямих податків) та залишковою вартістю об’єкта і витратами, пов’язаними з його вибуттям.

Реалізація основних засобів оформлюється наступними бухгалтерськими проводками:

Д-т 31, “Рахунки в банках”,

Д-т 31, “Рахунки в банках”,

36 “Розрахунки з покупцями та

замовниками”

К-т 742 “Дохід від реалізації необоротних

активів”

Д-т 742 “Дохід від реалізації необоротних

Д-т 742 “Дохід від реалізації необоротних

активів”

К-т 64 “Розрахунки за податками й

платежами”

![]() Д-т 131 “Знос необоротних активів”

Д-т 131 “Знос необоротних активів”

К-т 10 “Основні засоби”

![]() Д-т 972 “Собівартість реалізованих

Д-т 972 “Собівартість реалізованих

необоротних активів”

К-т 10 “Основні засоби”

Д-т 79 “Фінансові результати”

Д-т 79 “Фінансові результати”

К-т 972 “Собівартість реалізованих

необоротних активів”

Д-т 742 “Дохід від реалізації необоротних

активів”

К-т 79 “Фінансові результати”

Ліквідація основних засобів відображається наступним чином:

![]() Д-т 131 “Знос необоротних активів”

Д-т 131 “Знос необоротних активів”

К-т 10 “Основні засоби”

Д-т 976 “Списання необоротних активів”

Д-т 976 “Списання необоротних активів”

К-т 10 “Основні засоби”

Д-т 976 “Списання необоротних активів”

Д-т 976 “Списання необоротних активів”

К-т 66 “Розрахунки з оплати праці”

Д-т 20 “Виробничі запаси”

Д-т 20 “Виробничі запаси”

К-т 746 “Інші доходи від звичайної

діяльності”

Д-т 79 “Фінансові результати”

Д-т 79 “Фінансові результати”

К-т 976 “Списання необоротних активів”

Д-т 746 “Інші доходи від звичайної

діяльності”

К-т 79 “Фінансові результати”

9. Інвентаризація основних засобів.

Мета інвентаризації основних засобів – виявити фактичну наявність та якісний стан об’єктів основних засобів підприємства, перевірити технічну документацію (паспорти, характеристики, проекти), уточнити дані бухгалтерського обліку.

Інвентаризація основних засобів в підприємствах проводиться відповідно до вимог Інструкції з інвентаризації основних засобів, нематеріальних активів, товарно-матеріальних цінностей, грошових коштів, документів, розрахунків та інших активів, затвердженої наказом Мінфіну України від 11.08.94 р. № 69.

Для проведення інвентаризації наказом по підприємству створюється комісія, яка до початку інвентаризації перевіряє:

- наявність та стан інвентарних карток, інвентарних книг, описів та інших регістрів аналітичного обліку;

- наявність та стан технічних паспортів або іншої технічної документації;

- наявність документів на основні засоби, здані або прийняті підприємством в оренду і на зберігання. За відсутності документів необхідно забезпечити їх отримання або оформлення.

Інвентаризація основних засобів має проводитися не рідше одного разу на рік (але не раніше 1 жовтня). Інвентаризацію будівель, споруд та інших нерухомих об’єктів основних засобів дозволено проводити один раз у три роки, а бібліотечних фондів – один раз у 5 років, крім випадків, коли проведення інвентаризації є обов’язковим.

Результати інвентаризації записують в інвентаризаційну відомість (ф. інв-1), яку складають за кожним місцезнаходженням об’єкта посадові особи, відповідальні за їх збереження.

Об’єкти основних засобів, які раніше не були прийняті на облік, оцінюють за відновною вартістю і зараховують до складу інших доходів від звичайної діяльності.

Розмір збитку від недостачі основних засобів визначається за формулою:

Рз = [(Бв – А) · Іінф + ПДВ +Аз] · 2,

де Рз – розмір збитку; Бв – балансова вартість; А – амортизаційні відрахування; Іінф – загальний індекс інфляції (визначений Держкомстатом України); ПДВ – податок на додану вартість; Аз – акцизний збір; 2 – коефіцієнт, який застосовується до визначеної суми (по недостачі основних засобів).

Список використаних джерел

- Закон України «Про бухгалтерський облік та фінансову звітність в Україні» // Бухгалтерський облік і аудит. – 1999. - №9. – С.3-9.

- Положення (стандарт) бухгалтерського обліку 7 «Основні засоби». Затв. Міністерством фінансів України від 27.04.00 р., №92 // Бухгалтерія. – 2001. - №52/2. С. 42-47.

- Інструкція про застосування Плану рахунків бухгалтерського обліку активів, капіталу, зобов’язань і господарських операцій. Затв. Міністерством фінансів України від 30.11.99 р., №291 // Бухгалтерія. – 2001. - №52/2. С. – 116-173.

- Посібник з бухгалтерського обліку та складання фінансової звітності підприємствами України // С.Я.Зубілевич, І.Ю.Кравченко, О.О.Прокопенко та ін. – К., 2002 – 472 с.

- Пушкар М.С. Фінансовий облік. – Тернопіль, 2002.

- Рудницький В.С., Лазаришина І.Д., Бачинський В.І., Поліщук В.Л. Організація первинного обліку та економічного аналізу на прикладі підприємств торгівлі: Навчальний посібник. – К.: ВД „Професіонал”, 2004. – 480 с.

- Сопко В.В. Бухгалтерський облік: Навч. Посібник. – 3 вид., перероб. І доп. – К.: КНЕУ, 2000.

про публікацію авторської розробки

Додати розробку