Презентація "Майнове та особисте страхування громадян"

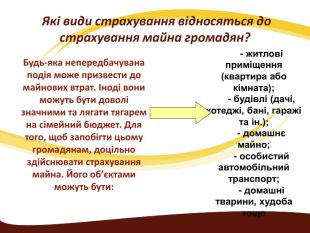

Які види страхування відносяться до страхування майна громадян? Будь-яка непередбачувана подія може призвести до майнових втрат. Іноді вони можуть бути доволі значними та лягати тягарем на сімейний бюджет. Для того, щоб запобігти цьому громадянам, доцільно здійснювати страхування майна. Його об’єктами можуть бути: - житлові приміщення (квартира або кімната); - будівлі (дачі, котеджі, бані, гаражі та ін.); - домашнє майно; - особистий автомобільний транспорт; - домашні тварини, худоба тощо

Згідно з Законом України «Про страхування» страхування майна громадянами здійснюється переважно на добровільних засадах, але в деяких випадках воно може бути і обов’язковим, про що йтиметься нижче. Страхові послуги зі страхування майна надаються на підставі правил страхування, які розробляються страховиками. Які види страхування відносяться до страхування майна громадян?

Зазначимо, що при страхуванні майна обсяги страхового відшкодування, що виплачується громадянам за наслідками настання страхового випадку, не можуть перевищувати вартості цього майна. Крім того, на випадок збитків, які згідно з умовами договорів страхування вважаються незначними може встановлюватися франшиза. Які види страхування відносяться до страхування майна громадян?

Страхування будівель громадян, згідно з вимогами законодавства України здійснюється на добровільних засадах. Страхувальниками будівель можуть виступати фізичні особи, власники будівель або повнолітні члени їхніх родин, а також фізичні особи, які тимчасово користуються або розпоряджаються будівлями на законних підставах. Яке призначення та сутність страхуванням будівель громадян?

Об’єктами страхування виступають житлові, садові та дачні будинки, господарські (сараї, пог-реби, гаражі) будівлі, у тому числі й ті, під заставу яких страхувальник одержав кредит в установі банку, а також зовнішнє опорядження прилеглої до будинку території (тротуари, тераси, огорожі). Яке призначення та сутність страхуванням будівель громадян?

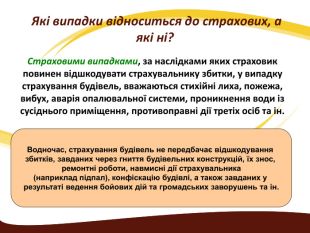

Страховими випадками, за наслідками яких страховик повинен відшкодувати страхувальнику збитки, у випадку страхування будівель, вважаються стихійні лиха, пожежа, вибух, аварія опалювальної системи, проникнення води із сусіднього приміщення, противоправні дії третіх осіб та ін. Які випадки відноситься до страхових, а які ні? Водночас, страхування будівель не передбачає відшкодування збитків, завданих через гниття будівельних конструкцій, їх знос, ремонтні роботи, навмисні дії страхувальника (наприклад підпал), конфіскацію будівлі, а також завданих у результаті ведення бойових дій та громадських заворушень та ін.

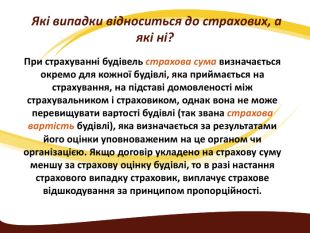

При страхуванні будівель страхова сума визначається окремо для кожної будівлі, яка приймається на страхування, на підставі домовленості між страхувальником і страховиком, однак вона не може перевищувати вартості будівлі (так звана страхова вартість будівлі), яка визначається за результатами його оцінки уповноваженим на це органом чи організацією. Якщо договір укладено на страхову суму меншу за страхову оцінку будівлі, то в разі настання страхового випадку страховик, виплачує страхове відшкодування за принципом пропорційності. Які випадки відноситься до страхових, а які ні?

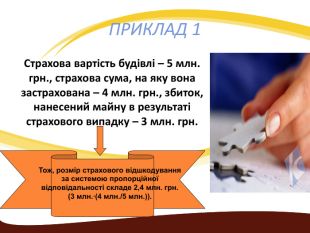

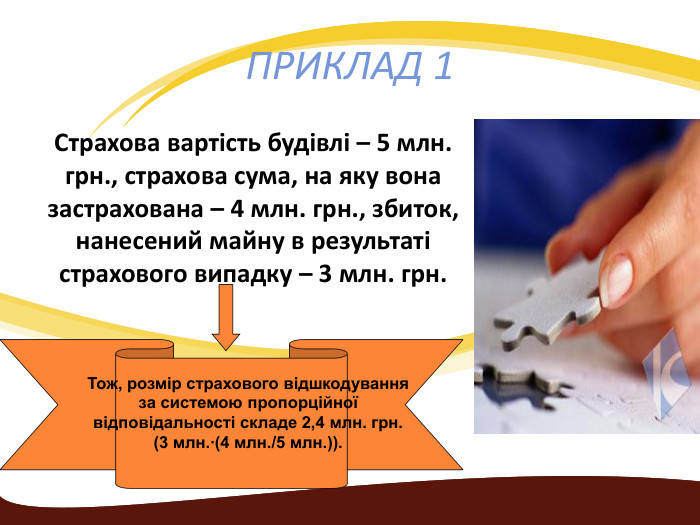

ПРИКЛАД 1 Страхова вартість будівлі – 5 млн. грн., страхова сума, на яку вона застрахована – 4 млн. грн., збиток, нанесений майну в результаті страхового випадку – 3 млн. грн. Тож, розмір страхового відшкодування за системою пропорційної відповідальності складе 2,4 млн. грн. (3 млн.∙(4 млн./5 млн.)).

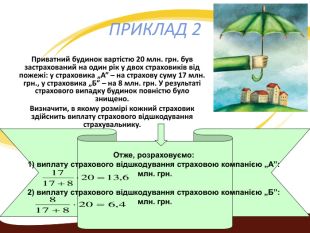

ПРИКЛАД 2 Приватний будинок вартістю 20 млн. грн. був застрахований на один рік у двох страховиків від пожежі: у страховика „А” – на страхову суму 17 млн. грн., у страховика „Б” – на 8 млн. грн. У результаті страхового випадку будинок повністю було знищено. Визначити, в якому розмірі кожний страховик здійснить виплату страхового відшкодування страхувальнику. Отже, розраховуємо: 1) виплату страхового відшкодування страховою компанією „А”: млн. грн. 2) виплату страхового відшкодування страховою компанією „Б”: млн. грн.

Що слід робити в разі настання страхового випадку? 1) впродовж терміну, зазначеного в договорі страхування, звернутися з заявою до уповноваженого органу виконавчої влади з приводу псування або знищення будівлі, а крім того: - якщо це сталося внаслідок неправомірних дій третьої особи - до органів міліції; - якщо це сталося внаслідок пожежі – в органи пожежного нагляду; - якщо це сталось внаслідок аварії – у відповідні аварійні служби, ЖЕК тощо; 2) письмово повідомити страхову компанію про настання страхового випадку; 3) до прибуття на місце страхової події представника страховика вжити заходів для збереження пошкоджених будівель у стані, який вони мали після припинення впливу страхової події.

В разі страхового випадку страховик зобов’язаний прийняти та зареєструвати заяву страхувальника про знищення або пошкодження будівлі, скласти про це акт встановленої форми обов’язково залучивши до його складання страхувальника, виплатити страхувальнику страхове відшкодування. Разом з тим, в разі потреби страховик має право звернутися з запитом до компетентних органів або провести самостійне з’ясування причини та обставин страхового випадку. Якщо за результатами звернення до компетентних органів чи внаслідок власного розслідування буде встановлено факт недобросовісності або навмисних дій страхувальника, спрямованих на псування і/або знищення належних йому будівель, страховик відмовляє такому страхувальнику у відшкодуванні завданих страховою подією збитків. Що слід робити в разі настання страхового випадку?

Який порядок і особливості страхування домашнього майна громадян? Згідно з законодавством України домашнє майно громадян може бути застрахованим у добровільному порядку. Об’єктом страхування в цьому випадку є майно, яке належить на праві приватної власності страхувальникові та членам його родини, що разом з ним проживають та ведуть спільне господарство. До майна, що може бути застрахованим, відносять: меблі, радіо-, відео- та телеапаратуру, килимові вироби, одяг, взуття, вироби з дорогоцінних металів, господарський та спортивний інвентар, книги тощо.

Ризики, пов’язані із страхуванням домашнього майна, можна поділити на наступні групи: дія стихійних лих; пожежа, вибух, аварії опалювальної системи, водогону або каналізаційної мережі, викид газу і т. ін.; протиправні дії третіх осіб. Який порядок і особливості страхування домашнього майна громадян?

Який порядок і особливості страхування домашнього майна громадян? Пам'ятайте! Дія договору страхування домашнього майна обмежена місцем страхування, тобто страхова виплата буде здійснена лише за те застраховане майно, яке зіпсоване або знищене за зазначеною в договорі адресою. Наприклад. Застрахований в будинку, що розташований за адресою А, телевізор перевезли в будинок, розташований за адресою Б. В будинку за адресою Б сталася пожежа і телевізор згорів. Відшкодування за цей телевізор не буде виплачене через те, що він знищений за адресою, іншою ніж зазначена в договорі страхування.

Що слід робити в разі настання страхового випадку? 1) негайно (згідно з терміном, визначеним у договорі страхування) повідомити страховика про страховий випадок; 2) при викраденні, пошкодженні майна внаслідок навмисних дій третьої особи звернутися з заявою з цього приводу в органи міліції, а при пошкодженні/знищенні майна в разі пожежі – в органи пожежного нагляду, при пошкодженні/знищенні майна внаслідок аварії – у відповідні аварійні служби, ЖЕК тощо; 3) забезпечити збереження пошкоджених речей або наявних від них залишків до прибуття на місце страхової події представника страхової компанії, надати пошкоджені речі або наявні від них залишки для огляду представникові страхової компанії для складання страхового акту.

Страхування від ризиків випадкового знищення, випадкового пошкодження або псування нерухомого майна, яке є предметом іпотеки здійснюється згідно з українським законодавством в обов’язковому порядку. Пам’ятайте! Страхова сума за договором обов’язкового страхування іпотеки визначається в розмірі повної вартості майна, що є предметом іпотеки. Для чого та як здійснюється страхування предмету іпотеки?

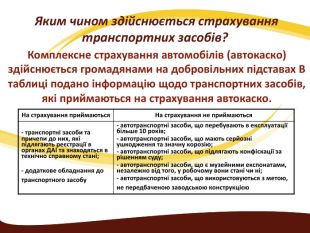

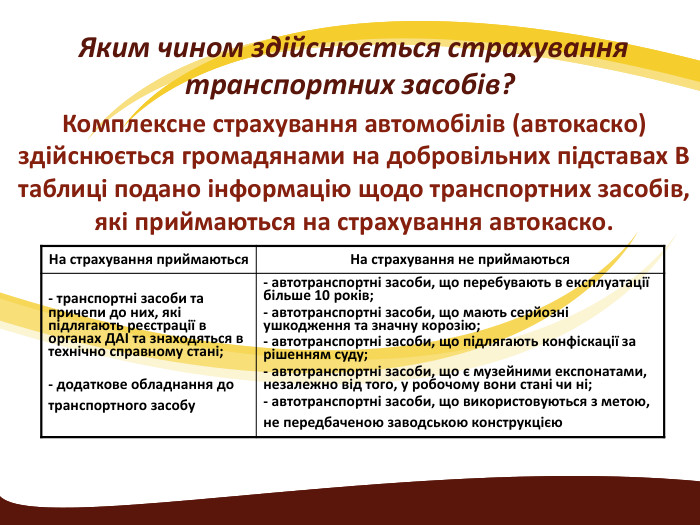

Комплексне страхування автомобілів (автокаско) здійснюється громадянами на добровільних підставах В таблиці подано інформацію щодо транспортних засобів, які приймаються на страхування автокаско. Яким чином здійснюється страхування транспортних засобів? На страхування приймаються На страхування не приймаються - транспортні засоби та причепи до них, які підлягають реєстрації в органах ДАІ та знаходяться в технічно справному стані; - додаткове обладнання до транспортного засобу - автотранспортні засоби, що перебувають в експлуатації більше 10 років; - автотранспортні засоби, що мають серйозні ушкодження та значну корозію; - автотранспортні засоби, що підлягають конфіскації за рішенням суду; - автотранспортні засоби, що є музейними експонатами, незалежно від того, у робочому вони стані чи ні; - автотранспортні засоби, що використовуються з метою, не передбаченою заводською конструкцією

В рамках договорів каско можуть разом чи окремо страхуватися ризики знищення, пошкодження або втрати транспортного засобу внаслідок: дорожньо-транспортної пригоди; вогневих ризиків і ризиків стихійних явищ; протиправних дій третіх осіб. Ці договори укладаються на строк від одного місяця до одного року Договори, які передбачають відшкодування збитків одночасно за трьома ризиками називаються «повним каско», а договори, які передбачають відшкодування збитків менше ніж за трьома ризиками – «частковим каско». Які ж особливості укладання договорів страхування автокаско?

Розмір страхового тарифу за договорами автокаско залежить від кількості ризиків взятих на страхування, типу, марки, вартості автомобіля, терміну його експлуатації, стажу водія та деяких інших факторів. Сумарний страховий тариф за повним каско в Україні коливається від 2 до 13 відсотків від страхової суми. Які ж особливості укладання договорів страхування автокаско? Цікаво

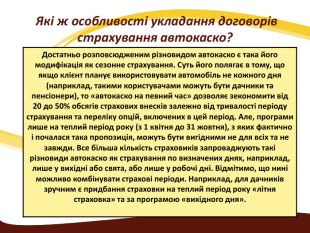

Які ж особливості укладання договорів страхування автокаско? Достатньо розповсюдженим різновидом автокаско є така його модифікація як сезонне страхування. Суть його полягає в тому, що якщо клієнт планує використовувати автомобіль не кожного дня (наприклад, такими користувачами можуть бути дачники та пенсіонери), то «автокаско на певний час» дозволяє зекономити від 20 до 50% обсягів страхових внесків залежно від тривалості періоду страхування та переліку опцій, включених в цей період. Але, програми лише на теплий період року (з 1 квітня до 31 жовтня), з яких фактично і почалася така пропозиція, можуть бути вигідними не для всіх та не завжди. Все більша кількість страховиків запроваджують такі різновиди автокаско як страхування по визначених днях, наприклад, лише у вихідні або свята, або лише у робочі дні. Відмітимо, що нині можливо комбінувати страхові періоди. Наприклад, для дачників зручним є придбання страховки на теплий період року «літня страховка» та за програмою «вихідного дня».

По-перше, клієнту треба обов’язково довідатися, який розмір франшизи встановлено страховим договором. Більшість страхових компаній передбачають в договорах каско франшизу в розмірі 1% від страхової суми за всіма ризиками, крім ризику «крадіжки». В останньому випадку, франшиза, залежно від класу транспортного засобу, як правило, складає 5 - 20% від його вартості. На що повинен звертати увагу страхувальник при укладанні договору страхування автомобіля? Приклад

ПРИКЛАД Мотоцикл вартістю 30000 грн. застрахований у двох страхових компаніях: у першій – на суму 25000 грн. (встановлена безумовна франшиза в розмірі 8%), у другій – на 30000 грн. (встановлена умовна франшиза в розмірі 10%). Визначити суму страхового відшкодування, якщо в результаті страхового випадку мотоцикл повністю знищений. Розраховуємо: 1) суму страхового відшкодування, що виплачує перша страхова компанія: грн. 2) суму страхового відшкодування, що виплачує друга страхова компанія: грн.

По-третє, в страхових договорах більшості страхових компаній передбачене зменшення страхової суми на величину вже виплаченого страхового відшкодування. Статистика показує, що 36% клієнтів страхових компаній двічі, а той більше разів стають учасниками ДТП за період дії договору страхування. Отже, може трапитися така ситуація, що після виплат за результатами другої, впродовж дії страхового договору, аварії, залишок страхової суми не дозволятиме покрити збитки у разі потрапляння автомобіля клієнта в наступні ДТП, а у випадку крадіжки автомобіля чи його знищення, страхова виплата може бути настільки малою, що її може не вистачити на придбання нового автомобіля чи погашення кредиту, якщо викрадений (знищений) автомобіль придбавався в кредит. На що повинен звертати увагу страхувальник при укладанні договору страхування автомобіля?

По-четверте, необхідно звернути увагу на те, чи має страхова компанія асистанс, і які послуги він надає. Зазначимо, що ряд страхових компаній включають вартість послуг асистансу у страховий тариф, а інші – здійснюють їх за додаткову плату. На що повинен звертати увагу страхувальник при укладанні договору страхування автомобіля?

По-п’яте, необхідно звернути увагу на присутність в договорі страхування вимоги щодо «місця стоянки автомобіля». Найчастіше в договорі автокаско присутня умова, щодо забезпечення зберігання автомобіля в нічний час (зазвичай з 00.00 до 7.00) на стоянці, яка охороняється. Отже, якщо автомобіль в нічний час було викрадено не з платної стоянки або пошкоджено не на ній, то сподіватися на виплату страхового відшкодування марно. Тому, бажано уникати внесення до умов договору автокаско вимоги щодо місця паркування автомобіля. На що повинен звертати увагу страхувальник при укладанні договору страхування автомобіля?

По-шосте, слід уважно ознайомитися з пунктом страхового договору «Винятки», оскільки в цьому пункті страховики можуть навмисно зазначати ті самі ризики, за якими належить виплата страхового відшкодування, але при цьому наводити дещо інше їх формулювання. Завдяки таким хитрощам страховиків клієнт може ніколи не отримати грошей за наслідками страхового випадку. На що повинен звертати увагу страхувальник при укладанні договору страхування автомобіля?

Види особистого страхування тісно пов’язані з віком та активністю людини. Як, правило, в юності, в період активного життя більш затребуваним є страхування від нещасних випадків, в зрілому віці – страхування життя як одна з підвалин забезпечення фінансового благополуччя в подальшому, а в старості – пенсійне страхування, під час мандрівок – туристичне страхування, під час роботи – страхування від нещасних випадків на виробництві, а впродовж всього життя – медичне страхування. Особисте страхування: що воно означає?

є забезпечення страхового захисту громадян на випадок втрати здоров’я або смерті внаслідок нещасного випадку. Страхувальниками за цим видом страхування є дієздатні громадяни, які уклали зі страховиком договір страхування. У чому сутність страхування від нещасних випадків? ? Метою страхування від нещасних випадків

Які фактори впливають на величину страхового платежу ? Величина страхового платежу при страхуванні від нещасних випадків залежить, насамперед, від суми страховки та строку, на який укладається договір страхування. Чим більшими є сума та строк, тим більше грошей доведеться заплатити за страховку. Важливо знати, що страховий тариф встановлюється індивідуально для кожної застрахованої особи. При цьому, чим більш ризикованою є робота людини, тим більшу страхову премію вона повинна платити страховій компанії. Наприклад, за інших рівних умов льотчику-випробувачу за страховку від нещасного випадку доведеться заплатити, як мінімум, в 2 рази більше, ніж бібліотекарю.

Які фактори впливають на величину страхового платежу ? Ще один фактор, який впливає на розмір страхового тарифу – чи займається клієнт будь-якими екстремальними видами спорту. Наприклад, якщо людина стрибає з парашутом або займається альпінізмом, то в його договорі буде застосований підвищений розмір страхового тарифу. При цьому, для професійних спортсменів більшість страхових компаній пропонують окремий страховий продукт.

Які фактори впливають на величину страхового платежу ? Третій фактор, від якого залежатиме страховий тариф, – це час дії договору страхування. Як правило, страхові компанії пропонують два типи договорів: з розрахунку на те, що нещасний випадок може відбутися впродовж 24 годин на добу або ж лише при виконанні особою службових обов’язків.

Які фактори впливають на величину страхового платежу ? Четвертий фактор – територія в межах якої діє договір страхування: чи це буде лише територія України, кількох країн або всього світу. Залежно від вищезазначених факторів, страховий тариф може коливатися в межах 0,5 - 3% від вартості страховки.

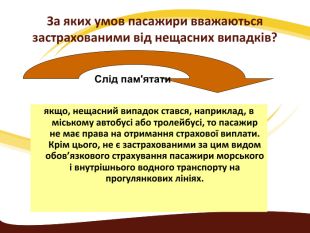

За яких умов пасажири вважаються застрахованими від нещасних випадків? При здійсненні обов’язкового особистого страхування від нещасного випадку на транспорті пасажири вважаються застрахованими з моменту оголошення посадки в морське або річкове судно, поїзд, автобус або інший транспортний засіб і до моменту завершення поїздки.

За яких умов пасажири вважаються застрахованими від нещасних випадків? якщо, нещасний випадок стався, наприклад, в міському автобусі або тролейбусі, то пасажир не має права на отримання страхової виплати. Крім цього, не є застрахованими за цим видом обов’язкового страхування пасажири морського і внутрішнього водного транспорту на прогулянкових лініях. Слід пам'ятати

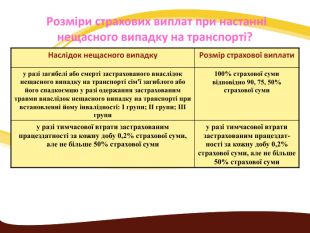

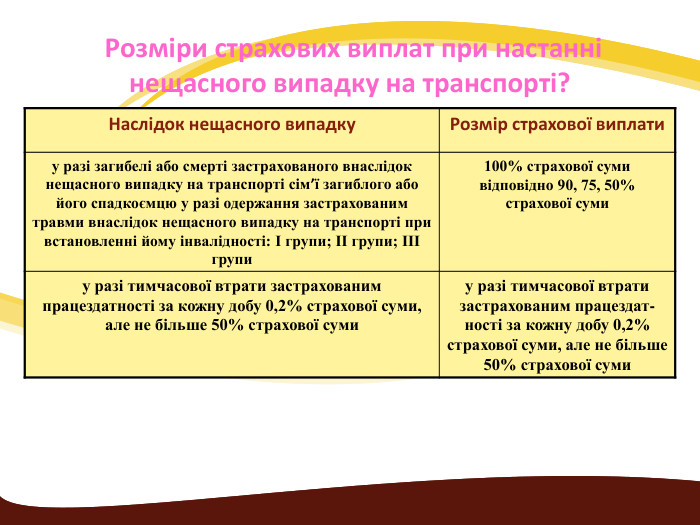

Яка ж сума відповідальності страховика? Максимальний розмір страхової суми для кожного застрахованого у випадку страхування від нещасних випадків на транспорті становить 6000 неоподатковуваних мінімумів доходів громадян. Обсяг страхової відповідаль- ності страховика за конкретним страховим випадком безпосередньо залежить від ступеня тяжкості наслідків нещасного випадку. За результатами нещасного випадку на транспорті здійснюються наступні виплати (табл.):

Розміри страхових виплат при настанні нещасного випадку на транспорті? Наслідок нещасного випадку Розмір страхової виплати у разі загибелі або смерті застрахованого внаслідок нещасного випадку на транспорті сім’ї загиблого або його спадкоємцю у разі одержання застрахованим травми внаслідок нещасного випадку на транспорті при встановленні йому інвалідності: І групи; ІІ групи; ІІІ групи 100% страхової суми відповідно 90, 75, 50% страхової суми у разі тимчасової втрати застрахованим працездатності за кожну добу 0,2% страхової суми, але не більше 50% страхової суми у разі тимчасової втрати застрахованим працездат-ності за кожну добу 0,2% страхової суми, але не більше 50% страхової суми

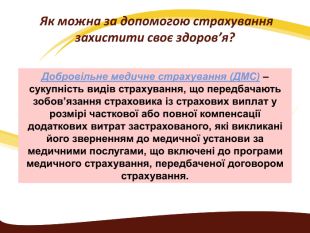

Як можна за допомогою страхування захистити своє здоров’я? Кожній людині доводилося хворіти і, як наслідок, звертатися за допомогою до лікаря. Безумовно, для збереження здоров’я громадянам необхідна якісна, повноцінна та кваліфікована медична допомога. Добровільне медичне страхування дозволяє отримати таку медичну допомогу в обсягах понад мінімально встановлений перелік медичних послуг, що надаються в рамках безкоштовного забезпечення населення медичними послугами.

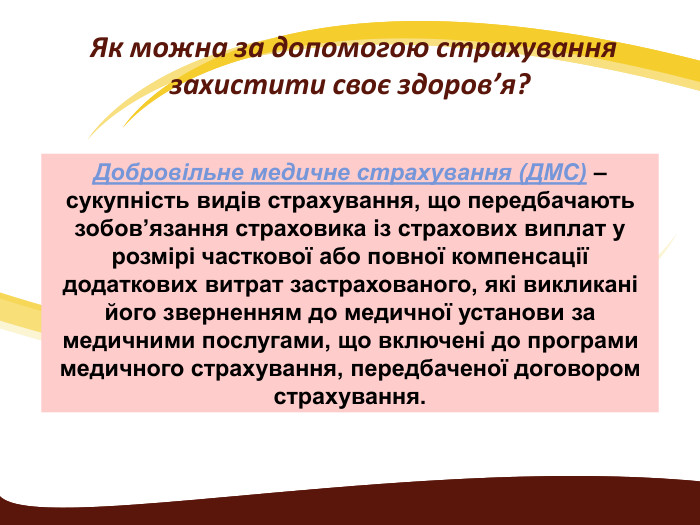

Як можна за допомогою страхування захистити своє здоров’я? Добровільне медичне страхування (ДМС) – сукупність видів страхування, що передбачають зобов’язання страховика із страхових виплат у розмірі часткової або повної компенсації додаткових витрат застрахованого, які викликані його зверненням до медичної установи за медичними послугами, що включені до програми медичного страхування, передбаченої договором страхування.

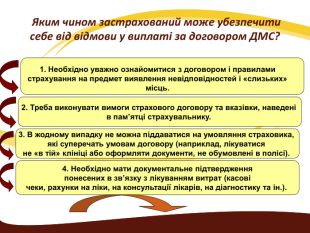

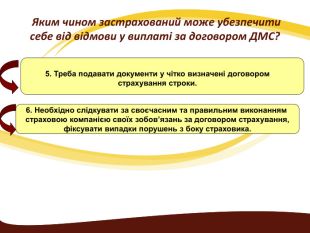

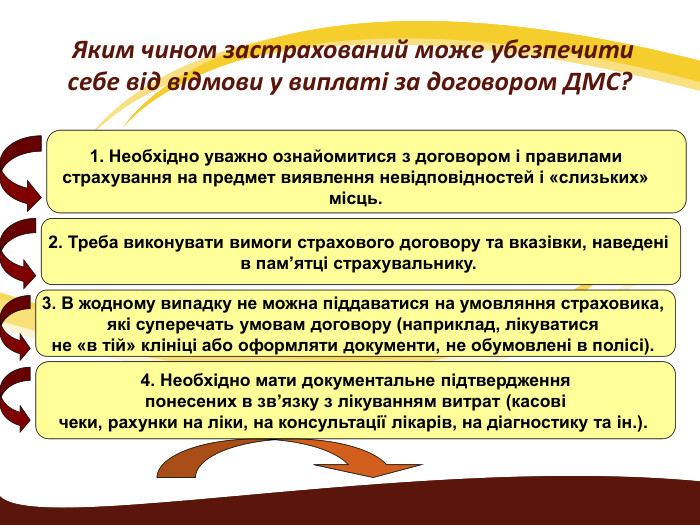

Яким чином застрахований може убезпечити себе від відмови у виплаті за договором ДМС? 1. Необхідно уважно ознайомитися з договором і правилами страхування на предмет виявлення невідповідностей і «слизьких» місць. 2. Треба виконувати вимоги страхового договору та вказівки, наведені в пам’ятці страхувальнику. 4. Необхідно мати документальне підтвердження понесених в зв’язку з лікуванням витрат (касові чеки, рахунки на ліки, на консультації лікарів, на діагностику та ін.). 3. В жодному випадку не можна піддаватися на умовляння страховика, які суперечать умовам договору (наприклад, лікуватися не «в тій» клініці або оформляти документи, не обумовлені в полісі).

Яким чином застрахований може убезпечити себе від відмови у виплаті за договором ДМС? 5. Треба подавати документи у чітко визначені договором страхування строки. 6. Необхідно слідкувати за своєчасним та правильним виконанням страховою компанією своїх зобов’язань за договором страхування, фіксувати випадки порушень з боку страховика.

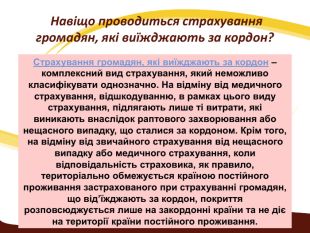

Навіщо проводиться страхування громадян, які виїжджають за кордон? Страхування громадян, які виїжджають за кордон – комплексний вид страхування, який неможливо класифікувати однозначно. На відміну від медичного страхування, відшкодуванню, в рамках цього виду страхування, підлягають лише ті витрати, які виникають внаслідок раптового захворювання або нещасного випадку, що сталися за кордоном. Крім того, на відміну від звичайного страхування від нещасного випадку або медичного страхування, коли відповідальність страховика, як правило, територіально обмежується країною постійного проживання застрахованого при страхуванні громадян, що від’їжджають за кордон, покриття розповсюджується лише на закордонні країни та не діє на території країни постійного проживання.

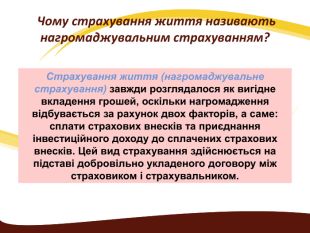

Чому страхування життя називають нагромаджувальним страхуванням? Страхування життя (нагромаджувальне страхування) завжди розглядалося як вигідне вкладення грошей, оскільки нагромадження відбувається за рахунок двох факторів, а саме: сплати страхових внесків та приєднання інвестиційного доходу до сплачених страхових внесків. Цей вид страхування здійснюється на підставі добровільно укладеного договору між страховиком і страхувальником.

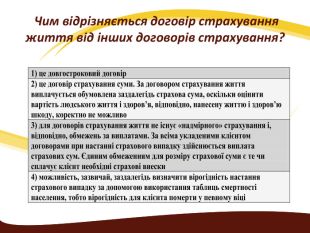

Найбільш поширеними видами страхування життя є Види страхування життя передбачаються виплати, пов’язані лише з ризиком «смерті застрахованої особи»; по смерті застрахованого страхову суму отримуватиме призначена ним особа – набувач страхування життя на випадок смерті страхування на дожиття передбачається лише один ризик «дожиття застрахованої особи до закінчення дії договору страхування або до віку, визначеного договором страхування» змішане страхування такий вид страхування життя, який об’єднує в одному договорі особи кілька самостійних видів страхування; охоплює страху-вання на дожиття, страхування на випадок смерті застрахова-ного, на випадок втрати страхувальником здоров’я внаслідок нещасного випадку

Які особливості страхування пенсій? Страхування пенсій – це вид особистого страхування, при якому страховик бере на себе зобов’язання виплачувати застрахованому у певному розмірі і з певною періодичністю пенсію протягом життя або обумовленого строку. Пенсійне страхування передбачає, що страхова компанія здійснює виплати застрахованій особі, які здійснюються після її виходу на пенсію або пов’язуються з досягненням застрахованим певного віку, який зазначається в договорі страхування.

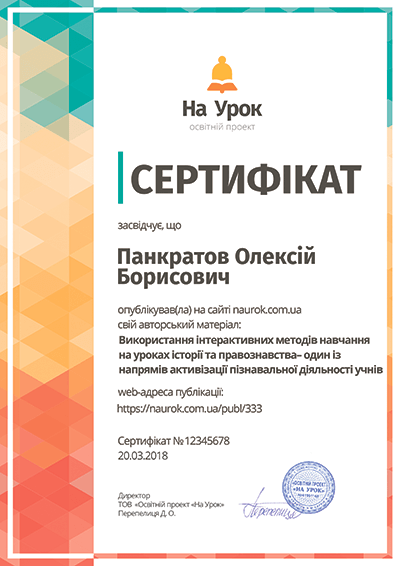

про публікацію авторської розробки

Додати розробку