Додатковий матеріал до теми "Банки"

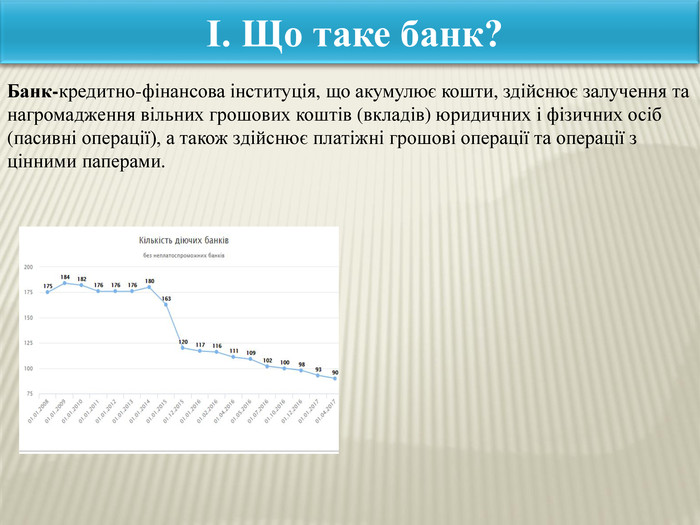

Вступ. В умовах макроекономічної нестабільності та очікування нової хвилі фінансової кризи правильний вибір банку є життєво необхідною справою. Це дозволяє убезпечити власні кошти, але потребує вміння оцінювати надійність фінансової установи. Останнє залежить від правильного розуміння показників діяльності банків та іншої інформації, що безпосередньо стосується їхньої роботи.

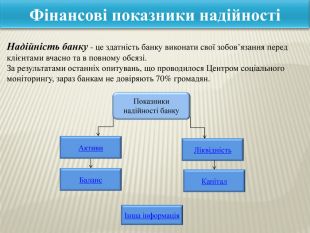

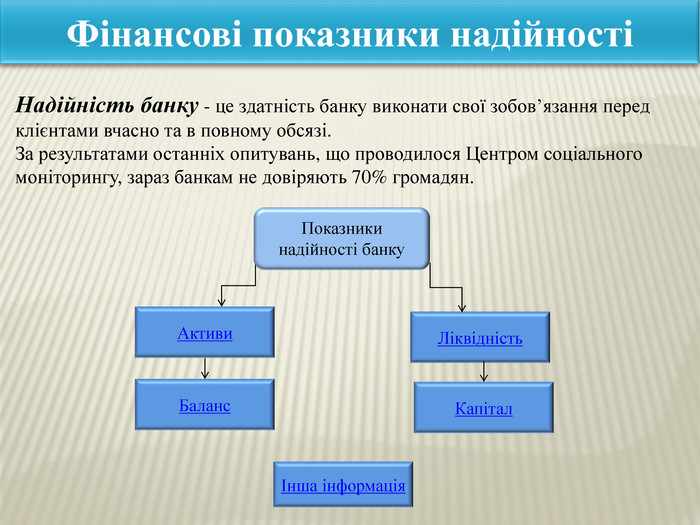

Надійність банку - це здатність банку виконати свої зобов’язання перед клієнтами вчасно та в повному обсязі. За результатами останніх опитувань, що проводилося Центром соціального моніторингу, зараз банкам не довіряють 70% громадян. Фінансові показники надійностіІнша інформація. Показники надійності банку. Баланс. Активи. Капітал. Ліквідність

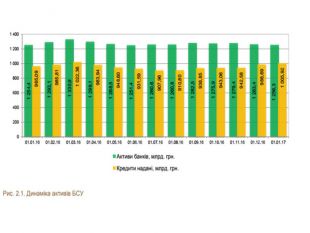

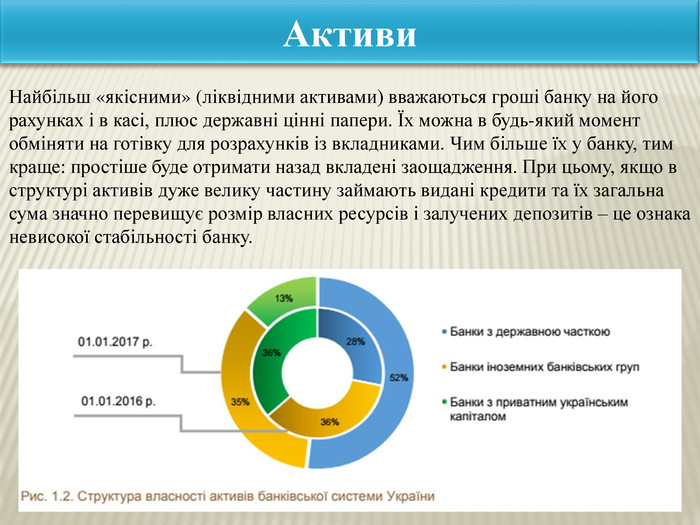

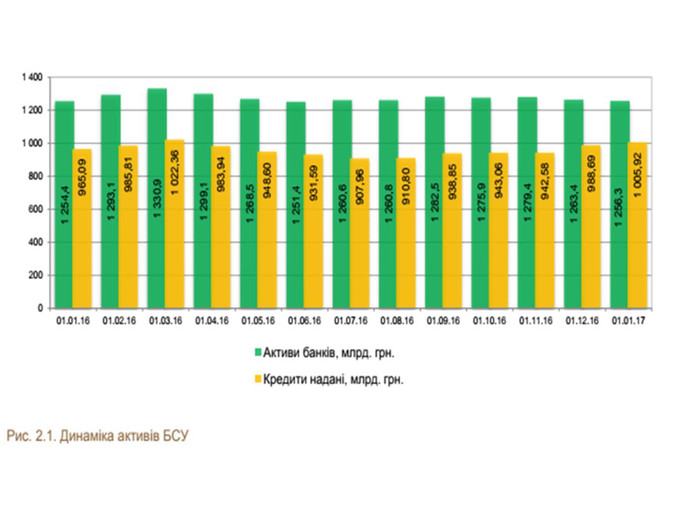

Активи. Найбільш «якісними» (ліквідними активами) вважаються гроші банку на його рахунках і в касі, плюс державні цінні папери. Їх можна в будь-який момент обміняти на готівку для розрахунків із вкладниками. Чим більше їх у банку, тим краще: простіше буде отримати назад вкладені заощадження. При цьому, якщо в структурі активів дуже велику частину займають видані кредити та їх загальна сума значно перевищує розмір власних ресурсів і залучених депозитів – це ознака невисокої стабільності банку.

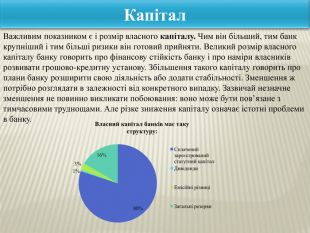

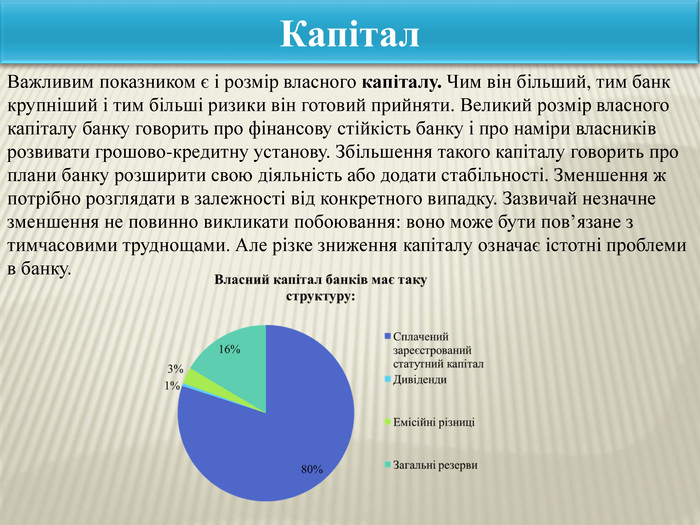

Капітал. Важливим показником є і розмір власного капіталу. Чим він більший, тим банк крупніший і тим більші ризики він готовий прийняти. Великий розмір власного капіталу банку говорить про фінансову стійкість банку і про наміри власників розвивати грошово-кредитну установу. Збільшення такого капіталу говорить про плани банку розширити свою діяльність або додати стабільності. Зменшення ж потрібно розглядати в залежності від конкретного випадку. Зазвичай незначне зменшення не повинно викликати побоювання: воно може бути пов’язане з тимчасовими труднощами. Але різке зниження капіталу означає істотні проблеми в банку.

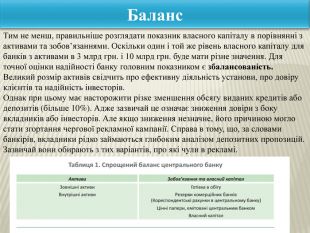

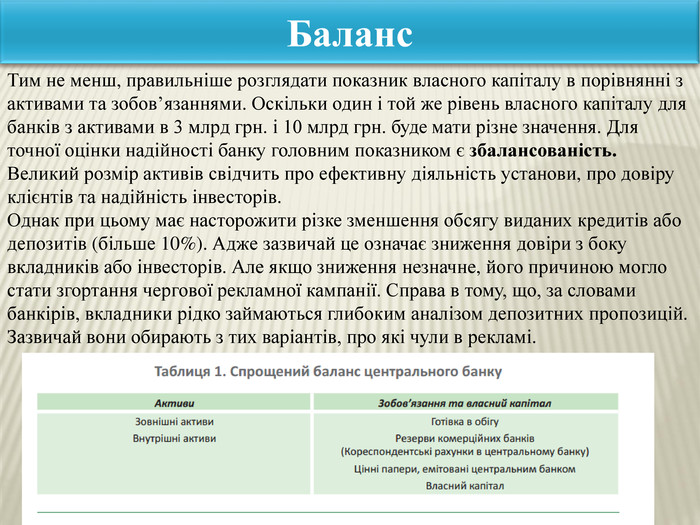

Баланс. Тим не менш, правильніше розглядати показник власного капіталу в порівнянні з активами та зобов’язаннями. Оскільки один і той же рівень власного капіталу для банків з активами в 3 млрд грн. і 10 млрд грн. буде мати різне значення. Для точної оцінки надійності банку головним показником є збалансованість. Великий розмір активів свідчить про ефективну діяльність установи, про довіру клієнтів та надійність інвесторів. Однак при цьому має насторожити різке зменшення обсягу виданих кредитів або депозитів (більше 10%). Адже зазвичай це означає зниження довіри з боку вкладників або інвесторів. Але якщо зниження незначне, його причиною могло стати згортання чергової рекламної кампанії. Справа в тому, що, за словами банкірів, вкладники рідко займаються глибоким аналізом депозитних пропозицій. Зазвичай вони обирають з тих варіантів, про які чули в рекламі.

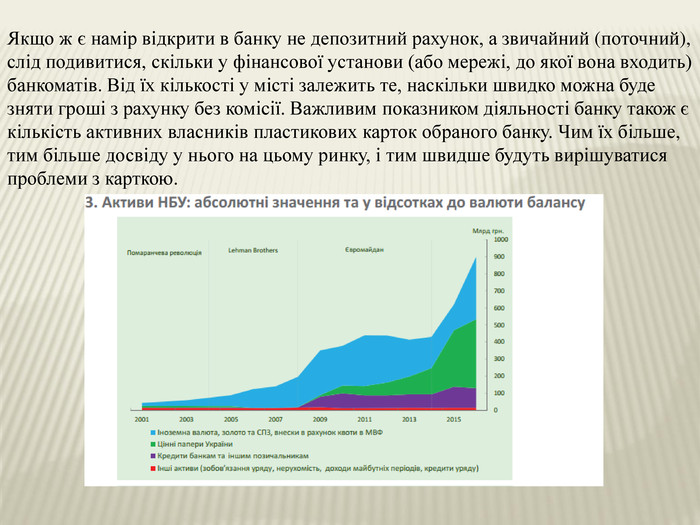

Якщо ж є намір відкрити в банку не депозитний рахунок, а звичайний (поточний), слід подивитися, скільки у фінансової установи (або мережі, до якої вона входить) банкоматів. Від їх кількості у місті залежить те, наскільки швидко можна буде зняти гроші з рахунку без комісії. Важливим показником діяльності банку також є кількість активних власників пластикових карток обраного банку. Чим їх більше, тим більше досвіду у нього на цьому ринку, і тим швидше будуть вирішуватися проблеми з карткою.

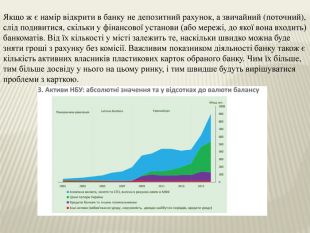

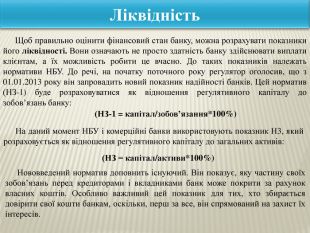

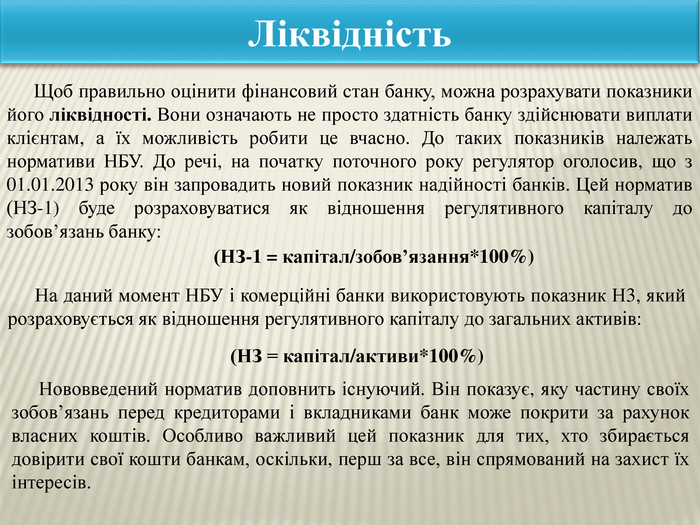

Ліквідність. Щоб правильно оцінити фінансовий стан банку, можна розрахувати показники його ліквідності. Вони означають не просто здатність банку здійснювати виплати клієнтам, а їх можливість робити це вчасно. До таких показників належать нормативи НБУ. До речі, на початку поточного року регулятор оголосив, що з 01.01.2013 року він запровадить новий показник надійності банків. Цей норматив (НЗ-1) буде розраховуватися як відношення регулятивного капіталу до зобов’язань банку: На даний момент НБУ і комерційні банки використовують показник Н3, який розраховується як відношення регулятивного капіталу до загальних активів:(НЗ-1 = капітал/зобов’язання*100%) Нововведений норматив доповнить існуючий. Він показує, яку частину своїх зобов’язань перед кредиторами і вкладниками банк може покрити за рахунок власних коштів. Особливо важливий цей показник для тих, хто збирається довірити свої кошти банкам, оскільки, перш за все, він спрямований на захист їх інтересів. (НЗ = капітал/активи*100%)

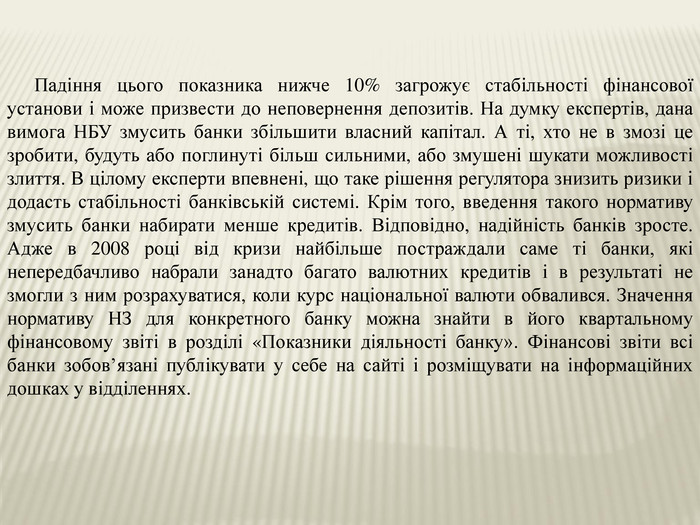

Падіння цього показника нижче 10% загрожує стабільності фінансової установи і може призвести до неповернення депозитів. На думку експертів, дана вимога НБУ змусить банки збільшити власний капітал. А ті, хто не в змозі це зробити, будуть або поглинуті більш сильними, або змушені шукати можливості злиття. В цілому експерти впевнені, що таке рішення регулятора знизить ризики і додасть стабільності банківській системі. Крім того, введення такого нормативу змусить банки набирати менше кредитів. Відповідно, надійність банків зросте. Адже в 2008 році від кризи найбільше постраждали саме ті банки, які непередбачливо набрали занадто багато валютних кредитів і в результаті не змогли з ним розрахуватися, коли курс національної валюти обвалився. Значення нормативу НЗ для конкретного банку можна знайти в його квартальному фінансовому звіті в розділі «Показники діяльності банку». Фінансові звіти всі банки зобов’язані публікувати у себе на сайті і розміщувати на інформаційних дошках у відділеннях.

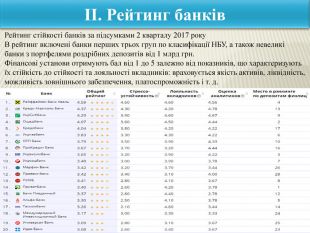

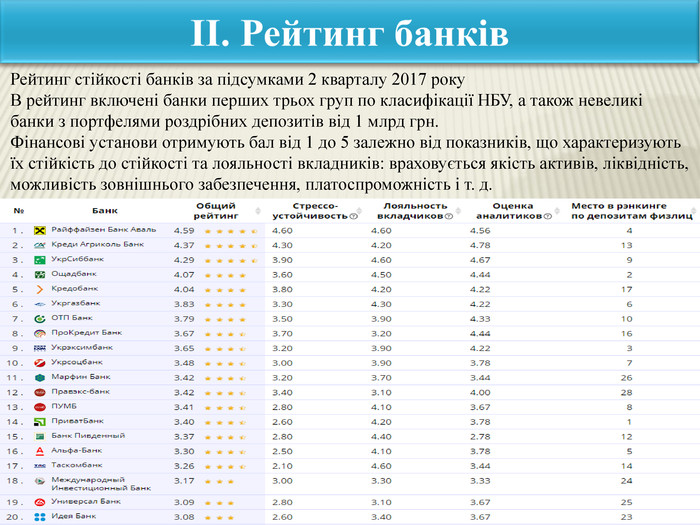

ІІ. Рейтинг банків. Рейтинг стійкості банків за підсумками 2 кварталу 2017 року. В рейтинг включені банки перших трьох груп по класифікації НБУ, а також невеликі банки з портфелями роздрібних депозитів від 1 млрд грн. Фінансові установи отримують бал від 1 до 5 залежно від показників, що характеризують їх стійкість до стійкості та лояльності вкладників: враховується якість активів, ліквідність, можливість зовнішнього забезпечення, платоспроможність і т. д.

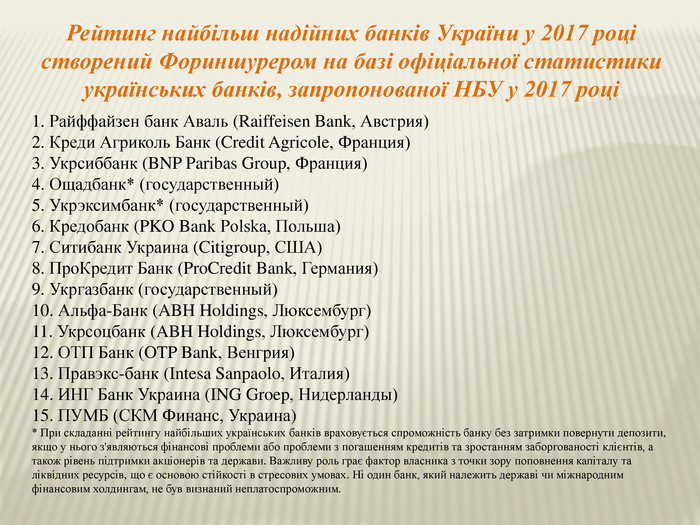

Рейтинг найбільш надійних банків України у 2017 році створений Фориншурером на базі офіціальної статистики українських банків, запропонованої НБУ у 2017 році1. Райффайзен банк Аваль (Raiffeisen Bank, Австрия)2. Креди Агриколь Банк (Credit Agricole, Франция)3. Укрсиббанк (BNP Paribas Group, Франция)4. Ощадбанк* (государственный)5. Укрэксимбанк* (государственный)6. Кредобанк (PKO Bank Polskа, Польша)7. Ситибанк Украина (Citigroup, США)8. Про. Кредит Банк (Pro. Credit Bank, Германия)9. Укргазбанк (государственный)10. Альфа-Банк (ABH Holdings, Люксембург)11. Укрсоцбанк (ABH Holdings, Люксембург)12. ОТП Банк (OTP Bank, Венгрия)13. Правэкс-банк (Intesa Sanpaolo, Италия)14. ИНГ Банк Украина (ING Groep, Нидерланды)15. ПУМБ (СКМ Финанс, Украина)* При складанні рейтингу найбільших українських банків враховується спроможність банку без затримки повернути депозити, якщо у нього з'являються фінансові проблеми або проблеми з погашенням кредитів та зростанням заборгованості клієнтів, а також рівень підтримки акціонерів та держави. Важливу роль грає фактор власника з точки зору поповнення капіталу та ліквідних ресурсів, що є основою стійкості в стресових умовах. Ні один банк, який належить державі чи міжнародним фінансовим холдингам, не був визнаний неплатоспроможним.

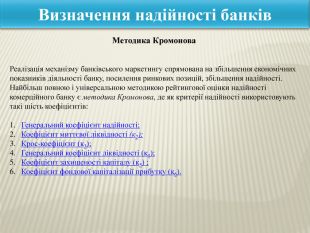

Визначення надійності банків. Методика Кромонова Реалізація механізму банківського маркетингу спрямована на збільшення економічних показників діяльності банку, посилення ринкових позицій, збільшення надійності. Найбільш повною і універсальною методикою рейтингової оцінки надійності комерційного банку є методика Кромонова, де як критерії надійності використовують такі шість коефіцієнтів: Генеральний коефіцієнт надійності;Коефіцієнт миттєвої ліквідності (к2);Крос-коефіцієнт (к3);Генеральний коефіцієнт ліквідності (к4);Коефіцієнт захищеності капіталу (к5) ;Коефіцієнт фондової капіталізації прибутку (к6).

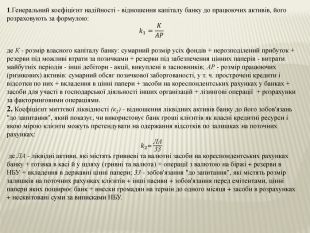

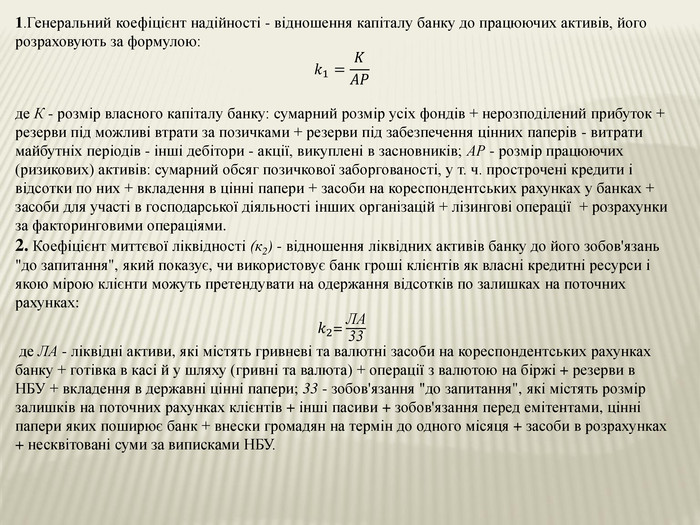

1. Генеральний коефіцієнт надійності - відношення капіталу банку до працюючих активів, його розраховують за формулою:𝑘1=𝐾𝐴𝑃де К - розмір власного капіталу банку: сумарний розмір усіх фондів + нерозподілений прибуток + резерви під можливі втрати за позичками + резерви під забезпечення цінних паперів - витрати майбутніх періодів - інші дебітори - акції, викуплені в засновників; АР - розмір працюючих (ризикових) активів: сумарний обсяг позичкової заборгованості, у т. ч. прострочені кредити і відсотки по них + вкладення в цінні папери + засоби на кореспондентських рахунках у банках + засоби для участі в господарської діяльності інших організацій + лізингові операції + розрахунки за факторинговими операціями.2. Коефіцієнт миттєвої ліквідності (к2) - відношення ліквідних активів банку до його зобов'язань "до запитання", який показує, чи використовує банк гроші клієнтів як власні кредитні ресурси і якою мірою клієнти можуть претендувати на одержання відсотків по залишках на поточних рахунках:𝑘2= ЛА33 де ЛА - ліквідні активи, які містять гривневі та валютні засоби на кореспондентських рахунках банку + готівка в касі й у шляху (гривні та валюта) + операції з валютою на біржі + резерви в НБУ + вкладення в державні цінні папери; 33 - зобов'язання "до запитання", які містять розмір залишків на поточних рахунках клієнтів + інші пасиви + зобов'язання перед емітентами, цінні папери яких поширює банк + внески громадян на термін до одного місяця + засоби в розрахунках + несквітовані суми за виписками НБУ.

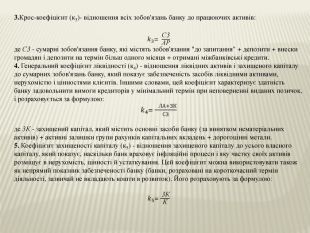

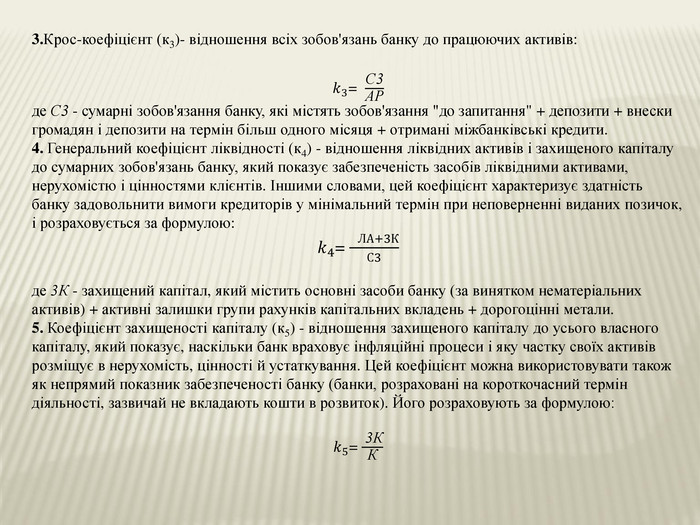

3. Крос-коефіцієнт (к3)- відношення всіх зобов'язань банку до працюючих активів:𝑘3= С3 АРде С3 - сумарні зобов'язання банку, які містять зобов'язання "до запитання" + депозити + внески громадян і депозити на термін більш одного місяця + отримані міжбанківські кредити.4. Генеральний коефіцієнт ліквідності (к4) - відношення ліквідних активів і захищеного капіталу до сумарних зобов'язань банку, який показує забезпеченість засобів ліквідними активами, нерухомістю і цінностями клієнтів. Іншими словами, цей коефіцієнт характеризує здатність банку задовольнити вимоги кредиторів у мінімальний термін при неповерненні виданих позичок, і розраховується за формулою:𝑘4= ЛА+3 КС3де 3 К - захищений капітал, який містить основні засоби банку (за винятком нематеріальних активів) + активні залишки групи рахунків капітальних вкладень + дорогоцінні метали.5. Коефіцієнт захищеності капіталу (к5) - відношення захищеного капіталу до усього власного капіталу, який показує, наскільки банк враховує інфляційні процеси і яку частку своїх активів розміщує в нерухомість, цінності й устаткування. Цей коефіцієнт можна використовувати також як непрямий показник забезпеченості банку (банки, розраховані на короткочасний термін діяльності, зазвичай не вкладають кошти в розвиток). Його розраховують за формулою:𝑘5= 3 КК

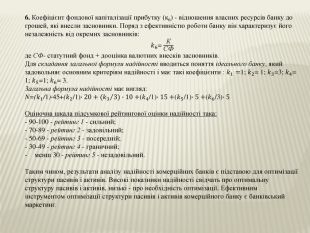

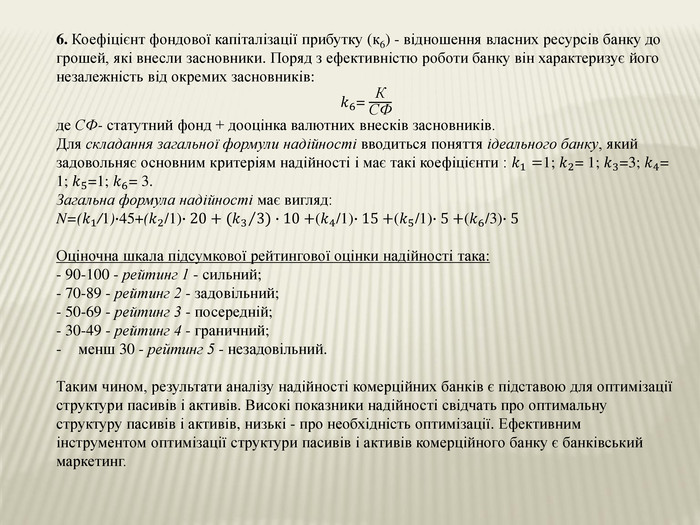

6. Коефіцієнт фондової капіталізації прибутку (к6) - відношення власних ресурсів банку до грошей, які внесли засновники. Поряд з ефективністю роботи банку він характеризує його незалежність від окремих засновників:𝑘6= КСФде СФ- статутний фонд + дооцінка валютних внесків засновників. Для складання загальної формули надійності вводиться поняття ідеального банку, який задовольняє основним критеріям надійності і має такі коефіцієнти : 𝑘1=1; 𝑘2= 1; 𝑘3=3; 𝑘4= 1; 𝑘5=1; 𝑘6= 3. Загальна формула надійності має вигляд: N=(𝑘1/1)∙45+(𝑘2/1)∙20+(𝑘33)∙10+(𝑘4/1)∙15+(𝑘5/1)∙5+(𝑘6/3)∙5 Оціночна шкала підсумкової рейтингової оцінки надійності така:- 90-100 - рейтинг 1 - сильний;- 70-89 - рейтинг 2 - задовільний;- 50-69 - рейтинг 3 - посередній;- 30-49 - рейтинг 4 - граничний;менш 30 - рейтинг 5 - незадовільний. Таким чином, результати аналізу надійності комерційних банків є підставою для оптимізації структури пасивів і активів. Високі показники надійності свідчать про оптимальну структуру пасивів і активів, низькі - про необхідність оптимізації. Ефективним інструментом оптимізації структури пасивів і активів комерційного банку є банківський маркетинг.

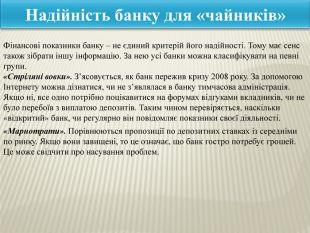

Надійність банку для «чайників»Фінансові показники банку – не єдиний критерій його надійності. Тому має сенс також зібрати іншу інформацію. За нею усі банки можна класифікувати на певні групи.«Стріляні вовки». З’ясовується, як банк пережив кризу 2008 року. За допомогою Інтернету можна дізнатися, чи не з’являлася в банку тимчасова адміністрація. Якщо ні, все одно потрібно поцікавитися на форумах відгуками вкладників, чи не було перебоїв з виплатою депозитів. Таким чином перевіряється, наскільки «відкритий» банк, чи регулярно він повідомляє показники своєї діяльності.«Марнотрати». Порівнюються пропозиції по депозитних ставках із середніми по ринку. Якщо вони завищені, то це означає, що банк гостро потребує грошей. Це може свідчити про насування проблем.

«Під охороною». Якщо подивитися на те, які банки вистояли під час кризи, виявиться, що це банки з державним або іноземним капіталом, що належать великим фінансово-промисловим групам: жоден з них не потрапив до списку проблемних. Важлива і репутація керівництва фінансової установи.«Застраховані». За законом всі банки (крім «Ощадбанку», депозити в якому гарантуються державою) є учасниками Фонду гарантування вкладів. Правда, членство у Фонді не означає надійність банку. Але воно гарантує, що якщо банк-учасник збанкрутує, його вкладники отримають компенсацію. Крім того, за несплату внесків, невиконання нормативів Нацбанку, погіршення фінансового стану та інші провини банк може стати тимчасовим учасником Фонду. Це означає, що з цього моменту всі вклади, розміщені в банку, не гарантуються Фондом.

Висновок Отже, проаналізувавши джерельний масив і дослідивши дане питання, ми пропонуємо для визначення надійності банку користуватися спеціально створеною методикою Кромонова, яка передбачає точний аналіз головних показників функціонування банківської установи. Звичайно, такий спосіб є дуже кропітким та потребує достатньої кількості часу і наявності всіх даних у відкритому доступі, проте дає найточніший результат. Але, за умови постійної зайнятості користувачів фінансових послуг, та їх необізнаності в ряді економічних питань, ми запропонували і більш простий спосіб визначення надійності банку, в основі якого покладено огляд певного кола параметрів діяльності банку і в порівняні з іншими установами і в ретроспективі. Другий спосіб є набагато простішим і підходить для звичайного споживача.

Список використаних джерелminfin.com.ua/banks/rating https://minfin.com.ua/banks/rating/method/ https://www.bank.gov.ua/control/uk/indexforinsurer.com/rating-banks https://www.youtube.com/channel/UCLWsi-3 SHr. Fwwyb0 Ace. Og. HQ/videos?disable_polymer=1 news.finance.ua/ua/news/-/339771/nadijni-banky-v-ukrayini-de-vonyhttp://zakon0.rada.gov.ua/laws/show/2121-14

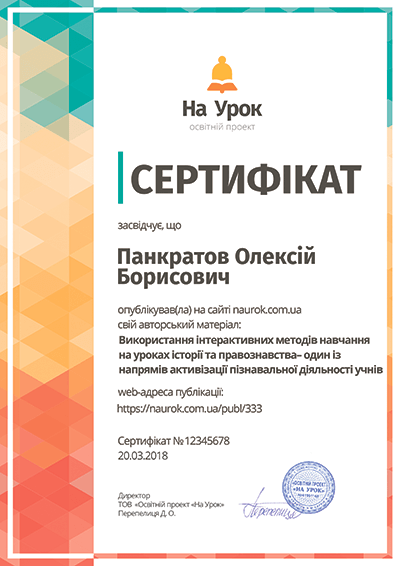

про публікацію авторської розробки

Додати розробку