Презентація "Запозичення та борг"

ВИВЧИВШИ ЦЮ ТЕМУ, ВИ:знатимете, де можна позичити грошідізнаєтеся, що таке споживчий кредит і чим він відрізняється відкредитів підприємствамзможете оцінити, чи є борг контрольованим чи надмірним. ОСНОВНІ ТЕРМІНИ:кредитспоживчий кредиткредитор (кредитодавець)боржник (позичальник)заставапорука

1. Борг і джерела запозичень. Борг – гроші, які вам не належать, а надані вам у тимчасове користування, і які необхідно повернути. Отримання коштів у борг – це, по суті, запозичення коштів зараз із поверненням за рахунок ваших майбутніх надходжень. Під час запозичення є дві сторони кредитор (кредитодавець) - той хто дає гроші в позику на певні потреби, та боржник (позичальник) – той хто бере кошти в позику для задоволення своїх потреб.

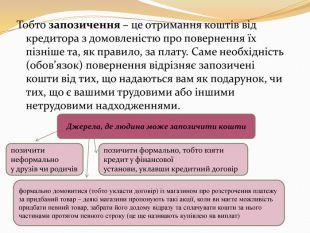

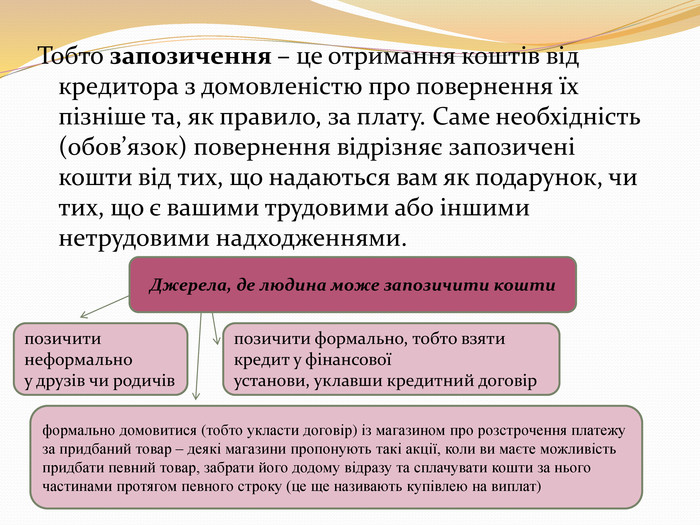

Тобто запозичення – це отримання коштів від кредитора з домовленістю про повернення їх пізніше та, як правило, за плату. Саме необхідність (обов’язок) повернення відрізняє запозичені кошти від тих, що надаються вам як подарунок, чи тих, що є вашими трудовими або іншими нетрудовими надходженнями. Джерела, де людина може запозичити коштипозичити неформальноу друзів чи родичівпозичити формально, тобто взяти кредит у фінансовоїустанови, уклавши кредитний договірформально домовитися (тобто укласти договір) із магазином про розстрочення платежуза придбаний товар – деякі магазини пропонують такі акції, коли ви маєте можливістьпридбати певний товар, забрати його додому відразу та сплачувати кошти за ньогочастинами протягом певного строку (це ще називають купівлею на виплат)

Позичити нефорально у родичів чи друзів. Коли ви позичаєте гроші у друзів, то найімовірніше вам не доведеться повертати більше, ніж суму, яку ви позичили. Іншими словами, друзі не братимуть із вас процентів за користування коштами. Але досить часто позики від друзів та родичів нічим не оформлюються документально. Тобто є лише усна домовленість про надання в борг певної суми та її повернення в певні строки, після чого відразу передаються гроші. Безумовно, це є ризиковим насамперед для кредитора, бо він не має можливості довести, що він дійсно позичив кошти й що вони мають бути повернені до певної дати. Але це є ризиковим і для позичальника, тому що кредитор може вимагати повернення в будь-який час, тоді як, якби строк кредиту було задокументовано, позичальник міг би розраховувати на подальше користування коштами.

Формальна позика (кредит)Однією з переваг формальних запозичень (чи то купівля на виплат у магазині, чи то кредит від фінансової установи) є те, що й розстрочення платежу, і кредит вимагають укладання певної угоди (договору) в письмовій формі. Така угода повинна описувати, щонайменше, якою є схема запозичення, яку суму повинен сплатити боржник, до якого часу він повинен це зробити, якими є додаткові платежі, що мають бути сплачені кредиторові тощо. Наявність письмової домовленості, яка чітко визначає права та обов’язки кредитора та боржника, дозволяє уникати непорозумінь чи інших «незручних» ситуацій, які можуть виникати при неформальних запозиченнях. Але у випадку купівлі на виплат у магазині або кредиту від фінансової установи боржник зазвичай повинен сплатити магазину або фінансовій установі додаткову суму за те, що вони дозволили споживачу придбати товар без повної його оплати або отримати певну суму грошей для своїх витрат.

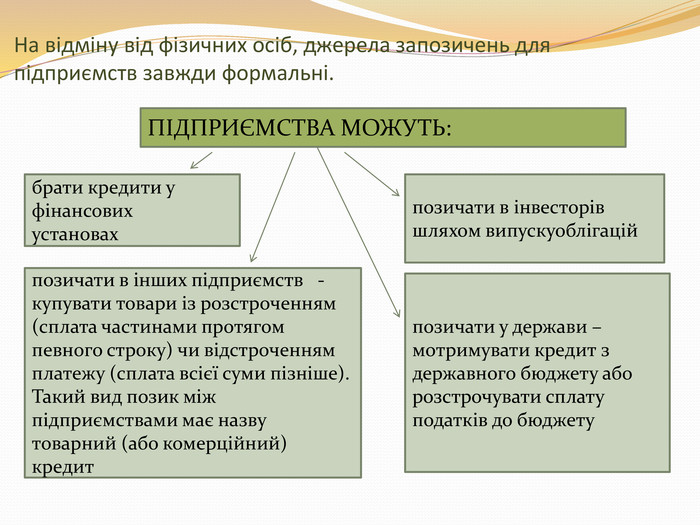

На відміну від фізичних осіб, джерела запозичень для підприємств завжди формальні. ПІДПРИЄМСТВА МОЖУТЬ:брати кредити у фінансовихустановахпозичати в інвесторів шляхом випускуоблігаційпозичати в інших підприємств - купувати товари із розстроченням (сплата частинами протягом певного строку) чи відстроченням платежу (сплата всієї суми пізніше). Такий вид позик між підприємствами має назву товарний (або комерційний) кредитпозичати у держави –мотримувати кредит з державного бюджету або розстрочувати сплату податків до бюджету

2. Кредити для споживачів і підприємств. Надання кредиту – це надання банком чи іншою фінансовою установою (кредитодавцем) грошових коштів людині чи підприємству (позичальникові) в тимчасове користування за певну плату. Сума таких коштів, розмір додаткових платежів за надання кредиту та умови їх сплати позичальником кредитодавцю зазначаються в кредитному договорі. Інколи такі кредити ще називають фінансовими, аби підкреслити, що саме фінансові установи є кредитодавцями (на відміну від, наприклад, нефінансових підприємств, які можуть надавати одне одному товарні кредити). Термін «кредит» походить від латинського слова credere, що означає «довіряти». Тобто основою кредитних взаємовідносин була насамперед довіра, що борг буде повернуто в повній сумі та в обумовлений термін.

Принципи надання кредитів:обов’язковість повернення – кредитні кошти мають бути повернені кредитодавцю. Неповернення кредиту матиме негативні наслідки для позичальника: від неможливості взяти в кредит у подальшому до втрати майна та кримінальної відповідальності (якщо кредит не повертається через шахрайство);строковість – кредитні кошти мають бути повернені відповідно до певного графіку (або частинами впродовж певного періоду часу, або повністю однією сумою наприкінці строку кредиту); оплатність – позичальник повинен сплачувати кредитодавцю певну плату за можливість користуватися кредитними коштами (тобто фактично за можливість витрачати «чужі» гроші на задоволення своїх потреб).

Ще один термін, який ви маєте запам’ятати, прочитавши цю тему, – це споживчий кредит. Споживчий кредит – це кошти, які фінансова установа надає людині-споживачу. Такі кошти можуть бути витрачені для придбання товарів чи послуг, потрібних нам із вами як споживачам, але не для підприємницької діяльності. Що ж є спільного та відмінного між кредитуванням споживачів і підприємств в Україні? Пошукаймо разом відповіді на такі питання:1) У яких фінансових установах можна отримати фінансовий кредит і в якій валюті? Станом на початок 2019 року споживчі кредити можна отримати в банках і небанківських фінансових установах, таких як ломбарди, фінансові компанії та кредитні спілки. Підприємства ж можуть прокредитуватися тільки в банках і фінансових компаніях. Підприємства можуть запозичувати в гривні або в іноземній валюті (зазвичай у доларах США або євро), а споживчі кредити надаються тільки в гривні, бо станом на січень 2019 року їх надання в іноземній валюті заборонено.

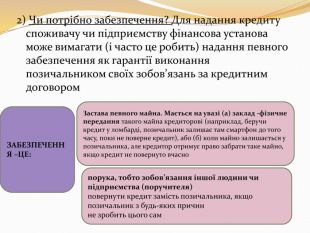

2) Чи потрібно забезпечення? Для надання кредиту споживачу чи підприємству фінансова установа може вимагати (і часто це робить) надання певного забезпечення як гарантії виконання позичальником своїх зобов’язань за кредитним договором. ЗАБЕЗПЕЧЕННЯ –ЦЕ: Застава певного майна. Мається на увазі (а) заклад -фізичне передання такого майна кредиторові (наприклад, беручи кредит у ломбарді, позичальник залишає там смартфон до того часу, поки не поверне кредит), або (б) коли майно залишається у позичальника, але кредитор отримує право забрати таке майно, якщо кредит не повернуто вчаснопорука, тобто зобов’язання іншої людини чи підприємства (поручителя)повернути кредит замість позичальника, якщо позичальник з будь-яких причинне зробить цього сам

3) Чи потрібна оцінка кредитоспроможності позичальника та її подальший моніторинг? Як споживчі кредити, так і кредити підприємствам надаються фінансовими установами після того, як вони оцінили кредитоспроможність потенційного позичальника. Оцінити кредитоспроможність означає пересвідчитися в тому, що позичальник справді має достатньо доходів (заробітної плати чи прибутку від продажу товарів тощо) для того, щоб повернути майбутній кредит.4) Якими є права та обов’язки позичальника та кредитодавця? Деякі права та обов’язки позичальника та кредитодавця передбачені в законодавстві (наприклад, право кредитодавця відмовитися від подальшого надання кредиту за певних обставин). Водночас основним документом, який фіксує права та обов’язки конкретного позичальника та кредитодавця, є кредитний договір. Такі договори для позичальників-підприємств є зазвичай більш деталізованими та передбачають більший обсяг обов’язків позичальника та більший обсяг прав фінансової установи порівняно з договорами для позичальників-споживачів.

3. Причини для позики та контроль за рівнем заборгованостіМабуть, багато з вас чули вислови: «Влізеш у борги – ніколи не вилізеш», «Борг, що сажа: лише торкнися – весь чорний будеш» і подібні. Тобто ставлення до боргів, запозичень, позик, кредитів в українському суспільстві швидше негативне, ніж позитивне (до речі, на відміну від багатьох інших країн). Але чи всі позики погані? Насамперед потрібно розібратися з причинами для запозичення, тобто для чого ви позичаєте кошти:«добра» (виправдана) причина для позики – це коли позика створює якесь дійсне благо для позичальника або призведе до збільшення його майбутніх доходів.«погана» (невиправдана) причина для позики – це коли позика не призводить до появи в позичальника дійсних благ і збільшення його доходів, а отже, не сприяє досягненню ним фінансових цілей.

Водночас, незалежно від того, якою є причина для запозичення, треба завжди думати про те, чи буде у вас у майбутньому достатньо коштів для того, аби повернутии кредит і сплатити додаткові суми, пов’язані з ним. Якщо у вас є достатній регулярний дохід, який дозволить вам сплачувати за кредитом із урахуванням усіх інших видатків, і водночас ви почуватиметеся досить «комфортно» – такий борг можна назвати контрольованим. Якщо хтось бере кредит, не маючи такого рівня доходів, його борг можна назвати неконтрольованим, чи надмірним. Але не все так просто. Насамперед через те, що життєві обставини можуть змінитися. Наприклад, людина з гарною заробітною платою та постійним місцем роботи може таку роботу втратити. У цьому випадку контрольований борг може дуже швидко перетворитися на неконтрольований. Так само може трапитися, якщо ваш борг постійно збільшується, тобто коли ви позичаєте знову й знову без погашення хоча б частини наявного боргу (мал.). Поспішаючи зробити імпульсивні покупки, без необхідного планування та бюджетування, ви теж можете зробити свій борг неконтрольованим.

Якщо ж борг став неконтрольованим, це означає, що в людини є значні фінансові труднощі. Їй може не вистачати грошей на критично необхідні видатки, такі як оплата продуктів харчування чи комунальні платежі. Крім того, наявність «непосильного» боргу може впливати на здоров’я людини (мати наслідком стрес чи психічні розлади) і на її стосунки з іншими людьми (наприклад, стати причиною розлучення). Саме тому запозичення будь-якої суми, навіть тієї, яка здається вам невеликою, потребує детального аналізу. Ви маєте проаналізувати умови позики, свій фінансовий план і бюджет із точки зору того, як ця позика допомагає досягненню фінансових цілей і чи буде такий борг контрольованим із урахуванням песимістичного сценарію (втрати роботи, тривалої хвороби тощо).

Перевір себе. Дайте відповіді на запитання: Які переваги та недоліки формальних і неформальних запозичень?Назвіть джерела запозичень для фізичної особи та для підприємства. Які основні принципи кредитування ви знаєте?Що таке споживчий кредит? Які основні відмінності споживчих кредитів від кредитів підприємствам?Чому запозичення будь-якої суми потребує детального аналізу?Що таке контрольований борг?

про публікацію авторської розробки

Додати розробку