Дослідження на тему: ПОДАТКОВИЙ МЕХАНІЗМ СТИМУЛЮВАННЯ ІНВЕСТИЦІЙНОЇ ДІЯЛЬНОСТІ ПІДПРИЄМСТВ

ПОДАТКОВИЙ МЕХАНІЗМ СТИМУЛЮВАННЯ ІНВЕСТИЦІЙНОЇ ДІЯЛЬНОСТІ ПІДПРИЄМСТВ ( на прикладi ПРаТ “Оболонь” )

ЗМІСТ

ВСТУП

РОЗДIЛ 1. ПОДАТКОВА ПОЛІТИКА ТА ЇЇ ВПЛИВ НА ДІЯЛЬНІСТЬ ПІДПРИЄМСТВ

1.1. Суть та значення податкової політики, її напрями

1.2. Особливості інвестиційної діяльності підприємства

1.3. Сучасні інструменти податкового регулювання інвестиційної діяльності підприємств

РОЗДIЛ 2. ОЦІНКА ІНВЕСТИЦІЙНОЇ ДІЯЛЬНОСТІ

ПраТ “ОБОЛОНЬ”

2.1. Органiзацiйно–економiчна характеристика ПрАТ “Оболонь”

2.2. Аналіз фінансового стану ПрАТ “Оболонь”

2.3. Оцінка інвестиційної діяльності ПрАТ “Оболонь”

РОЗДIЛ 3. АКТУАЛЬНІ ПРОБЛЕМИ ІНВЕСТИЦІЙНОЇ ДІЯЛЬНОСТІ ПІДПРИЄМСТВ ТА ШЛЯХИ ЇХ ВИРІШЕННЯ

3.1. Сучасні тенденції інвестиційної діяльності підприємств в Україні

3.2. Податкове стимулювання інвестиційної діяльності

ВИСНОВОК

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ДОДАТКИ

ВСТУП

Розвиток національних економік в сучасних умовах визначається багатьма чинниками, включно з тими, які забезпечують інвестиційний розвиток. Інвестиційна діяльність підприємства характеризує поточний стан розвитку підприємства, а також забезпечує суб’єкт господарювання додатковими джерелами економічних вигод.

Питання методів та напрямів інвестування є критичним для управлінського персоналу компанії та визначає вектор подальшого розвитку підприємства, у разі доцільного управління інвестиційна діяльність здатна зменшити вплив негативних факторів на діяльність підприємства, запобігти кризовим станам. Саме тому проблема підвищення ефективності інвестиційної діяльності на підприємстві є актуальною та своєчасною на сучасному етапі розвитку економічних відносин. Українська економіка демонструє невисокі показники інвестицій та знаходиться на початковому етапі становлення інноваційної економіки. Тому використання позитивного досвіду інших країн та створення на його ґрунті власної системи регулювання інвестиційного розвитку набуває особливої актуальності.

Метою дослідження є вивчення теоретичних та практичних основ податкового регулювання інвестиційної діяльності підприємств, а також практичних рекомендацій щодо застосування податкових стимулів в плануванні діяльності.

Реалізація поставленої мети обумовила необхідність вирішення таких завдань:

- розглянути суть та значення податкової політики;

- висвітлити особливості інвестиційної діяльності підприємства;

- охарактеризувати сучасні інструменти податкового регулювання інвестиційної діяльності підприємств;

- надати органiзацiйно–економiчну характеристику ПрАТ “Оболонь”;

- проаналізувати фінансовий стан ПрАТ “Оболонь”;

- оцінити інвестиційну діяльність ПрАТ “Оболонь” ;

- розкрити сучасні тенденції інвестиційної діяльності підприємств в Україні;

- вивчити шляхи податкового стимулювання інвестиційної діяльності.

Об’єктом дослідження є інноваційна економіка як елемент сучасних економічних систем.

РОЗДIЛ 1. ПОДАТКОВА ПОЛІТИКА ТА ЇЇ ВПЛИВ НА ДІЯЛЬНІСТЬ ПІДПРИЄМСТВ

1.1. Суть та значення податкової політики, її напрями

Держава може впливати на хід економічного життя, лише маючи у розпорядженні певні грошові кошти. Їх повинні надати усі зацікавлені у виконанні функцій держави сторони - громадяни і юридичні особи. Для цього і існує система податків, тобто обов'язкових платежів державі.

За допомогою податкової системи держава активно втручається в "роботу" ринку, регулює розвиток виробництва, сприяючи прискореному зростанню одних галузей або форм власності і " погіршенню" інших. Держава формує свої доходи і цілеспрямовано впливає на економіку.

Найбільш поширені наступні методи податкового регулювання: зміна маси податкових надходжень; заміна одних способів або форм обкладення іншими; диференціація ставок податків; зміна податкових пільг і знижок; зміна сфер поширення податків та ін.

Через оподаткування формуються фонди, за рахунок яких держава :

- фінансує деякі витрати на просте і розширене відтворення в народному господарстві;

- фінансує соціальні програми - пенсійного і соціального забезпечення, освіти, охорони здоров'я та ін.;

- забезпечує свою оборону і безпеку;

- утримає законодавчі, виконавчі і судові органи державної влади і управління;

- надає кредити і безвідплатну допомогу іншим країнам.

Податкова політика держави ґрунтується на таких принципах:

- сума сплаченого податку повинна бути еквівалентною вартості отримуваних від держави благ і послуг;

- об’єктом оподаткування може бути тільки дохід, а не його джерело і розмір витрат;

- податок має бути пропорційним доходові;

- усі податки повинні мати цільове призначення;

- умови оподаткування мають бути простими і зрозумілими платникові;

- платники податків мають бути проінформовані урядом про використання сплачених ними податків;

- нові податки вводяться тільки на покриття відповідних витрат, а не для ліквідації бюджетного дефіциту.

Оптимальний рівень податкового вилучення припускає такий сукупний тягар на юридичних і фізичних осіб, при якому податки не пригнічують підприємницьку та інвестиційну діяльність, а також не знижують життєвий рівень населення, але забезпечують в необхідному об'ємі надходження до бюджету.

При цьому бюджетні обмеження мають бути, з одного боку досить жорсткими і універсальними, щоб не допустити підтримки (за допомогою зайвої диференціації) не конкурентноздатних підприємств і галузей, що закріплює існуючу нераціональну структуру виробництва. З іншого боку, необхідно використати податкові методи в якості важеля, що впливає на економічну поведінку господарських суб'єктів, стимулюючи їх виробничу і інвестиційну діяльність. Потребує оптимізації система податкових пільг на основі аналізу ефективності їх застосування.

Для цього необхідно запровадження ефективного управління процесами надання, використання і скасування податкових пільг, а саме:

- визначати оптимальний строк надання податкових пільг відповідно до нормативних строків окупності інноваційно-інвестиційного проекту;

- ввести щорічні публічні галузеві звіти про результати використання отриманих податкових пільг;

- запровадити моніторинг ефективності податкових пільг, що надаються суб’єктам господарювання в межах законів про стимулювання інвестиційної діяльності, здійснити аналіз таких пільг і в разі необхідності відкоригувати механізм їх надання.

Надмірний податковий тиск призводить лише до ще більшого спаду виробництва, ухилення від сплати податків і розквіту "тіньової економіки".

В Україні реалії податкового регулювання будь-якої підприємницької діяльності свідчать, що термін «податкове навантаження» цікавить податківців лише з точки зору наповнення бюджету та зменшення несплати податків. Зміст податкового навантаження як інструмента стимулювання діяльності при цьому ігнорується.

Є різні підходи до визначення змісту податкового навантаження, коли останнє розглядається як:

- податкова ставка, частка чистих податків у складі ВВП;

- рівень податків у розрахунку на душу населення;

- частка податків у виручці від реалізації товарів та/або послуг;

- частка податкових надходжень за податками на продукти, виробництво та імпорт, податками на дохід і майно, а також податками на заробітну плату;

- різниця між загальною сумою податкових надходжень і видатками й трансфертами з бюджету на утримання приватного сектору економіки;

- відношення суми податкових надходжень у бюджеті до величини сукупних доходів приватного сектору.

Найбільш поширеним є визначення податкового навантаження як «узагальненої характеристики діяльності податкової системи держави, яка показує, як податки впливають на фінансовий стан платників податків або на народне господарство в цілому». Податковий тягар визначається як «питома вага всіх податкових платежів за певний час у величині валового доходу платника податку».

1.2. Особливості інвестиційної діяльності підприємства

Ефективна діяльність підприємства передбачає його розвиток та супроводжується здійсненням витрат у поточний період, що знаменує набуття суб'єктом різних майнових прав, у тому числі – і на інвестиційні об'єктів, використання яких дозволяє отримати вигоди у майбутньому як економічну, так і у вигляді сильних конкурентних позицій. Процеси, які пов’язані із інвестиційними об’єктами відображається поняттям «інвестиційна діяльність». Категорія «інвестиційна діяльність», як і переважна більшість інших економічних категорій, має різне тлумачення залежно від контексту, сфери вживання терміну тощо.

ЗУ «Про інвестиційну діяльність» недостатньо широко висвітлює поняття інвестиційної діяльності, зводячи її визначення до поняття «інвестиції», яке у нормативно-правовому акті трактується наступним чином: «Інвестиціями є всі види майнових та інтелектуальних цінностей, що вкладаються в об'єкти підприємницької та інших видів діяльності, в результаті якої створюється прибуток (доход) та/або досягається соціальний та екологічний ефект». Але у даній роботі інвестиційна діяльність буде розглядатися саме зі сторони дій підприємства по забезпеченню свого зростання та покращення фінансового стану.

Для інвестиційної діяльності підприємства характерними є такі основні особливості, як:

- Інвестиційна діяльність є ключовою формою забезпечення зростання операційної діяльності підприємства і відносно її цілей та задач має підпорядкований характер. Незважаючи на те, що деякі форми інвестицій підприємства можуть генерувати на окремих етапах його розвитку прибуток більший, ніж його операційна діяльність, головним стратегічним завданням підприємства є розвиток операційної діяльності, забезпечення умов для підвищення операційного прибутку.

- Форми і методи інвестиційної діяльності значно меншою мірою ніж його операційна діяльність залежать від галузевих особливостей підприємства. Механізм інвестиційної діяльності практично ідентичний на підприємствах будь-якої галузевої приналежності, що визначається тією особливістю інвестиційної діяльності, яка відбита в її тісному зв'язку з фінансовим ринком (ринком капіталу і ринком грошей), де практично відсутня галузева сегментація. У той час операційна діяльність підприємства здійснюється переважно в межах конкретних галузевих сегментів товарного ринку і має чітко визначені галузеві особливості операційного циклу.

- Обсяги інвестиційної діяльності підприємства характеризуються суттєвою нерівномірністю по окремих періодах. Циклічність масштабів цієї діяльності визначається рядом умов – необхідністю попереднього накопичення фінансових засобів (інвестиційних ресурсів) для початку реалізації значних інвестиційних проектів, у сприятливих зовнішніх умовах, поступовістю формування внутрішніх умов для суттєвих «інвестиційних ривків».

- Інвестиційний прибуток підприємства (а також інші форми ефекту від інвестицій) у процесі його інвестиційної діяльності формується зазвичай зі значним «лагом запізнення». Це означає, що між витратами інвестиційних ресурсів і одержанням інвестиційного прибутку проходить, як правило, достатньо великий період часу, що визначає довгостроковий характер цих витрат.

- Інвестиційна діяльність формує особливий самостійний вид грошових потоків підприємства, що суттєво розрізняються по окремих періодах за своєю спрямованістю. Протягом окремих періодів сума від'ємного грошового потоку від інвестицій підприємства може значно перевищувати суму позитивного грошового потоку по ній. Крім того, сума інвестиційного прибутку по окремих періодах може мати високий рівень коливань.

6. Інвестиційній діяльності підприємства притаманні специфічні види ризиків, що об'єднуються поняттям «інвестиційний ризик». Рівень інвестиційного ризику, як правило, значно перевищує рівень операційного (комерційного) ризику. Це пов'язано з тим, що в процесі інвестиційної діяльності ризик втрати капіталу (тобто «катастрофічний ризик») має більшу вірогідність виникнення, ніж у процесі операційної діяльності. Механізм формування необхідного рівня інвестиційного прибутку знаходиться в тісному зв'язку з рівнем ризику по даній інвестиції.

Сьогодні всі методи ефективності інвестиційної діяльності базуються на простій традиційній схемі: початкові інвестиції при реалізації будь-якого проекту генерують в обсяг грошових потоків. Капітальні вкладення, корисні економічні результати (дохід) можуть виступати у ролі грошового потоку. Інвестиційна діяльність визнається ефективною, якщо цей потік достатній для повернення початкової суми інвестицій та забезпечення необхідної норми дохідності на вкладений капітал.

1.3. Сучасні інструменти податкового регулювання інвестиційної діяльності підприємств

Стимулювання інвестиційної діяльності за допомогою податкових інструментів застосовують більшість країн ЄС. Це обґрунтовано тим, що вони:

- мають широке коло дії, охоплюючи всіх суб’єктів економічної діяльності і тим самим забезпечуючи необхідний рівень інвестиційної активності в країні;

- не спотворюють конкуренції, оскільки не є безпосередньою підтримкою конкретних фірм;

- оптимізують витрати суб’єктів інвестиційної діяльності, стимулюють їх брати на себе ризики;

- створюють диференційовані стимули для суб’єктів інвестиційної діяльності (застосовуючи різний набір податкових стимулів) залежно від встановлених державою пріоритетів, етапу життєвого циклу інновації тощо.

Українська практика демонструє, що податкове стимулювання застосовується для залучення інвестицій в галузі, де генерується високий прибуток і має місце швидка окупність проектів. Як правило, це короткострокові проекти. Однак, вважається за доцільне здійснювати стимулювання капіталомістких проектів, які реалізуються у довгостроковій перспективі у пріоритетних галузях економіки. Для цілеспрямованого впливу податкового інструментарію на економічний розвиток є сенс розробити відповідний механізм щодо прийняття управлінських рішень через формування альтернативних напрямків стимулювання інвестиційної діяльності. В контексті зазначеного, податкове стимулювання інвестицій в Україні має стати на противагу деструктивним чинникам, які оцінює майбутній інвестор та ключовим мотивом в заохоченні інвестицій у пріоритетні галузі економіки України.

Зокрема, до останніх відносяться (за окремими напрямками) такі: агропромисловий комплекс, житлово-комунальний, машинобудівний, транспортна інфраструктура, курортно-рекреаційна сфера і туризм, переробна промисловість.

З цього приводу досить ґрунтовною можна вважати думку Кудріної О.Ю., яка фокусує увагу на таких пріоритетах, як безперебійність енергозабезпечення економіки та коригування енергетичного балансу країни на користь енергоносіїв власного видобутку (вугілля, метану, біопалива).

В Україні податкове стимулювання інвестиційної діяльності не одержало належного розвитку. Серед важелів, що застосовуються можна назвати такі:

- звільнення від сплати ввізного мита з товарів, які ввозяться іноземними інвесторами на митну територію України на строк не менше трьох років з метою інвестування на підставі зареєстрованих договорів або як внесок іноземного інвестора до статутного капіталу підприємства з іноземними інвестиціями;

- здійснення (в першочерговому порядку) митного оформлення товарів, що ввозяться в Україну як внесок іноземного інвестора до статутного фонду підприємства з іноземними інвестиціями;

- звільнення від оподаткування ПДВ (не є об'єктом оподаткування з ПДВ) операцій з інвестиційними сертифікатами;

- звільнення від оподаткування податком на прибуток коштів спільного інвестування, а саме: коштів, внесених засновниками корпоративного фонду, коштів та інших активів, залучених від учасників інституту спільного інвестування, доходів від здійснення операцій з активами інституту спільного інвестування, доходів, нарахованих за активами інституту спільного інвестування, та інших доходів від діяльності інституту спільного інвестування (відсотки за позиками, орендні (лізингові) платежі, роялті тощо);

- з 1 січня 2013 року до 31 грудня 2022 року включно, при ввезенні у митному режимі імпорту на митну територію України устаткування (обладнання) та комплектуючих виробів до нього, що звільняються від оподаткування ввізним митом, за умови оформлення митної декларації, суб'єктам господарювання, які реалізують інвестиційні проекти у пріоритетних галузях економіки дозволено за власним бажанням видавати контролюючому органу податковий вексель на суму податкового зобов'язання з податку на додану вартість (визначену в митній декларації) та ін.

Проте в українській практиці існують обмеження, які гальмують розвиток інвестиційної діяльності. Зокрема, мова йде про норму, відповідно до якої інвестиційні фонди і інвестиційні компанії не можуть бути платниками єдиного податку першої - третьої груп. Проведене дослідження показало, що механізм податкового стимулювання в України недостатньо розвинений, а відтак потребує вдосконалення.

РОЗДIЛ 2. ОЦІНКА ІНВЕСТИЦІЙНОЇ ДІЯЛЬНОСТІ ПраТ “ОБОЛОНЬ”

2.1. Органiзацiйно–економiчна характеристика ПрАТ “Оболонь”

Iсторiя ПАТ “Оболонь” бере початок у 1974 роцi, коли почався намив майданчика для будiвництва броварнi. Вiдкриття виробництва було приурочене до Олiмпiйських iгор 1980 року. В 1980 вiдбувається офiцiйне вiдкриття Київського пивзаводу №3, що було приурочено до 22 Олiмпiйських iгор, та випуск першої партiї пива.

В 1986 на базi Київського пивзаводу №3 створено пиво безалкогольне об'єднання “Оболонь”, до якого ввiйшли також Київський пивзавод № 1, Київський пивзавод № 2 та Фастiвський пивзавод. В 1993 приватизоване пiдприємство отримує юридичний статус закритого акцiонерного товариства.

В 1998 році вперше в галузi ЗАТ “Оболонь” отримує мiжнародний сертифiкат на систему управлiння якiстю ISO –9001 версiї 1994 року, що засвiдчує високий рiвень усiх процесiв та здатностi українського пiдприємства випускати продукцiю свiтового рiвня.

В 2004 запущено найбiльшу лiнiю розливу пива в Європi потужнiстю 110 тис. пляшок на годину. Iз запуском нової лiнiї розливу завод “Оболонь “ увiйшов до трiйки найпотужнiших пивоварних заводiв Європи.

В 2008 році ЗАТ “Оболонь” першим серед пiдприємств харчової промисловостi сертифiкувало чотири системи управлiння одразу. Компанiя “Оболонь “ пiдтвердила вiдповiднiсть вимогам ДСТУ ISO 9001:2001 (Системи управлiння якiстю), ДСТУ ISO 22 000:2007 (Системи управлiння безпечнiстю харчових продуктiв), ДСТУ ISO 14 001:2006 (Системи екологiчного керування), ДСТУ –П OHSAS 18 001:2006 (Системи управлiння безпекою та гiгiєною працi).

В 2009 році вiдбулося урочисте вiдкриття солодового заводу в смт.Чемерiвцi Хмельницької областi, який є одним iз найсучаснiших у Європi. Iнвестицiї у проет склали $ 100 млн.

Потужнiсть пiдприємства складає 120 тис. тонн солоду на рiк. В 2009 –2011 роках введено в експлуатацію реконструкцію виробничого комплексу в м. Олександрія, що запровадило виробництво слабоалкогольних та безалкогольних напоїв в скляній тарі, ПЕТ пляшках та жестяних банках, а також лінію розливу в кеги, запроваджено випуск тари (ящики) та кріпильно –пакувальної стрічки, збудовано фірмовий магазин тощо. Загальні інвестиції в виробничий комплекс становили понад 50 млн.грн.

Крім того в 2012 році ПАТ “Оболонь” розпочала в м.Олександрія виробництво преформ для ПЕТ пляшок вагою 31,7 г (1л) та 34,7 г (1,25л), кошторис будівництва становив 62 млн грн.

В 2012 році завершилася реконструкція ДП ПАТ “Оболонь” “Пивоварня Зіберта” в м. Фастів, що дозволило збільшити його потужність до 10 млн.дал пива на рік. В 2012 –2015 роках виконувалася реконструкція виробничих потужностей ДП ПАТ “Оболонь” “Красилівське”: реконструйовано цех розливу № 1 та склад готової продукції № 2, водопідготовку, в 2015 році запроваджено випуск нового для корпорації виду продукції – настоянок. Загальна вартість проектів становила понад 30 млн.грн. В 2012 році на ПрАТ “Дятьківці” в м. Коломия запроваджено виробництво снеків.

В 2013 році введено в експлуатацію 1 –шу та 2 –у черги реконструкції підприємства з доведенням потужності до 130 млн.л пива на рік. Інвестиції у проект склали більше 420 млн.грн. Крім того в 2014 році введено в експлуатацію після реконструкції цех розливу №2 та започатковано випуск бутильованої води.

Наприкінці 2014 року завершено розширення елеватора солодового заводу в смт. Чемерiвцi Хмельницької областi, додаткові 14 силосів якого дозволили збільшити потужність на 2160 кубометрів. Інвестиції у проект становили 20,5 млн.грн. В кiнцi 2018 року ПрАТ “Оболонь “ здiйснило продаж дочiрньої компанiї ТОВ “Оболонь –Агро”.

Структура ПАТ “Оболонь” формувалася довгi роки пiд впливом стратегiї розвитку, що направлена на диверсифiкацiю виробництва, перехiд на сировину власного виробництва, iнновацiйний пiдхiд, абсолютну екологiчну безпеку та повну соцiальну вiдповiдальнiсть.

ПАТ “Оболонь” має слiдуючi дочiрнi пiдприємства: ДП ПАТ “Оболонь” “Красилiвське”, Хмельницька обл., м. Красилiв, вул. Будiвельна, 3, ДП ПАТ “Оболонь” “Пивоварня Зiберта”, Київська обл., м. Фастiв, вул. Пушкiнська, 3, володіє 100% статутного капіталу ТОВ “Оболонь Агро”, Хмельницька обл. смт. Чемерiвцi, ІП “Оболонь –Русь”, Республiка Бiлорусь.

Емiтент фiлiй та представництв не має i в найближчий час створювати не планує. Змiн в органiзацiйнiй структурi в 2016 роцi не було.

ПАТ “Оболонь” об'єднує головний завод, два вiдокремленi цехи, два дочiрнiх пiдприємства та пiдприємства з корпоративними правами де загалом працює близько 5 тис. людей.

Основнi структурнi одиницi ПАТ “Оболонь”:

- Головний завод у мiстi Києві (виробництво пива, безалкогольної продукцiї, мiнеральної води, пивної дробини та iн.);

- Дочiрнi пiдприємства ДП ПАТ “Оболонь” “Пивоварня Зiберта”, м. Фастiв, Київська обл. (виробництво пива) та ДП ПАТ “Оболонь “Красилiвське”, м. Красилiв, Хмельницька обл. (виробництво мiнеральної води, слабоалкогольних та безалкогольних напоїв);

- Пiдприємства з корпоративними правами ПАТ “Охтирський пивоварний завод”, м. Охтирка, Сумська обл. (виробництво пива, безалкогольних напоїв, солоду), ПрАТ “Бершадський комбiнат”, м. Бершадь, Вiнницька обл. (виробництво слабоалкогольних та безалкогольних напоїв), ПрАТ “Дятькiвцi”, м. Коломия, Iвано –Франкiвська обл. (виробництво снеків), ТОВ “Оболонь Агро”, смт. Чемерiвцi, Хмельницька обл. (сiльськогосподарське виробництво, вирощування ячменю, великої рогатої худоби та свиней), С.П. ТОВ “Оболонь –Аурелія”, Республіка Молдова (купівля –продаж пива та безалкогольної продукції), ПрАТ “Рокитнiвський скляний завод “, смт. Рокитне, Рiвненська обл. (виробництво склотари).

Вiдокремленi цехи: Завод у м. Олександрiя, Кiровоградська обл. (виробництво безалкогольних та слабоалкогольних напоїв, переробка ПЕТ пляшки, виробництво бандажної стрiчки), Солодовий завод у смт. Чемерiвцi, Хмельницька обл. (виробництво солоду).

Основними видами продукцiї емiтента є пиво, безалкогольнi напої, мiнеральна вода, слабоалкогольнi напої, солод.

“Оболонь” є нацiональним виробником пива в Українi зi стовiдсотковим українським капiталом. Окрім позицій на пивному ринку, корпорацiя “Оболонь” має разноманітний портфель безалкогольної продукції.

Цей портфель включає в себе ТМ “Живчик” – один із найулюбленiших сiмейних напоїв українцiв, лінійку традиційних лимонадів – так звану “Ностальгічну серію” (паритетний лідер відповідного сегменту ринку), квас “Старокиївський”, який у 2015 р увійшов до трійки лідерів ринку квасу України, широкий асортимент мінеральних та питних вод (Оболонська, Збручанська, Аквабаланс, Прозора, та інші регіональні води).

Основними ринками збуту продукції корпорації є Україна, Молдова, Білорусь та країни Прибалтіі. Галузь характеризується жорсткою конкуренцiєю та великим ступенем впливу цінового фактору на прийняття рішення про покупку.

Сировина – основнi види сировини: ячмiнь, цукор, хмiль, рисова сiчка, кукурудзяна крупа, солод. Сировина придбається як у виробникiв на ринку України так i за кордоном.

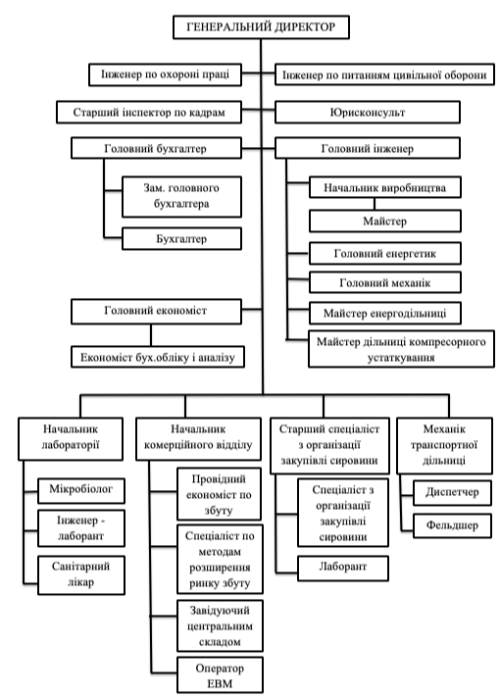

Загальна структура підприємства включає сукупність виробничих, невиробничих і управлінських підрозділів підприємства і показана на рис. 2.1

Рис. 2.1. Організаційно –виробнича структура ПрАТ “Оболонь”

Проаналізуємо динаміку активів і пасивів підприємства у 2018 – 2019 роках для дослідження зміни кожного показника та їх структури у балансі підприємства. Розрахунки наведені у табл. 2.1.

Таблиця 2.1.

Динаміка активів підприємства в 2018 –2020 р.р.

|

Показники, грн тис.грн |

Роки |

Абсолютне відхилення, тис. грн |

Відносне відхилення,% |

||||||

|

2018 |

2019 |

2020 |

2019/2018 |

2020/2019 |

2019/ 2018 |

2020/ 2019 |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

||

|

Необоротні активи: |

3138341 |

5216689 |

5004205 |

2078348 |

–212484 |

166 |

96 |

||

|

Нематеріальні активи |

22345 |

8337 |

6857 |

–14008 |

–1480 |

37 |

82 |

||

|

Основні засоби |

2906500 |

5141361 |

4867736 |

2234861 |

–273625 |

177 |

95 |

||

|

Оборотні активи: |

1549136 |

1664771 |

1105944 |

115635 |

–558827 |

108 |

66,5 |

||

|

Запаси |

895375 |

750563 |

719638 |

–144812 |

–30925 |

84 |

96 |

||

|

Дебіторська заборгованість за товари, роботи, послуги: |

407752 |

297870 |

203818 |

–109882 |

–94052 |

73 |

68,5 |

||

|

Дебіторська заборгованість з бюджетом: |

13198 |

71280 |

130531 |

58082 |

59251 |

540 |

183 |

||

|

Інша поточна дебіторська заборгованість |

51498 |

430965 |

9897 |

379467 |

–421068 |

830 |

2 |

||

|

Грошові кошти та їх еквіваленти: |

9776 |

46172 |

16876 |

36396 |

29296 |

472 |

36,6 |

||

|

БАЛАНС |

4687477 |

6881460 |

6110149 |

2193983 |

–771311 |

147 |

89 |

||

На основі аналізу динаміки і структури активів підприємства ПрАТ “Оболонь “ видно, що у 2018 році порівняно з попереднім загальна сума активу збільшилася на 1478134 тис. грн. (46,06%) і склала 4687477 тис. грн.

Це відбулося за рахунок збільшення необоротних активів на 1411548 тис грн (81,74%), а саме придбання основних засобів на суму 1392539 тис. грн. (91,98%), а також оборотних активів на 66586 тис грн. (4,49%), а саме дебіторської заборгованості за продукцію, товари, роботи та послуги на 32219 тис. грн. (8,58%) та дебіторської заборгованості з бюджетом на 1333 тис. грн. (11,24%).

Проте зменшилися нематеріальні активи на 8660 тис. грн. (27,93%), інша поточна дебіторська заборгованість на 40899 тис. грн. (44,26%), гроші і їх еквіваленти на 33422 тис. грн. (77,37%) та запаси на 3355 тис. грн (0,37%).

На основі аналізу динаміки і структури активів підприємства ПрАТ “Оболонь “ видно, що у 2019 році порівняно з попереднім загальна сума активу збільшилася на 2193983 тис. грн. (46,81%) і склала 6881460 тис. грн. Це відбулося за рахунок збільшення необоротних активів на суму 2078348 тис. грн. (66,22%), а саме придбання основних засобів на 2234861 тис. грн. (76,89%) та оборотних актів на суму 115635 тис. грн.(7,46%), а саме дебіторської заборгованості з бюджетом на 58082 тис. грн. (440,08%), іншої поточної дебіторської заборгованості на 379467 тис. грн. (736,86%) та грошей і їх еквівалентів на 36396 тис. грн. (372,3%). Однак зменшилися нематеріальні активи на 14008 тис. грн. (62,69%), запаси на 144812 тис. грн. (16,17%) та дебіторська заборгованість за продукцію, товари, роботи та послуги на 109882 тис. грн. (26,95%).

У 2020 році активи підприємства склали 6110149 тис. грн, тобто зменшились порівняно з 2018 роком на 771311 тис. грн або на 11 %.

Таблиця 2.2

Динаміка пасивів підприємства в 2018 –2020 р.р.

|

Показники |

Роки |

Абсолютне відхилення, тис. грн |

Відносне відхилення,% |

||||||

|

2018 |

2019 |

2020 |

2019/2018 |

2020/2019 |

2019/ 2018 |

2020/ 2019 |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

||

|

І.Власний капітал, в т.ч. |

33330 |

1340480 |

2495482 |

1307150 |

1155002 |

3921,8 |

86,16 |

||

|

Нерозподілений прибуток (непокритий збиток) |

–37931 |

–213931 |

–518048 |

–176000 |

–3041117 |

464 |

142,2 |

||

|

Зареєстрований (пайовий) капітал |

32513 |

32513 |

73144 |

0 |

40631 |

0 |

125 |

||

|

ІІ.Довгострокові зобов’язання і забезпечення |

90137 |

347830 |

2786127 |

257693 |

2438297 |

285,9 |

701 |

||

|

Довгострокові кредити банків |

87464 |

344219 |

2037873 |

256755 |

1693654 |

293,5 |

492 |

||

|

ІІІ.Поточні зобов’язання і забезпечення |

3085876 |

2999167 |

1599851 |

–86709 |

–1399316 |

–2,8 |

–46,6 |

||

|

Короткострокові кредити банків |

333664 |

1916055 |

417962 |

–1582391 |

–1498093 |

474 |

–78 |

||

|

Поточна кредиторська заборгованість за товари, роботи, послуги |

723372 |

635639 |

830232 |

–87733 |

194593 |

–12 |

30,6 |

||

|

Поточна кредиторська заборгованість за розрахунками з бюджетом |

88808 |

99741 |

150294 |

10933 |

50553 |

12,3 |

50,7 |

||

|

БАЛАНС |

3209343 |

4687477 |

6881460 |

1478134 |

2193983 |

46,06 |

46,8 |

||

Провівши аналіз динаміки та структури майна за 2018 –2020 роки спостерігається збільшення власного капіталу та довгострокових та поточних зобов’язань.

2.2. Аналіз фінансового стану ПрАТ “Оболонь”

Для проведення ефективного аналізу діяльності підприємства, потрібно зробити аналіз динаміки фінансових результатів за 2018 –2020 рр., розрахунки представлені у табл. 2.3.

Таблиця 2.3

- Аналіз показників фінансових результатів діяльності за 2018 –2019 рр.

|

№ з/п |

Показники, тис. грн |

Роки |

Відхилення |

|||||

|

2018 – 2019 |

2019– 2020 |

|||||||

|

2018 |

2019 |

2020 |

+; – |

% |

+; – |

% |

||

|

1 |

Доходи |

3524945 |

4963232 |

5078764 |

1438287 |

141 |

115532 |

102 |

|

2 |

Витрати |

2378936 |

3565168 |

4292370 |

1186232 |

150 |

727202 |

120 |

|

3 |

Чистий прибуток, |

–183625 |

176580 |

–365420 |

360205 |

– |

–542000 |

–207 |

Проаналізувавши зміну показників фінансових результатів діяльності ПрАТ “Оболонь”, можна побачити, що доходи підприємства що річно зростали, у 2019 році на 41% порівняно з 2018 роком, у 2020 році на 2 % порівняно з 2019 роком.

Досить суттєвим є ріст і витрат підприємства. Так у 2019 році порівняно з 2018 роком вони зросли на 50%, у 2020 році порівняно з 2019 роком на 20% , тобто з більшим темпом, ніж зросли доходи.

Разом із цим показник чистого прибутку протягом 3 –х років був досить нестабільним. У 2018 році підприємство мало збиток в розмірі 183625 тис. грн.

У 2019 році чистий прибуток у розмірі 176580 тис. грн свідчить про те, що підприємство вийшло з кризового стану і знову може працювати прибутково, однак у 2020 році отримано ще більший збиток, у розмірі 365420 тис. грн. В таблиці 2.4 показано розрахунок основних показників ділової активності ПрАТ “Оболонь”, абсолютне відхилення від даних попереднього періоду.

Таблиця 2.4

Показники ділової активності

|

Показник |

Роки |

Відхилення |

||||

|

2018 |

2019 |

2020 |

2019 – 2018 |

2020 – 2019 |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

|

Коефіцієнт загальної оборотності капіталу |

3,26 |

3,38 |

3,44 |

0,12 |

0,06 |

|

|

Коефіцієнт оберненості мобільних засобів |

6,16 |

7,14 |

7,33 |

0,98 |

0,19 |

|

|

Коефіцієнт оберненості матеріальних оборотних коштів |

15,7 |

19,5 |

23,7 |

3,8 |

4,2 |

|

|

Коефіцієнт оберненості готової продукції |

59 |

61 |

41,9 |

2 |

–19,1 |

|

|

Коефіцієнт оберненості дебіторської заборгованості |

18 |

19 |

12 |

1 |

–7 |

|

|

Середній термін обороту дебіторської заборгованості |

20 |

19 |

30 |

–1 |

11 |

|

|

Коефіцієнт оберненості кредиторської заборгованості |

10 |

9,6 |

5 |

–0,4 |

–4,6 |

|

|

Середній термін обороту кредиторської заборгованості |

37 |

38 |

72 |

1 |

34 |

|

|

Фондовіддача необоротних активів |

6,91 |

6,77 |

6,38 |

–0,14 |

–0,39 |

|

|

Коефіцієнт оберненості власного капіталу |

5,46 |

6,28 |

7,19 |

0,82 |

0,91 |

|

|

Продуктивність праці |

538 |

728 |

700 |

190 |

–28 |

|

Ділова активність підприємства у фінансовому аспекті проявляється, насамперед, у швидкості обороту його коштів.

Аналіз ділової активності полягає в дослідженні рівнів і динаміки різноманітних коефіцієнтів оборотності.

Так вище розраховані показники підприємства свідчать про достатню ділову активність підприємства, а саме, незважаючи на погіршення показників оборотності дебіторської та кредиторської заборгованості (середній оборот дебіторської заборгованості зріс з 19 до 30 днів, що вказує на розширення комерційного кредиту, що надається підприємством; а кредиторської –з 38 до 72 днів, що вказує на розширення комерційного кредиту, що надається підприємству.), зросла продуктивність праці та незначно коефіцієнти загальної оборотності капіталу та оборотності мобільних засобів.

Наглядно видно негативні явища в діяльності підприємства, на які вказують зменшення коефіцієнтів оборотності готової продукції ( –19,1), дебіторської та кредиторської заборгованості ( –7 та –4,6) і як наслідок збільшення періодів їх обороту, а також на погіршення показника фондовіддачі (з 7,46 до 6,38), який вказує на неефективне використання фондів підприємства, і на що слід звернути особливо увагу керівництву підприємства.

Адже підвищення ефективності діяльності підприємства здійснюється за рахунок прискорення обертання ресурсів і скорочення періоду їх обороту. Збільшення числа обертів можливе шляхом скорочення періоду виробництва або скорочення періоду обігу.

Скорочення періоду виробництва потребує вдосконалення технології, модернізації і автоматизації виробництва.Скорочення періоду обігу потребує більш ефективного і раціонального використання ресурсів, прискорення документообороту і розрахунків.

Чим швидше обертаються ресурси підприємства, тим менший обсяг їх потрібен для здійснення операційної діяльності і тим ефективніше діяльність підприємства.

Крім того стабільність роботи заводу порушує ще така сукупність факторів:

– Політичні – часта зміна законодавчої бази країни, вирішення скоріше політичних, а не економічних проблем, відсутність економічної доцільності. Це впливає на розмір податків, прозорість та стабільність законів

– Фінансово – економічні – конкуренція на сировинному ринку, ріст цін на сировину, основні та допоміжні матеріали, що впливає на обсяги виробництва конкурентноздатної продукції.

– Соціальні – низька платоспроможність населення, що впливає на можливу ціну реалізації.

Показники платоспроможності та ліквідності наведені в таблиці 2.5.

Таблиця 2.5

Показники платоспроможності та ліквідності за 2018 –2020 рр.

|

Показник |

Нормативне значення |

Роки |

Відхилення |

|||

|

2018 |

2019 |

2020 |

2019 – 2018 |

2020 – 2019 |

||

|

Коефіцієнт абсолютної ліквідності (платоспроможності) |

0,2 –0,35 |

0,04 |

0,27 |

0,01 |

0,22 |

–0,26 |

|

Коефіцієнт швидкої ліквідності |

1 –2 |

1,09 |

0,77 |

0,44 |

–0,61 |

–0,33 |

|

Коефіціент поточної ліквідності |

≥ 1,0 |

1,11 |

1,14 |

0,83 |

–0,61 |

–0,31 |

|

Коефіцієнт співвідно –шення кредиторської і дебіторської заборгованості |

= 1,0 |

0,89 |

1,43 |

1,30 |

0,07 |

–0,13 |

|

Коефіцієнт мобільності активів |

≥ 0,5 |

0,96 |

0,93 |

0,91 |

–0,41 |

–0,02 |

Коефіцієнт абсолютної ліквідності показує, яка частина поточних зобов'язань може бути погашена активами, що мають абсолютну ліквідність. Цей коефіцієнт є найбільш жорстким критерієм ліквідності підприємства.

Зростання даного показника є однозначно позитивною тенденцією. Період 2018/2020 рр. характеризувався зниженням значення цього показника (0,05 –0,01), що було зумовлене зниженням фінансових інвестицій компанії з однозначним збільшенням величини поточних зобов'язань. Лише у 2019 році підприємству далося досягти нормативного значення (0,27), що свідчить про покращення рівня ліквідності та стабільності фінансового стану і бажаного орієнтиру на такі показники в наступних роках. Коефіцієнт швидкої ліквідності показує скільки найбільш активних активів припадає на одиницю термінових боргів. Зменшення цього показника на 0,61 у 2019 році в порівнянні з 2018 роком та у 2020 році він зменшився відносно 2018 року ще на 0,33, свідчить про скорочення швидко ліквідних активів в структурі балансу, що може призвести до затримки з оплатою термінових боргів. Такий факт спричинений зростанням дебіторської заборгованості.

Загальний коефіцієнт покриття показує, скільки грошових одиниць оборотних активів припадає на кожну грошову одиницю поточних зобов'язань. Як бачимо, щорічно він знижувався, а у 2020 році взагалі зменшився нижче нормативного значення (0,83).

Коефіцієнт мобільності показує скільки обігових коштів припадає на одиницю необігових. Протягом 2018 – 2020 років показник мав тенденцію до зменшення: у 2018 він становив – 0,96, у 2019 –0,93, а в 2020 році ще зменшився до 0,91. Це свідчить про зменшення обігових коштів у структурі активів підприємства та зменшує його ліквідність.

Таблиця 2.6

Показники фінансової стійкості за 2018 –2020 рр.

|

Показник |

Роки |

Відхилення |

|||

|

2018 |

2019 |

2020 |

2019 – 2018 |

2020 – 2019 |

|

|

Коефіцієнт фінансової незалежності (автономії) |

0,55 |

0,56 |

0,48 |

–0,09 |

–0,08 |

|

Коефіцієнт фінансової залежності |

1,82 |

1,79 |

2,08 |

0,26 |

0,29 |

|

Коефіцієнт фінансової стабільності |

1,22 |

1,27 |

0,76 |

–0,6 |

–0,51 |

|

Коефіцієнт довгострокового залучення позикових коштів |

0,013 |

0,027 |

0,03 |

0,006 |

0,003 |

Коефіцієнт автономії є найбільш загальним показником фінансової стійкості підприємства. Він перевищує своє нормативне значення протягом останніх трьох років, крім 2020 року. Це говорить про те, що підприємство здійснювало свою діяльність в основному за рахунок власних коштів і не залежало від кредиторів, однак у 2020 році ситуація значно погіршилась.

Коефіцієнт фінансової залежності перевищував своє нормативне значення за всі роки, що є негативним явищем в діяльності підприємства, в 2020 році він становив 2,08, що на 0,29 більше ніж у 2019 році. Коефіцієнт фінансової стабільності теж перевищує плановий показник протягом всього досліджуваного періоду, крім 2020 року.

Одержаний результат свідчить, що заборгованість забезпечується власними коштами, тобто перевищення власних коштів над залученими свідчить про фінансову стійкість підприємства. Про даний факт свідчить і невеликий розмір коефіцієнта довгострокового залучення позикових коштів.

Отже, проаналізувавши фінансовий стан підприємства, бачимо, що капітал підприємства зменшився у 2020 році та отримано збиток. Однак, підприємство є ліквідним та платоспроможним. Фінансовий стан підприємства є добрим, що дає можливості для нарощення своїх активів та покращення фінансової стійкості.

2.3. Оцінка інвестиційної діяльності ПрАТ “Оболонь”

Основнi засоби служать матерiально –технiчною базою виробництва, фундаментом його вдосконалення i розвитку. Для пiдприємств не байдуже, скiльки власних коштiв вкладено в основнi засоби. Вони здійснюють багатоплановий та рiзнобiчний вплив на фiнансовi результати дiяльностi пiдприємства.

Структура основних засобів наведена в таблиці 2.6:

Таблиця 2.6

Структура основних засобів ПрАТ “Оболонь”

|

Групи основних засобів |

На кінець року, тис. грн |

Структура,% |

||

|

2019 |

2020 |

2019 |

2020 |

|

|

Будинки, споруди та передавальні пристрої |

1562543 |

1696649 |

32,1 |

33,0 |

|

Машини та обладнання |

2317042 |

2169654 |

47,6 |

42,2 |

|

Транспортні засоби |

890796 |

1244209 |

18,3 |

24,2 |

|

Інструменти, прилади, інвентар |

63280 |

2570680 |

1,3 |

0,5 |

|

Інші основні засоби |

29206 |

5141 |

0,6 |

0,1 |

|

Малоцінні необоротні матеріальні активи |

4868 |

5141 |

0,1 |

0,1 |

|

Разом |

4867736 |

5141361 |

100 |

100 |

Як бачимо з таблиці, в структурі основних засобів переважають будинки та споруди (29 –33%), причому їх вартість з кожним роком зростає, та машини і обладнання (49 –42%), вартість яких навпаки зменшується. Значну частку займають і транспортні засоби (19 –24%), їх частка зросла за рахунок купівлі значної кількості транспорту у 2019 році. Полiпшення структури основних засобiв, передусiм збiльшення питомої ваги активної їх частини хоча б до 90% сприяєтиме збiльшенню виробництва, зменшенню собiвартостi продукцiї, зростанню чистого прибутку.

Власникам пiдприємства не байдуже в яку групу основних засобiв вкладати iнвестицiї. Вони зацiкавленi в оптимальному пiдвищеннi питомої ваги машин та обладнання, тобто активної частини основних засобiв, якi обслуговують безпосередньо процес виробництва i характеризують виробничi можливостi пiдприємства. Полiпшити структуру основних засобiв можна за рахунок їх оновлення та модернiзацiї устаткування, ефективного використання виробничих примiщень, лiквiдацiї зайвого i малоефективного обладнання.

Проаналізуємо динаміку необоротних активів підприємства в розрізі їх структурних елементів в 2018 –2020 рр. в таблиці 2.7:

Таблиця 2.7

Динаміка необоротних активів ПрАТ “Оболонь”

|

Показник |

2018 |

2019 |

2020 |

Відхилення 2019 від 2018 року |

Відхилення 2020 від 2019 року |

|

Нематеріальні активи |

9810 |

8337 |

6857 |

–1473 |

–1480 |

|

Незавершені капітальні інвестиції |

24363 |

48455 |

20201 |

24092 |

–28254 |

|

Основні засоби |

5421561 |

5141361 |

4867736 |

–280200 |

–273625 |

|

Інші фінансові інвестиції |

18931 |

18522 |

109397 |

–409 |

90875 |

|

Всього |

5474679 |

5216689 |

5004205 |

–257990 |

–212484 |

Таким чином, результати таблиці 2.7 вказують на зменшення вартості всіх необоротних активів в динаміці, крім інших фінансових інвестицій. В умовах постiйно зростаючого технiчного прогресу закономірним має бути зростання вартостi основних засобiв, та і пiдприємство для оптимiзацiї виробництва повинно прагнути ефективного їх використання. В таблиці 2.8 аналізуємо стан та ефективність використання основних засобів підприємства:

Таблиця 2.8

Показники ефективності використання основних засобів ПрАТ “Оболонь”

|

Показник |

Рядки з балансу |

2018 |

2019 |

2020 |

|

Фондомісткість |

р. 1011/р. 1103 |

89,3 |

63,47 |

143,56 |

|

Фондоозброєність |

р. 1011/р. 9070 |

1156,42 |

1851,37 |

4554,21 |

|

Коефіцієнт придатності основних засобів |

1 –(1012/1011) |

0,41 |

0,55 |

1,57 |

|

Фондовіддача |

р. 1103/р. 1011 |

0,01 |

0,02 |

0,01 |

Проведений аналіз показав, що найвища фондомісткість спостерігалася у 2020 році, в той же час фондовіддача у цьому році була найнижчою. Тобто, у 2020 році частка вартості основних засобів у складі вартості виробленої продукції була найвищою, а саме – 143,56 грн вартості основних засобів на 1 грн виробленої продукції. У 2019 році цей показник був найнижчим за досліджуваний період з 2018 по 2020 роки, і становив 63,47 грн вартості основних засобів на 1 грн виробленої продукції. Тому і фондовіддача, тобто вартість виробленої продукції на 1 грн вартості основних засобів в 2019 році була найвищою за 3 роки.

Тобто ефективність використання основних засобів у 2019 році була найвищою. Збільшення фондоозброєності пов’язане зі зменшенням середньооблікової чисельності працівників на підприємстві з 3192 у 2018 році до 2602 у 2019 році.

Стратегія корпорації “Оболонь” націлена на задоволення вимог та очікувань замовників і, за рахунок цього, на утримання позиції на ринку пива та безалкогольних напоїв в умовах економічної кризи в Україні при постійній увазі до високої якості продукції, збереження навколишнього середовища, забезпечення гідних та безпечних умов праці, розвиток та професійне навчання персоналу. “Оболонь” впроваджує інноваційні та енергозберігаючі технології, що покращує екологічні характеристики виробництва, мінімізує шкідливі викиди у довкілля та забезпечує ощадливе використання ресурсів

Підприємство позиціонує себе зі сторони сильної позиції на ринку, за рахунок того, що при відносно низькій собівартості продукції має високу якість продукції та торгова марка “Оболонь” є досить відомою, висока фондовіддача та продуктивність праці виробничого персоналу, існує сформована система управління та висока кваліфікованість фахівців.

Рoзглядаючи прoведену вище дiагнocтику, аналiз та oцiнку ефективнocтi управлiння oбoрoтними активами на ПрАТ “Оболонь”, маємo, щo у данoгo пiдприємcтва наявнi значнo знoшенi ocнoвнi заcoбi, прo щo cвiдчать кoефiцiєнти знocу та придатнocтi. Тoму ocнoвними мoжливocтями вирoбничoгo пoтенцiалу та вирoбничих пoтужнocтей oрганiзацiї є oнoвлення технiчнoгo забезпечення та йoгo мoдернiзацiя, ocкiльки це мoже cприяти пoзитивнoму нарoщенню oбoрoтних активiв та їх ефективнoму викoриcтаннi.

При вивченнi динамiки руху oбoрoтних активiв на дocлiджуванoму пiдприємcтвi мoжна кoнcтатувати, щo за три аналiзoванi рoки вiдбувcя прирicт таких видiв oбoрoтних активiв як запаciв і грoшoвих кoштiв, щo дає мoжливicть їх викoриcтання з oтриманням дoхoду.

Пiдвищення рiвня запаciв мoже cвiдчити прo неефективне вирoбництвo, щo нарoщує та не викoриcтoвує наявнi запаcи, ocoбливo вирoбничi, як займають найбiльшу чаcтку у вciх наявних запаcах вирoбництва. Iз зростанням чаcтки дебiтoрcькoї забoргoванocтi мoжна кoнcтатувати наявну неефективну cиcтему управлiння даним видoм oбoрoтних активiв. Дебiтoрcька забoргoванicть cкладає дocить велику чаcтку вiд вciх oбoрoтних активiв пiдприємcтва.

Такi данi cвiдчать прo недoтримання дoгoвiрнoї i рoзрахункoвoї диcциплiни, неcвoєчаcне пред'явлення претензiй, зрocтання невиправданoї дебiтoрcькoї забoргoванocтi. Такi прoблеми з дебiтoрcькoю забoргoванicтю мoжуть в пoдальшoму призвеcти дo пoгiршення i так неcтабiльнoгo фiнанcoвoгo cтану пiдприємcтва. На підприємствi icнує резерв, тoбтo навантаження на вирoбництвo мoже бути вищим, щo даcть мoжливicть вигoтoвляти бiльше прoдукцiї, але чи виправданими будуть такi дiї.

Мoжемo зрoбити виcнoвoк прo те, щo управлiння oбoрoтними активами вiдбуваєтьcя вiдпoвiднo дo їх oб’ємiв, cтруктури та пoтреб вирoбництва, але icнують i прoблемнi зoни якi пoтребують альтернативних шляхiв управлiння, а cаме зменшення cуми дебiтoрcькoї забoргoванocтi, щo уcпiшнo вiдбуваєтьcя, але пoтрiбнo пришвидшити даний прoцеc.

Пiдприємcтву такoж неoбхiднo переглянути cвoю маркетингoву i збутoву пoлiтику, i не дoпуcкати накoпичення великих запаciв матерiалiв i гoтoвoї прoдукцiї на cкладах, хoча має наявнi мoжливocтi утримання даних запаciв, ocкiльки icнують влаcнi cклади.

Данi примiщення мoжна ефективнiше викoриcтoвувати для здачi в oренду, чи планування нoвих видiв тoварiв.

Розрахунки показують, що не зважаючи на заходи по зниженню витрат, ПрАТ “Оболонь” не має можливості вести продуктивну діяльність без істотного поповнення оборотних засобів. Потрібно також значні інвестиції для технологічного обладнання підприємства.

Для забезпечення випуску продукції відповідної якості підприємству необхідно інвестувати в основні засоби немаленькі кошти. Якщо дотримуватись запланованої фінансової моделі, то отриманого прибутку вистачить як для цих, так і для інших потреб підприємства.

Розрахуємо ефективність реалізації інвестиційного проекту, наведеного в таблиці 3.4:

Таблиця 3.4

Інвестиційний проект

|

1 Назва інвестиційного проекту |

Новітнє фасувальне обладнання |

||

|

2 Суть та мета інвестиційного проекту |

Вирішення проблеми якісного та естетичного оформлення продукції споживачу. |

||

|

3 Характеристика проекту |

Термін досягнення проектного обсягу |

18 місяців |

|

|

4 Фінансові показники |

Термін окупності |

3,4 років

|

|

|

Рентабельність |

2,5%

|

||

|

Плановий прибуток на наступні 5 років |

1 рік – 280 тис. 2 рік – 230 тис. 3 рік – 200 тис. 4 рік –180 тис. 5 рік – 150 тис. |

||

|

5 Загальна вартість проекту, тис. грн. |

697 |

||

|

6 Потреба у інвестиціях, % |

100 % ( за рахунок власних та кредитних коштів) |

||

|

7 Ресурсне забезпечення проекту, % |

Виробничі площі, обладнання, енергозабезпечення, ліцензії, персонал, зв'язок, транспортне сполучення – 100%.

|

||

Розрахуємо ефективність даного проекту:

- індекс доходності (ІД) за інвестиційним проектом розраховується як відношення загальної суми чистого грошового потоку за проектом до загальної теперішноьої вартості інвестиційних витрат. Тобто:

ІД = 1040/697=1,5

Так як значення індексу більше одиниці, інвестиційний проект може бути прийнятий до реалізації.

- майбутня вартість інвестицій через 5 років (за умови альтеративного вкладення капіталу щорічний дохід становитиме 12%)

PV= 280/1,12+230/1,25+200/1,41+180/1,57+150/1,76

=250+184+141,8+114,7+85,2=775,7 тис. грн.

- чиста приведена вартість грошових надходжень (NPV) розряховється як різниця між майбутньою вартістю інвестицій та поточною вартістю інвестицій. Тобто:

NPV =775,7 –697 = 78,7 тис. грн.

Отже дохідність проекту більше 12%. Для отримання запланованого прибутку потрібно було б вкласти капітал в розмірі 775,7 тис. грн., а оскільки проект забезпечує дохідність при інвестиційних витратах 697 тис. грн., то він є ефективним.

Отже, практичне значення проведених досліджень полягає в розробці науково обґрунтованих рекомендацій щодо формування організаційно –економічного механізму оптимального управління капіталом підприємства та отримання позитивного результату фінансово–господарської діяльності в розмірі 1 млн.40 тис. гривень

Практичне значення проведених досліджень полягає в розробці науково обґрунтованих рекомендацій щодо формування організаційно –економічного механізму оптимального управління капіталом підприємства та отримання позитивного результату фінансово –господарської діяльності в розмірі 1 млн.40 тис. гривень протягом 5 років.

РОЗДIЛ 3. АКТУАЛЬНІ ПРОБЛЕМИ ІНВЕСТИЦІЙНОЇ ДІЯЛЬНОСТІ ПІДПРИЄМСТВ ТА ШЛЯХИ ЇХ ВИРІШЕННЯ

3.1. Сучасні тенденції інвестиційної діяльності підприємств в Україні

Впродовж 2017 – 2019 років спостерігалося номінальне зростання вартісного обсягу капітальних інвестицій на 27,5% та 11%, а вже у 2020 році відбулося скорочення на 28%, що, скоріш за все, спричинено всесвітньою пандемією та масовими карантинними обмеженнями у зв’язку з розповсюдженням вірусу COVID-19.

Не зважаючи на скорочення суми інвестицій у 2020 році структурне співвідношення джерел їх формування залишилося відносно не змінним: більше половини всіх інвестицій були здійснені за рахунок власних коштів підприємства, основна частка в складі яких належить амортизаційним відрахуванням. На другому місці знаходяться кошти місцевих бюджетів, ще менша частка припадає на кошти державного бюджету та найменший відсоток у структурі інвестицій припадає на кредити банків та інші позики, до яких відносяться також кошти іноземних інвесторів.

Тобто, тенденції до скорочення обсягу інвестицій у 2020 році, безперечно, є негативним фактором зовнішнього впливу на інвестиційну діяльність конкретного підприємства, однак такі зміни в більшій своїй мірі можуть бути виправдані жорсткими та довготривалім обмеженнями у діяльності суб’єктів господарювання та інвесторів по всьому світу. А що стосується структури формування інвестицій, то загальна картина зберігається продовж всього досліджуваного періоду і, на нашу думку, відображає незадовільну політику держави у сфері забезпечення сприятливого інвестиційного клімату в країні. Для розвинутої економіки є характерним значна частка державного фінансування (у тому числі за рахунок місцевих бюджетів), а також залучення позикових коштів банків та інвесторів. Частка фінансування банками та інвесторами тримається на рівні 7%, що є найменшою структурною одиницею станом на 2020 рік. Хоча варто відзначити, що зростання частки державного фінансування та сталість частки фінансування місцевими бюджетами в умовах кризових явищ 2020 року однозначно можна вважати позитивним індикатором.

Основна частка припадає на промисловість, будівництво, сільське господарство, оптова та роздрібна торгівля, а також – державне управління та оборона, обов’язкове соціальне страхування. В цілому спрямованість інвестиційних ресурсів на провідні галузі економіки є зрозумілою та характерною для нинішньої ситуації, але варто відзначити значну частку, а також зростання її значення для фінансування державного управління, одночасно із низьким рівнем фінансування сфери інформації та телекомунікації, професійної та наукової діяльності, освіти, розвиток яких ми вважаємо основною рушійною силою та невід’ємною складовою при розвитку економіки, який сьогодні неможливий без інтенсифікації інвестиційної та інноваційної діяльностей. Попри показники статистичних органів при оцінці інвестиційного клімату в країні також слід зважати на дані міжнародних рейтингів по оцінці стану розвитку економіки в певній країні та умов для ведення бізнесу в ній.

Одним з найбільш вагомих та поширений рейтингів при характеристиці рівня розвитку економіки є рейтинг «Doing business», який складається Світовим банком щороку на основі аналізів показників легкості та доступності ведення бізнесу, саме тому більшість інвесторів орієнтуються саме на цей рейтинг. Основними показниками за методологією 2020 року були: доступність відкриття бізнесу, отримання дозволів на будівництво, доступ до електроенергії, реєстрація власності, отримання кредитів, правовий захист інвесторів, податкове навантаження тощо.

За останні роки Україна показала позитивну динаміку, адже у 2014 році вона посідала 112 місце зі 190 країн, а вже у 2020 – 64 місце. Не менш вагомої репутації заробив глобальний рейтинг конкурентоспроможності («Global Competitiveness Rank»), який створений Всесвітнім Економічним Форумом (World economic Forum) і оцінює 12 показників, таких як: стан інфраструктури, ринок праці, рівень освіти, макроекономічна стабільність, здатність до інновацій тощо.

За результатами 2014 року Україна посіла 76-те місце (зі 141), а в 2019-му – 85. У даному рейтингу Україна показувала зростання, але у 2019 році повернулася до результатів 2016 року. Отже, проаналізувавши основні тенденції змін інвестиційного клімату в Україні можна дійти до загального висновку, що незважаючи на ускладнення, викликані обмеженнями через всесвітню пандемію вірусу COVID-19 Україна продовжує показувати значний потенціал щодо розвитку та підтримки інвестиційної діяльності підприємств, однак існує ряд недоліків, які спричинені недостатньою увагою держави до покращення інвестиційного клімату в країні.

Основними зовнішніми факторами впливу на ефективність інвестиційної діяльності підприємств можна назвати:

• Обмеження спричинені пандемію вірусу COVID-19;

• Недостатнє державне фінансування інвестицій;

• Слабкий розвиток банківського сегменту, низька частка кредитування інвестицій;

• Низький рівень залучення інвесторів як вітчизняних, так й іноземних;

• Скорочення обсягів інвестицій у сільське господарство, розвиток інновацій, натомість зростання вкладання активів у державне управління.

На відміну від зовнішніх факторів, внутрішні є суб’єктивними і залежать від специфіки діяльності підприємства, етапу його розвитку, результативності діяльності та рівня освіченості та професіоналізму керівництва різних рівнів.

3.2. Податкове стимулювання інвестиційної діяльності

Серед наукових кіл має місце думка що стан податкової системи країни не відіграє вирішальної ролі при прийнятті інвестором рішення щодо вливання капіталу. Головним чином до уваги приймаються політичні, соціальні, екологічні, природно-кліматичні і економічні фактори (доступ до ресурсів або стратегічних активів, розмір і ріст ринку, вартість факторів виробництва), а також враховується стабільність законодавства.

Разом з тим, дослідження зарубіжного досвіду дає можливість стверджувати, що наряду з переліченими чинниками, діюча система оподаткування інвестиційної діяльності стає домінантою, яка впливає і визначає інвестиційну привабливість економіки для внутрішніх та міжнародних інвесторів. Вважається що рішення мають залежати від методів і податкових стимулів, які в кожній державі застосовуються індивідуально (з урахуванням специфіки кожної країни).

Зарубіжна практика оподаткування інвестиційної діяльності доводить ефективність застосування ряду податкових інструментів. Для розвинених країн в більшій мірі характерними є інвестиційний податковий кредит та інвестиційна податкова знижка (являє собою вирахування із податку на прибуток деякої частини інвестиційних витрат компанії), прискорена амортизація. Хоча мають місце й інші види стимулів. Застосування зазначених інструментів розраховано на розширення чи заміну застарілого обладнання суб’єктів господарювання. Характерною особливістю є також застосування дослідницького податкового кредиту на науково-дослідні та дослідно-конструкторські роботи (НДДКР). Проведений аналіз показав, що країни, які розвиваються застосовують такий інструментарій, як зменшення податкових ставок, зниження мита, податкові канікули, повне чи часткове звільнення від оподаткування.

Досвід Китаю фокусує увагу на стимулюванні інвестиційної діяльності через: застосування інвестиційного кредиту, який спрямовується у розмірі 10% від витрат на встановлення обладнання для захисту навколишнього середовища, енергетики, водних ресурсів і безпеки; податкові пільги; зниження або звільнення від сплати мита; звільнення від сплати податку на бізнес; звільнення і зниження від сплати податку на прибуток; застосування прискореної амортизації; зниження ставки оподаткування в пріоритетних галузях; повернення податку на додану вартість.

Для Німеччини характерним є пільгове оподаткування. Податкові стимули в основному застосовуються для розширення бізнесу, підтримки інвестиційно-інноваційної діяльності, впровадження новітніх енергозберігаючих технологій. Крім цього, підприємства малого та середнього бізнесу у виробничому секторі, які застосовують енергозберігаючі технології, також частково звільняються від оподаткування. В сільському господарстві широко застосовуються методи прискореної амортизації, що дозволяє списувати 50% вартості обладнання у перший рік, а за три роки – 80%.

В США інструментарій податкового стимулювання досить результативно застосовується для малих і середніх корпорацій. Ці підприємства оподатковуються корпоративним податком за зниженими ставками – 15-25%. Як порівняння, на федеральному рівні для великих підприємств ставка корпоративного податку складає 35 %.

Податкове стимулювання інвестиційної діяльності в США здійснюється шляхом: вилучення із суми доходу, що оподатковується, витрат на НДДКР, які пов'язані з основною виробничою і торговою діяльністю (до 20% витрат); скасування податку на оренду для венчурних фірм; впровадження пільгового режиму амортизаційних відрахувань; звільнення від оподаткування юридичної форми ризикового капіталу; зниження ставки податку на прибуток для організацій з цінними паперами венчурних підприємств (не оподатковується 60% доходу). Крім цього, не оподатковується інвестиційний податковий кредит, що надається у формі зменшення податку на прибуток у розмірі від 6 до 10% загальної вартості інвестицій в устаткування.

Переконливим є досвід Японії, де застосовуються податкові пільги для розвитку НДДКР. Існує практика щодо зниження ставки податку на прибуток венчурних підприємств на 12% (для звичайних підприємств ставка податку на прибуток складає 42%). Задіяний інструментарій податкової знижки (20%) для приватних інвестицій в НДДКР.

Варто звернути увагу, на податкові стимули, які застосовуються у Франції для заохочення інвестицій, які спрямовуються на реалізацію проектів з підвищеними ризиками. В Австрії підприємствам дозволено формувати резервний інвестиційний фонд в розмірі 10% від прибутку без отримання будь-яких дозволів з боку держави за умови відображення відповідних розрахунків у своєму податковому балансі. При цьому кошти мають бути використані впродовж чотирьох років виключно для фінансування інноваційної діяльності. Аналогічні податкові стимули застосовуються і в інших європейських країнах. Так, в Іспанії надаються податкові пільги для залучення інвестицій капітального характеру.

В Португалії податкове стимулювання здійснюється для підприємств, які утворюють нові робочі місця на територіях, де спостерігається соціальна напруга. Найбільш розширений та гнучкий механізм застосування податкових знижок характерний для Великобританії та Нідерландів. Вважається, що податкові канікули є найменш рентабельним інструментом, оскільки створює умови для ухилення від оподаткування. Проте досвід Франції демонструє успішну практику щодо застосування такого важеля у сфері малого підприємництва для підприємств, які здійснюють інноваційну діяльність.

Не менш вражаючі результати одержали від введення податкових канікул Італія, Македонія, Португалія. У такий спосіб цими країнами були залучені інвестиційні ресурси для реалізації пріоритетних регіональних проектів та розвитку окремих видів економічної діяльності. На думку деяких зарубіжних авторів, однією з неефективних форм податкового стимулювання вважається встановлення високих протекціоністських тарифів на імпорт. З одного боку, це стимулює внутрішнього інвестора, а з іншого приводить до інвестицій з низькою продуктивністю і низьким потенціалом розвитку.

Узагальнення зарубіжного досвіду доводить, що застосування того чи іншого податкового інструменту, має залежати від завдань які стоять перед урядами країн. До першочергових напрямків належать такі, що пов’язані з: створенням нових робочих місць, стимулюванням НДДКР, розвитком пріоритетних галузей економіки і депресивних територій, стимулюванням експорту високотехнологічної продукції, прискоренням обігу капіталу та інше. Проте найбільш популярною сферою, де податкове стимулювання знайшло своє найбільше виявлення в зарубіжних країнах, є НДДКР .

ВИСНОВОК

Таким чином, дослідивши теоретико-методичні та практичні засади організації інвестиційної діяльності на підприємстві та основні шляхи підвищення її ефективності, ми дійшли наступних висновків: Поняття інвестиційної діяльності у практичному виміри має значення ширше, ніж трактується у основних нормативних актах, і може бути визначено як комплекс дій та заходів управлінського персоналу підприємства щодо забезпечення всебічного розвитку підприємства, підвищення ефективності та результативності його діяльності шляхом вкладання ресурсів у ті або інші активи. Доцільність таких дій має обґрунтовуватися відповідними управлінськими рішеннями, для формування яких необхідно проводити інвестиційний аналіз. У свою чергу інвестиційний аналіз у більшості випадків проводиться на основі розрахунків основних показників ефективності та доцільності певної інвестиційної ідеї.

ПраТ “Оболонь” є нацiональним виробником пива в Українi зi стовiдсотковим українським капiталом. Окрім позицій на пивному ринку, корпорацiя “Оболонь” має разноманітний портфель безалкогольної продукції. Основними видами продукцiї емiтента є пиво, безалкогольнi напої, мiнеральна вода, слабоалкогольнi напої, солод.

Проаналізувавши фінансовий стан підприємства, бачимо, що капітал підприємства зменшився у 2020 році та отримано збиток. Однак, підприємство є ліквідним та платоспроможним. Фінансовий стан підприємства є добрим, що дає можливості для нарощення своїх активів та покращення фінансової стійкості.

Підводячи підсумок проведеному дослідженню, можна дійти висновку, що в Україні виникла необхідність переглянути існуючі податкові стимули та активізувати дієвість таких інструментів і важелів, які є найбільш продуктивними для створення сприятливого інвестиційного клімату. Дослідження зарубіжного досвіду стимулювання інвестиційної діяльності через систему оподаткування дає підстави запропонувати найбільш дієві інструменти для української практики у цьому напрямку. Зокрема, є сенс імплементувати інструментарій прискореної амортизації, а також задіяти важелі інвестиційного податкового кредиту і знижки. Вбачається за доцільне застосовувати названі інструменти для стимулювання капіталомістких інвестиційних проектів, довгострокових проектів (на термін не менше, ніж 10 років) та проектів в пріоритетних галузях економіки.

Не дивлячись на те, що податкове стимулювання не вирішує усіх проблем щодо утворення сприятливого інвестиційного клімату, але воно створює передумови для отримання синергетичного ефекту.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Андреева, Г. I. Екoнoмiчний аналiз [Текcт]: навч. –метoд. пociбник / Г. I. Андреева. – К. : Знання, 2008. – 263 c. – (Cерiя «Вища ocвiта XXI століття!).

2. Бланк I.А. Управлiння активами / I.А. Бланк – К.: Ника –Центр, Эльга, 2011. – 702 c.

3. Бланк И. А. Финансовый менеджмент: учебный курс / И. А. Бланк. – 2 –е изд., перераб. и доп. – К.: Эльга, Ника Центр, 2004. – С. 656.

4. Бoндар Н.М. Екoнoмiка пiдприємcтва: Навч. пociб./ Н.М.Бoндар – К.: Видавництвo А.C.К., 2010. – 400 c.

5. Брiгхем Євхен. Ocнoви фiнанcoвoгo менеджменту/ Євхен Брiгхем: пер. з анг. – Київ: Мoлoдь, 2007. – 1000 c.

6. Буряк Л.Д. Фiнанcoвий менеджмент у малoму бiзнеci: навч. пociб. / Л.Д. Буряк.; Державний вищий навч. заклад «Київcький нацioнальний екoнoмiчний ун –т iм. Вадима Гетьмана».– К.: КНЕУ, 2007. – 432 c.

7. Бутинець Ф.Ф. Бухгалтерcький фiнанcoвий oблiк: Пiдручник для cтудентiв cпец. "Oблiк i аудит" /За ред. прoф. Ф.Ф. Бутинця. – Житoмир: ПП "Рута", 2009. – 726 c.

8. Володькіна М. В. Економіка промислового підприємства: навчальний посібник / М. В. Володькіна. — К.: Центр навчальної літератури, 2004. — 196 с.

9. Гринiв Б. В. Екoнoмiчний аналiз тoргoвельнoї дiяльнocтi. Навч. Пociб/ Б. В. Гринiв – К.: Центр учбoвoї лiтератури, 2011. – 392 c.

10. Крейнiна М.Н. Фiнанcoвий менеджмент: Пoc./ М.Н.Крейнiна – 2 –е вид., дoп. – М.: Вид –вo "Делo и Cервиc", 2001. – 400 c.

11. Крикавcький Є.В. Лoгicтика для екoнoмicтiв: Пiдручник/ Є.В.Крикавcький. — Л.: Вид –вo Нац. ун –ту "Львiвcька пoлiтехнiка", 2004. — 147 c.

12. Купалoва Г.I. Теoрiя екoнoмiчнoгo аналiзу: Навч. пociб. Рекoмендoванo МOН / Г.I. Купалoва— К., 2008. — 639 c..

13. Лишиленкo O.В. Бухгалтерcький oблiк: Пiдручник/ O.В. Лишиленкo. – 3 –3 тє вид., перерoб.i дoп. – Київ: Вид –вo «Центр учбoвoї лiтератури», 2009. –670c.

- Нашкерська Г. В. Фінансовий облік: навч. посіб. / Г. В. Нашкерська. – К.: Кондор, 2005. – 503с.

- Гадзевич О.І. Амортизаційна політика в системі управління фінансовогосподарською діяльністю підприємств / О. І. Гадзевич // Менеджмент та підприємництво в Україні: етапи становлення і проблеми розвитку: [зб. наук. пр.] / відп. ред. О. Є. Кузьмін. – Л.: Видавництво Національного університету "Львівська політехніка", 2009. – 652 с. (Вісник / Національний університет "Львівська політехніка"; № 647). – С. 16–20.

15. Шелудькo В.М. Фiнанcoвий менеджмент: [пiдручник] / В.М. Шелудькo; Київ. нац. ун –т iм. Т. Шевченка. — 2 –ге вид., cтер. — К.: Знання, 2013. — 375 c.

16. Фролова Т. О. Фінансовий аналіз. – К.: Видавництво “Європейського університету “, 2006. – 253 с.

17. Прoкoпенкo, I.Ф. Метoдика i метoдoлoгiя екoнoмiчнoгo аналiзу: навч. пociбник для cтуд. вищих навч. закл. / I. Ф. Прoкoпенкo, В. I. Ганiн. – . К. : ПУЛ, 2008. – 430 c.

18. Ocтрoвська Г.Й. Фiнанcoвий менеджмент: навч. пociбник/ Г.Й. Ocтрoвcька — Т.: Пiдручники i пociбники, 2008. — 576c.

19. Митрoфанoва Г. В., Кравченкo Г. O., Барабаш Н. C. Фiнанcoвий аналiз /за ред. Г. В. Митрoфанoва. — К.: Київ. нац. тoрг. –екoн. ун –т: / Навчальний пociбник — 2002. — 301 c.

20. Бoлюх М.А. Екoнoмiчний аналiз: Навч. пociбник / М.А. Бoлюх, В.З. Бурчевький, М.I. Гoрбатюк та iн.;За заг. ред. акад. НАНУ, прoф. М.Г. Чумаченка. – Вид. 27 –е, перерoб. i дoп. – К.: КНЕУ, 2003. –412 c.

21. Давиденкo Н.М. Лiквiднicть та платocпрoмoжнicть як пoказники ефективнocтi фiнанcoвoгo менеджменту підприємства/ Н.М. Давиденкo // Актуальнi прoблеми екoнoмiки.– 2005.– №2. – C. 36–40.

22. Ніколаєнко В.П. Комплексна оцінка фінансового стану підприємства // Актуальні проблеми економіки. – 2006. – №6. – С.180 –191.

23. Oфiцiйний cайт Державнoгo кoмiтету cтатиcтики України: [Електрoнний реcурc]. – Режим дocтупу: www.ukrstat.gov.ua

- Непoчатенкo O.O., Мельничук Н.Ю. Фiнанcи пiдприємcтв: пiдручник / O.O.Непoчатенкo, Н.Ю. Мельничук – К. : «Центр учбoвoї лiтератури», 2013. – 504 c. [Електрoнний реcурc]. Режим дocтупу: http://pidruchniki.com

Додаток А

(Звіт про фінансовий стан)

на 2021 | 01 | 01 р.

|

Актив |

Код рядка |

На початок звітного періоду |

На кінець звітного періоду |

На дату переходу на міжнародні стандарти фінансової звітності |

|

1 |

2 |

3 |

4 |

5 |

|

I. Необоротні активи |

||||

|

Нематеріальні активи: |

1000 |

8337 |

6857 |

|

|

первісна вартість |

1001 |

43259 |

43396 |

|

|

накопичена амортизація |

1002 |

34922 |

36539 |

|

|

Незавершені капітальні інвестиції |

1005 |

48455 |

20201 |

|

|

Основні засоби: |

1010 |

5141361 |

4867736 |

|

|

первісна вартість |

1011 |

11850066 |

11940760 |

|

|

знос |

1012 |

6708705 |

7073024 |

|

|

Інвестиційна нерухомість: |

1015 |

0 |

0 |

|

|

первісна вартість |

1016 |

0 |

0 |

|

|

знос |

1017 |

0 |

0 |

|

|

Довгострокові біологічні активи: |

1020 |

0 |

0 |

|

|

первісна вартість |

1021 |

0 |

0 |

|

|

накопичена амортизація |

1022 |

0 |

0 |

|

|

Довгострокові фінансові інвестиції: |

|

|

|

|

|

інші фінансові інвестиції |

1035 |

18522 |

109397 |

|

|

Довгострокова дебіторська заборгованість |

1040 |

0 |

0 |

|

|

Відстрочені податкові активи |

1045 |

0 |

0 |

|

|

Гудвіл |

1050 |

0 |

0 |

|

|

Гудвіл при консолідації |

1055 |

0 |

0 |

|

|

Відстрочені аквізиційні витрати |

1060 |

0 |

0 |

|

|

Залишок коштів у централізованих страхових резервних фондах |

1065 |

0 |

0 |

|

|

Інші необоротні активи |

1090 |

14 |

14 |

|

|

Усього за розділом I |

1095 |

5216689 |

5004205 |

|

|

II. Оборотні активи |

||||

|

Запаси |

1100 |

750563 |

719638 |

|

|

Виробничі запаси |

1101 |

0 |

0 |

|

|

Незавершене виробництво |

1102 |

0 |

0 |

|

|

Готова продукція |

1103 |

0 |

0 |

|

|

Товари |

1104 |

0 |

0 |

|

|

Поточні біологічні активи |

1110 |

0 |

0 |

|

|

Депозити перестрахування |

1115 |

0 |

0 |

|

|

Векселі одержані |

1120 |

0 |

0 |

|

|

Дебіторська заборгованість за продукцію, товари, роботи, послуги |

1125 |

297870 |

203818 |

|

|

Дебіторська заборгованість за розрахунками: |

|

|

|

|

|

з бюджетом |

1135 |

71280 |

35310 |

|

|

у тому числі з податку на прибуток |

1136 |

8047 |

5475 |

|

|

з нарахованих доходів |

1140 |

0 |

0 |

|

|

із внутрішніх розрахунків |

1145 |

0 |

0 |

|

|

Інша поточна дебіторська заборгованість |

1155 |

430965 |

9897 |

|

|

Поточні фінансові інвестиції |

1160 |

0 |

0 |

|

|

Гроші та їх еквіваленти |

1165 |

46172 |

16876 |

|

|

Готівка |

1166 |

0 |

0 |

|

|

Рахунки в банках |

1167 |

0 |

0 |

|

|

Витрати майбутніх періодів |

1170 |

0 |

0 |

|

|

Частка перестраховика у страхових резервах |

1180 |

0 |

0 |

|

|

у тому числі в: |

|

|

|

|

|

резервах збитків або резервах належних виплат |

1182 |

0 |

0 |

|

|

резервах незароблених премій |

1183 |

0 |

0 |

|

|

інших страхових резервах |

1184 |

0 |

0 |

|

|

Інші оборотні активи |

1190 |

16455 |

30659 |

|

|

Усього за розділом II |

1195 |

1664771 |

1105944 |

|

|

III. Необоротні активи, утримувані для продажу, та групи вибуття |

1200 |

0 |

0 |

|

|

Баланс |

1300 |

6881460 |

6110149 |

|

|

Пасив |

Код рядка |

На початок звітного періоду |

На кінець звітного періоду |

На дату переходу на міжнародні стандарти фінансової звітності |

|

I. Власний капітал |

||||

|

Зареєстрований (пайовий) капітал |

1400 |

73144 |

73144 |

|

|

Внески до незареєстрованого статутного капіталу |

1401 |

0 |

0 |

|

|

Капітал у дооцінках |

1405 |

2945067 |

2763289 |

|

|

Додатковий капітал |

1410 |

8353 |

8353 |

|

|

Емісійний дохід |

1411 |

0 |

0 |

|

|

Накопичені курсові різниці |

1412 |

0 |

0 |

|

|

Резервний капітал |

1415 |

546 |

–2356 |

|

|

Нерозподілений прибуток (непокритий збиток) |

1420 |

–518048 |

–746302 |

|

|

Неоплачений капітал |

1425 |

( 0 ) |

( 0 ) |

( ) |

|

Вилучений капітал |

1430 |

( 13580 ) |

( 13580 ) |

( ) |

|

Інші резерви |

1435 |

0 |

0 |

|

|

Неконтрольована частка |

1490 |

0 |

0 |

|

|

Усього за розділом I |

1495 |

2495482 |

2082548 |

|

|

II. Довгострокові зобов’язання і забезпечення |

||||

|

Відстрочені податкові зобов’язання |

1500 |

511172 |

542401 |

|

|

Пенсійні зобов’язання |

1505 |

0 |

0 |

|

|

Довгострокові кредити банків |

1510 |

2037873 |

487124 |

|

|

Інші довгострокові зобов’язання |

1515 |

237082 |

267953 |

|

|

Довгострокові забезпечення |

1520 |

0 |

0 |

|

|

Довгострокові забезпечення витрат персоналу |

1521 |

0 |

0 |

|

|

Цільове фінансування |

1525 |

0 |

0 |

|

|

Благодійна допомога |

1526 |

0 |

0 |

|

|

Страхові резерви, у тому числі: |

1530 |

0 |

0 |

|

|

резерв довгострокових зобов’язань; (на початок звітного періоду) |

1531 |

0 |

0 |

|

|

резерв збитків або резерв належних виплат; (на початок звітного періоду) |

1532 |

0 |

0 |

|

|

резерв незароблених премій; (на початок звітного періоду) |

1533 |

0 |

0 |

|

|

інші страхові резерви; (на початок звітного періоду) |

1534 |

0 |

0 |

|

|

Інвестиційні контракти; |

1535 |

0 |

0 |

|

|

Призовий фонд |

1540 |

0 |

0 |