Презентація "Чи є податкова система в Україні ефективною?"

![Лише у небагатьох держав є досвід таких податкових систем. Протягом тривалого часу (з 2000 року) така система діє тільки в Естонії. Її пробували запроваджувати також в Македонії та Молдові, з 2017 року — в Грузії. Але згідно з даними Європейської комісії, Інституту економічних досліджень та політичних консультацій, Німецької консультативної групи в Україні, такі реформи не привели до суттєвого зростання інвестицій в цих країнах. Певне зростання спостерігалося лише в Македонії. Але навіть там уряд був вимушений повернутись до загальнопоширеного податку на прибуток через великі податкові втрати до бюджету (European commission 2015). Ставити нам за приклад Естонію, економіку якої важко порівнювати з українською і яка стає новим офшором на карті Європи[1], — це спроба виправдати подальшу дерегуляцію господарського життя країни. Лише у небагатьох держав є досвід таких податкових систем. Протягом тривалого часу (з 2000 року) така система діє тільки в Естонії. Її пробували запроваджувати також в Македонії та Молдові, з 2017 року — в Грузії. Але згідно з даними Європейської комісії, Інституту економічних досліджень та політичних консультацій, Німецької консультативної групи в Україні, такі реформи не привели до суттєвого зростання інвестицій в цих країнах. Певне зростання спостерігалося лише в Македонії. Але навіть там уряд був вимушений повернутись до загальнопоширеного податку на прибуток через великі податкові втрати до бюджету (European commission 2015). Ставити нам за приклад Естонію, економіку якої важко порівнювати з українською і яка стає новим офшором на карті Європи[1], — це спроба виправдати подальшу дерегуляцію господарського життя країни.](/uploads/files/227703/88535/94352_images/23.jpg)

![Середній коефіцієнт збору податків із ВВП до державної казни складає 40 % у середньому по країнах ЄС. Він продовжує повільно зростати (38,4% у 2010 році). Водночас у багатьох розвинених країнах він ще вищий: у Франції — 48%, у Швеції — 45%, в Італії — 43%. Цікаво, що в Ісландії[2] лівоцентристи провели податкову реформу, протилежну до української. Вони підняли ставки для великого бізнесу й запровадили прогресивну шкалу оподаткування. А ось саме ті країни Східної Європи, які нещодавно приєднались до ЄС, мають найменший рівень податкового навантаження — Румунія (26%), Болгарія (29%), Литва (30%), Латвія (32%). Навіть у Польщі рівень оподаткування становить 34% у ВВП. Економічна успішність і соціальний добробут розвинених країн Європи вказує на те, що рівень оподаткування — зовсім не визначальний фактор у соціально-економічному розвитку. А твердження про надмірний податковий тягар в економіці й велику частку перерозподілу ВВП через державний бюджет в Україні, м’яко кажучи, перебільшені. Середній коефіцієнт збору податків із ВВП до державної казни складає 40 % у середньому по країнах ЄС. Він продовжує повільно зростати (38,4% у 2010 році). Водночас у багатьох розвинених країнах він ще вищий: у Франції — 48%, у Швеції — 45%, в Італії — 43%. Цікаво, що в Ісландії[2] лівоцентристи провели податкову реформу, протилежну до української. Вони підняли ставки для великого бізнесу й запровадили прогресивну шкалу оподаткування. А ось саме ті країни Східної Європи, які нещодавно приєднались до ЄС, мають найменший рівень податкового навантаження — Румунія (26%), Болгарія (29%), Литва (30%), Латвія (32%). Навіть у Польщі рівень оподаткування становить 34% у ВВП. Економічна успішність і соціальний добробут розвинених країн Європи вказує на те, що рівень оподаткування — зовсім не визначальний фактор у соціально-економічному розвитку. А твердження про надмірний податковий тягар в економіці й велику частку перерозподілу ВВП через державний бюджет в Україні, м’яко кажучи, перебільшені.](/uploads/files/227703/88535/94352_images/29.jpg)

![Посилання: Гладун А., 2015. «Прогресивне оподаткування робить людей щасливішими, але чи допоможе воно Україні?» В: Журнал соціальної критики «Спільне». Доступ 18.04.2018 за адресою: [link]. Економічна правда, 2018. Якщо завтра запрацює податок на виведений капітал: про наслідки. Доступ 18.04.2018 за адресою: [link]. Жолобецкий, С., 2018. «Руководитель Офиса крупных налогоплательщиков Евгений Бамбизов: потери от введения налога на выведенный капитал могут составить около 80 млрд гривен, а то и больше». В: Українські новини. Доступ 18.04.2018 за адресою: [link]. Кравчук, О., 2015. «Історія формування боргової залежності України». В: Журнал соціальної критики «Спільне». Доступ 18.04.2018 за адресою: [link]. Меморандум про економічну та фінансову політику з Міжнародним валютним фондом. Україна: лист про наміри від 2 березня 2017 року. (Українська версія з офіційного сайту Національного банку України). Міністерство економічного розвитку і торгівлі, 2018. Тенденції тіньової економіки в Україні у січні-вересні 2017 року. Доступ 18.04.2018 за адресою: [link]. Національний інститут стратегічних досліджень. Податкові механізми відновлення соціально-економічного розвитку в контексті реформи 2016 року. Аналітична записка. Доступ 18.04.2018 за адресою: [link]. Офіційна інтернет-сторінка Державної казначейської служби України. Офіційна інтернет-сторінка Державної служби статистики України. Офіційна інтернет-сторінка Національного банку України. Попович, З., 2015. «Податкова реформа як покарання бідних». В: Журнал соціальної критики «Спільне». Доступ 18.04.2018 за адресою: [link]. Таптунова, І., 2016. Трансформація податку на прибуток підприємств у податок на виведений капітал. Європейський інформаційно-дослідницький центр. Доступ 18.04.2018 за адресою: [link]. European Commission. Experiences with cash-flow taxation and prospects. Final report. Доступ 18.04.2018 за адресою: [link]. Revenue Statistics 2017. Tax revenue trends in the OECD. Доступ 18.04.2018 за адресою: [link]. Official Eurostat website Посилання: Гладун А., 2015. «Прогресивне оподаткування робить людей щасливішими, але чи допоможе воно Україні?» В: Журнал соціальної критики «Спільне». Доступ 18.04.2018 за адресою: [link]. Економічна правда, 2018. Якщо завтра запрацює податок на виведений капітал: про наслідки. Доступ 18.04.2018 за адресою: [link]. Жолобецкий, С., 2018. «Руководитель Офиса крупных налогоплательщиков Евгений Бамбизов: потери от введения налога на выведенный капитал могут составить около 80 млрд гривен, а то и больше». В: Українські новини. Доступ 18.04.2018 за адресою: [link]. Кравчук, О., 2015. «Історія формування боргової залежності України». В: Журнал соціальної критики «Спільне». Доступ 18.04.2018 за адресою: [link]. Меморандум про економічну та фінансову політику з Міжнародним валютним фондом. Україна: лист про наміри від 2 березня 2017 року. (Українська версія з офіційного сайту Національного банку України). Міністерство економічного розвитку і торгівлі, 2018. Тенденції тіньової економіки в Україні у січні-вересні 2017 року. Доступ 18.04.2018 за адресою: [link]. Національний інститут стратегічних досліджень. Податкові механізми відновлення соціально-економічного розвитку в контексті реформи 2016 року. Аналітична записка. Доступ 18.04.2018 за адресою: [link]. Офіційна інтернет-сторінка Державної казначейської служби України. Офіційна інтернет-сторінка Державної служби статистики України. Офіційна інтернет-сторінка Національного банку України. Попович, З., 2015. «Податкова реформа як покарання бідних». В: Журнал соціальної критики «Спільне». Доступ 18.04.2018 за адресою: [link]. Таптунова, І., 2016. Трансформація податку на прибуток підприємств у податок на виведений капітал. Європейський інформаційно-дослідницький центр. Доступ 18.04.2018 за адресою: [link]. European Commission. Experiences with cash-flow taxation and prospects. Final report. Доступ 18.04.2018 за адресою: [link]. Revenue Statistics 2017. Tax revenue trends in the OECD. Доступ 18.04.2018 за адресою: [link]. Official Eurostat website](/uploads/files/227703/88535/94352_images/40.jpg)

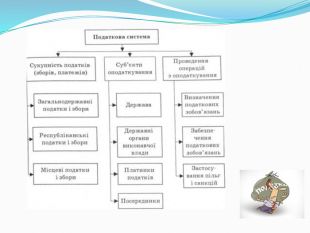

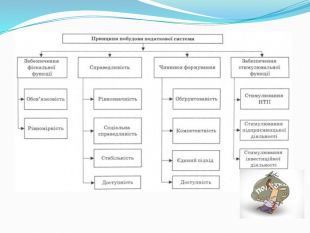

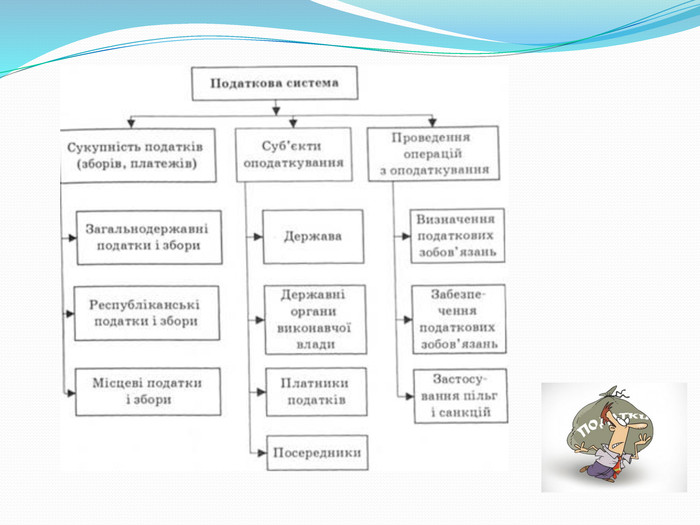

Податко́ва систе́ма — це сукупність податків, зборів, інших обов'язкових платежів і внесків до бюджету і державних цільових фондів, які діють у встановленому законом порядку. Складається з прямих і непрямих податків. Прямі встановлюються безпосередньо на дохід або власність платника податків, непрямі включаються у вигляді надбавки до ціни товару і сплачуються споживачем.

Виходячи із сутності податку як категорії, можна визначити 2 функції даного поняття:фіскальна – з допомогою податків формуються фінансові ресурси держави. Податки виступають основним джерелом доходів бюджетів різних рівнів. Об'єктивне існування податків як основного джерела доходів передбачає:а) надходження їх рівномірно в календарному розрізі (рівнонапруженість);б) стабільність надходження;в) податки повинні рівномірно надходити по всіх територіальних рівнях;2) розподільчо-регулююча. Сутність даної функції в тому, що процес стягнення податку обов'язково означає розподіл певного явища чи процесу між податкоплатником та державою. Причому стягнення податку призводить до скорочення реальних об'єктів оподаткування для конкретних платників податку.

Елементи податків. Кожний податок має обов'язкові елементи. До них відносяться:суб'єкт податку або платник — особа, на яку законом покладено обов'язок сплачувати податок;об'єкт податку — дохід або майно, з якого нараховується податок (заробітна плата, прибуток, майно, цінні папери тощо);джерело податку — дохід, за рахунок якого сплачується податок;ставка податку — розмір податку, який припадає на одиницю оподаткування (грошова одиниця доходу, одиниця земельної площі тощо). У практиці оподаткування розрізняють тверді, пропорційні, прогресивні і регресивні ставки податків.

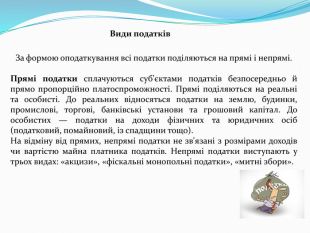

Види податків. За формою оподаткування всі податки поділяються на прямі і непрямі. Прямі податки сплачуються суб'єктами податків безпосередньо й прямо пропорційно платоспроможності. Прямі поділяються на реальні та особисті. До реальних відносяться податки на землю, будинки, промислові, торгові, банківські установи та грошовий капітал. До особистих — податки на доходи фізичних та юридичних осіб (податковий, помайновий, із спадщини тощо). На відміну від прямих, непрямі податки не зв'язані з розмірами доходів чи вартістю майна платника податків. Непрямі податки виступають у трьох видах: «акцизи», «фіскальні монопольні податки», «митні збори».

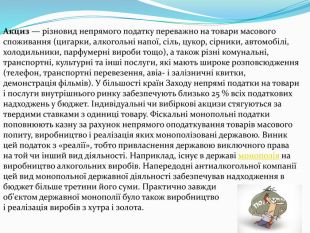

Акциз — різновид непрямого податку переважно на товари масового споживання (цигарки, алкогольні напої, сіль, цукор, сірники, автомобілі, холодильники, парфумерні вироби тощо), а також різні комунальні, транспортні, культурні та інші послуги, які мають широке розповсюдження (телефон, транспортні перевезення, авіа- і залізничні квитки, демонстрація фільмів). У більшості країн Заходу непрямі податки на товари і послуги внутрішнього ринку забезпечують близько 25 % всіх податкових надходжень у бюджет. Індивідуальні чи вибіркові акцизи стягуються за твердими ставками з одиниці товару. Фіскальні монопольні податки поповнюють казну за рахунок непрямого оподаткування товарів масового попиту, виробництво і реалізація яких монополізовані державою. Виник цей податок з «реалії», тобто привласнення державою виключного права на той чи інший вид діяльності. Наприклад, існує в державі монополія на виробництво алкогольних виробів. Напередодні антиалкогольної компанії цей вид монопольної державної діяльності забезпечував надходження в бюджет більше третини його суми. Практично завжди об'єктом державної монополії було також виробництво і реалізація виробів з хутра і золота.

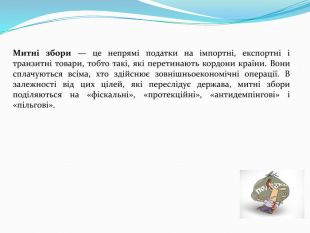

Митні збори — це непрямі податки на імпортні, експортні і транзитні товари, тобто такі, які перетинають кордони країни. Вони сплачуються всіма, хто здійснює зовнішньоекономічні операції. В залежності від цих цілей, які переслідує держава, митні збори поділяються на «фіскальні», «протекційні», «антидемпінгові» і «пільгові».

Розмови про податкову реформу в Україні тривають уже не перший рік. Наприкінці 2015 року вони вилилися у значні за обсягом зміни. Однак, вони визнані вкрай неефективними. Що ж стосується чергової, “ще більш серйозної” реформи, то Уряд і депутати працювали над нею протягом усього 2016 року. Тим не менш, робота над реформуванням податкової системи триває і у 2018 році.

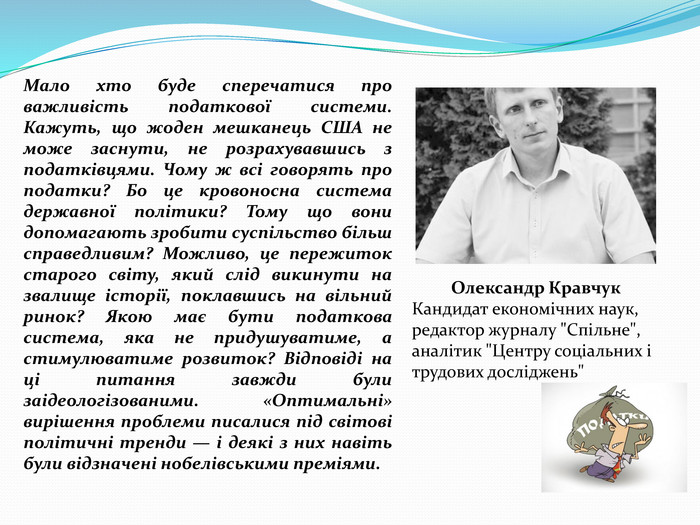

Олександр Кравчук. Кандидат економічних наук, редактор журналу "Спільне", аналітик "Центру соціальних і трудових досліджень"Мало хто буде сперечатися про важливість податкової системи. Кажуть, що жоден мешканець США не може заснути, не розрахувавшись з податківцями. Чому ж всі говорять про податки? Бо це кровоносна система державної політики? Тому що вони допомагають зробити суспільство більш справедливим? Можливо, це пережиток старого світу, який слід викинути на звалище історії, поклавшись на вільний ринок? Якою має бути податкова система, яка не придушуватиме, а стимулюватиме розвиток? Відповіді на ці питання завжди були заідеологізованими. «Оптимальні» вирішення проблеми писалися під світові політичні тренди — і деякі з них навіть були відзначені нобелівськими преміями.

В Україні, на відміну від більшості країн Європи з прогресивними ставками податків, діє пласка система оподаткування («flat rate»). Основні податки, які наповнюють бюджет:- прямі податки зі ставкою 18% (податок на прибуток та доходи фізичних осіб);- непрямі податки, закладені в ціну продукції, яку ми споживаємо (акцизний збір, ПДВ).

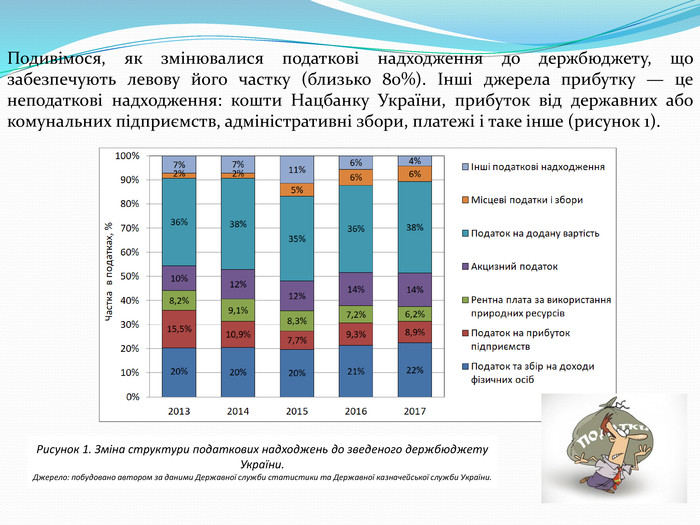

Подивімося, як змінювалися податкові надходження до держбюджету, що забезпечують левову його частку (близько 80%). Інші джерела прибутку — це неподаткові надходження: кошти Нацбанку України, прибуток від державних або комунальних підприємств, адміністративні збори, платежі і таке інше (рисунок 1). Рисунок 1. Зміна структури податкових надходжень до зведеного держбюджету України. Джерело: побудовано автором за даними Державної служби статистики та Державної казначейської служби України.

Як бачимо, основний податковий тягар в Україні лягає на плечі кінцевих споживачів через акцизні збори, податки на додану вартість та податки з доходів фізичних осіб. 2017 року такі сплати принесли 75% податкових надходжень — 615 млрд грн. Тенденція перенесення податкового тиску на фізичних осіб посилилась після 2014 року. Ще 2013 року їхня частка складала всього 67%. Водночас бізнес сплачує все менше податків. Так, за 2017 рік частка податку на прибуток підприємств склала лише 8,9%. Відсоток рентної плати за видобуток газу, руди та інших корисних копалин зменшився до 6,2. Ці цифри ілюструють нову філософію податкової системи України: дати максимальну свободу бізнесу та збільшити виплати з кишень громадян. Таким є загальний неоліберальний курс України, який підтримують основні міжнародні фінансові інституції та зовнішньоекономічні партнери. Державний вплив на соціально-економічні процеси має зменшитися, а регуляторні функції треба віддати на відкуп ринковій «саморегуляції».

Основне його положення — послаблення контролю за економікою має привабити іноземних інвесторів. Вони, зі свого боку, почнуть вкладати гроші в українське виробництво. Громадяни ж зможуть самотужки подбати про свої потреби, бо заробітна плата підвищиться, а робочих місць на нових або модернізованих підприємствах стане більше. Можна посперечатись, чи спрацює така стратегія в наших умовах. Міжнародна практика показує: комерціалізація суспільного простору та втілення пакету неоліберальних реформ тільки поглиблює соціально-економічну нерівність.

Окрема тема — це боргова політика. Вона нерозривно пов’язана із неоліберальними реформами, зокрема з реформою оподаткування. Отримання нових іноземних кредитів в обмін на просування подібних реформ зменшує шанси наздоганяючого розвитку нашої економіки. Лобісти пенсійної, медичної, освітньої реформи прагнуть саме зменшити соціальні виплати з бюджету та полегшити податковий тягар бізнесу. Основний зміст цих реформ прописано в меморандумах з основним кредитором України — Міжнародним валютним фондом (див. Меморандум про економічну та фінансову політику з Міжнародним валютним фондом).

Отже, кошти для вкладення в економіку не будуть вивільнені. Натомість ми опиняємося перед необхідністю сплати боргів та відсотків за їхнє користування. Цей тягар чималий: виплата відсотків за користування державними та гарантованими державою кредитами стала однією з найбільших витрат державного бюджету. За останніми офіційними даними, 2017 року обслуговування боргових зобов'язань обійшлось українцям в 111,7 млрд грн. Це 10,6% від усіх витрат бюджету, що вдвічі більше за показник 2012 року. Зрозумійте масштаб: це перевищує всі сукупні виплати на охорону здоров’я, частку яких в бюджеті і так за останні роки скоротили до 9,7% (102,4 млрд в 2017 році).

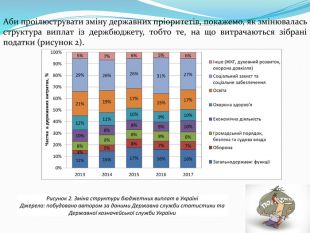

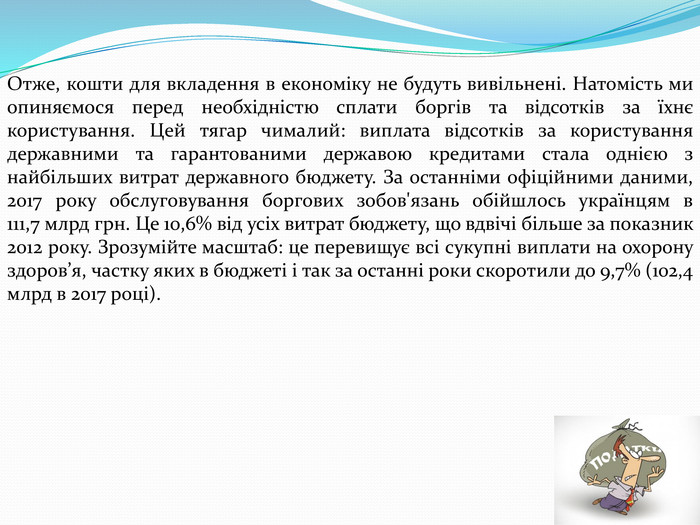

Аби проілюструвати зміну державних пріоритетів, покажемо, як змінювалась структура виплат із держбюджету, тобто те, на що витрачаються зібрані податки (рисунок 2). Рисунок 2. Зміна структури бюджетних виплат в УкраїніДжерело: побудовано автором за даними Державна служби статистики та Державної казначейської служби України

Як бачимо, найбільше зросла частка загальнодержавних витрат. Сукупно вони вже становили 166 млрд. грн. із 1056 млрд. зведеного бюджету України. З них дві третини пішло на обслуговування державного боргу. Важливим є й скорочення частки соціальних виплат, передусім пенсій. Значно впав пріоритет фінансування освіти й охорони здоров’я. Такою є ціна насадження моделі вільного ринку для України, яка скочується до рівня держав третього світу. Випадок українських реформ не поодинокий. Схожі сценарії вільноринкових перетворень відбувались у Латинській Америці у XX столітті. Зараз їх здійснюють у Греції, одній із найбідніших країн Європейського Союзу.

З 2018 року в Україні запланували замінити податок на прибуток податком на виведений капітал. Що це означатиме? Якщо зараз корпорації сплачують податок з операційного прибутку (18% різниці між виторгом та витратами), то з нового року податком в 15% буде обкладатись тільки виведений із підприємства прибуток (дивіденди власникам) або ж «приховане виведення прибутків» (роялті, фінансові послуги, інвестування в закордонні підприємства) зі ставкою 20%. За задумом, це має спростити адміністрування податку й заохотити власників вкладати кошти у розвиток виробництва.

Але в українських умовах можна очікувати, що власники будуть відкладати виведення своїх прибутків, надходження до бюджету стануть менш прогнозованими, а їхні суми зменшаться. Навіть за обережними підрахунками експертів та уряду, це може викликати бюджетний дефіцит у розмірі 37—47 млрд гривень (Європейський інформаційно-дослідницький центр). Державна фіскальна служба озвучує ще більші втрати: 80—100 млрд гривень за перші два роки впровадження нової системи оподаткування. Сумнівно, що в умовах нестабільної макроекономічної ситуації зростання економіки компенсує такі втрати.

Лише у небагатьох держав є досвід таких податкових систем. Протягом тривалого часу (з 2000 року) така система діє тільки в Естонії. Її пробували запроваджувати також в Македонії та Молдові, з 2017 року — в Грузії. Але згідно з даними Європейської комісії, Інституту економічних досліджень та політичних консультацій, Німецької консультативної групи в Україні, такі реформи не привели до суттєвого зростання інвестицій в цих країнах. Певне зростання спостерігалося лише в Македонії. Але навіть там уряд був вимушений повернутись до загальнопоширеного податку на прибуток через великі податкові втрати до бюджету (European commission 2015). Ставити нам за приклад Естонію, економіку якої важко порівнювати з українською і яка стає новим офшором на карті Європи[1], — це спроба виправдати подальшу дерегуляцію господарського життя країни.

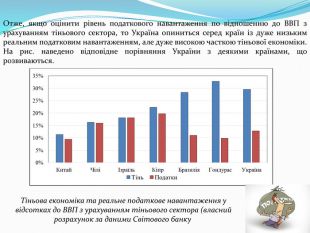

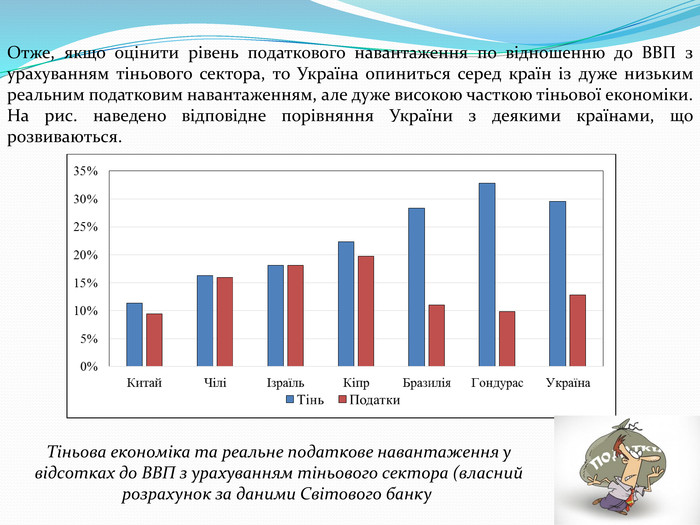

Отже, якщо оцінити рівень податкового навантаження по відношенню до ВВП з урахуванням тіньового сектора, то Україна опиниться серед країн із дуже низьким реальним податковим навантаженням, але дуже високою часткою тіньової економіки. На рис. наведено відповідне порівняння України з деякими країнами, що розвиваються. Тіньова економіка та реальне податкове навантаження у відсотках до ВВП з урахуванням тіньового сектора (власний розрахунок за даними Світового банку

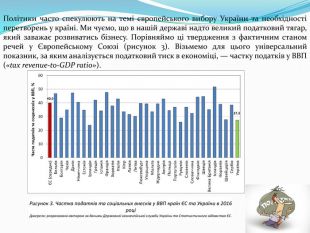

Ще одна важлива зміна, яка запроваджуватиметься згідно з меморандумом із Міжнародним валютним фондом (Меморандум з МВФ: 15), — посилення з 2018 року вимог до підприємців, які працюють за спрощеною системою оподаткування. Зараз законодавці обговорюють найбільш радикальні варіанти такого посилення — аж до скасування спрощеної системи оподаткування.

Така система дала можливість легалізувати значну частку тіньового бізнесу. Зараз нею користуються переважно малі та середні підприємства. В Україні зареєстровано понад 1,7 млн фізичних осіб-підприємців (ФОПів), серед яких близько 1,2 млн — платники єдиного податку за спрощеною системою оподаткування. Станом на 2017 рік ця категорія платників приносить до держбюджету більше коштів, ніж великі підприємства, які працюють за загальною системою оподаткування. Слід визнати, що використання спрощеної системи дозволило багатьом мешканцям України легалізувати свою діяльність та заробляти собі на життя у важких економічних умовах. Тож підвищення контролю за діяльністю ФОПів потрібно проводити обережно, щоб не повернутись до тенденції тіньовизації економіки, що існувала протягом буремних 1990-х. Натомість, треба передусім посилити контроль за дотриманням трудового законодавства. Однією з основних проблем є виведення зі штату підприємств найманих працівників, які стають формально ФОПами. Так можна буде ухилятись від сплати податків і соціальної відповідальності за найману робочу силу. Інше завдання — обмежити можливості використання спрощеної системи оподаткування для «подрібнення» великого бізнесу на багато маленьких ФОПів. Інакше це закручування гайок знову ж таки відіб’ється на найбільш уразливих верствах населення.

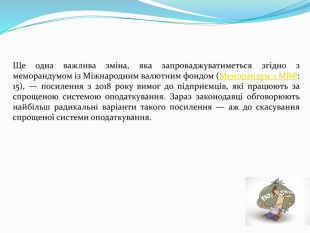

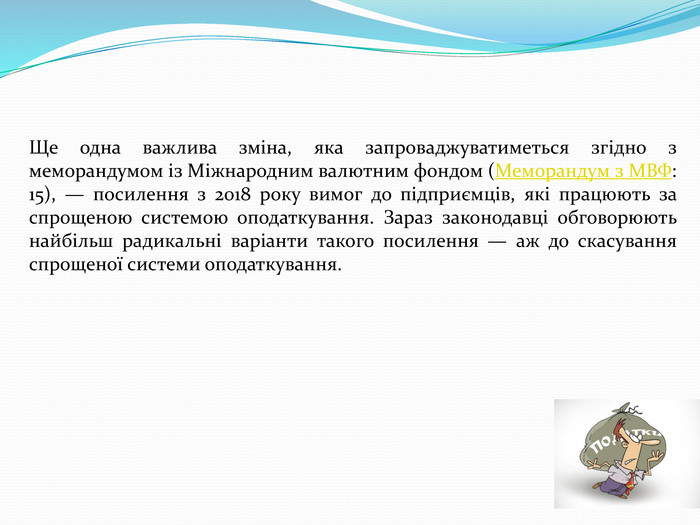

Політики часто спекулюють на темі європейського вибору України та необхідності перетворень у країні. Ми чуємо, що в нашій державі надто великий податковий тягар, який заважає розвиватись бізнесу. Порівняймо ці твердження з фактичним станом речей у Європейському Союзі (рисунок 3). Візьмемо для цього універсальний показник, за яким аналізується податковий тиск в економіці, — частку податків у ВВП («tax revenue-to-GDP ratio»). Рисунок 3. Частка податків та соціальних внесків у ВВП країн ЄС та України в 2016 роціДжерело: розраховано автором за даними Державної казначейської служби України та Статистичного відомства ЄС.

Середній коефіцієнт збору податків із ВВП до державної казни складає 40 % у середньому по країнах ЄС. Він продовжує повільно зростати (38,4% у 2010 році). Водночас у багатьох розвинених країнах він ще вищий: у Франції — 48%, у Швеції — 45%, в Італії — 43%. Цікаво, що в Ісландії[2] лівоцентристи провели податкову реформу, протилежну до української. Вони підняли ставки для великого бізнесу й запровадили прогресивну шкалу оподаткування. А ось саме ті країни Східної Європи, які нещодавно приєднались до ЄС, мають найменший рівень податкового навантаження — Румунія (26%), Болгарія (29%), Литва (30%), Латвія (32%). Навіть у Польщі рівень оподаткування становить 34% у ВВП. Економічна успішність і соціальний добробут розвинених країн Європи вказує на те, що рівень оподаткування — зовсім не визначальний фактор у соціально-економічному розвитку. А твердження про надмірний податковий тягар в економіці й велику частку перерозподілу ВВП через державний бюджет в Україні, м’яко кажучи, перебільшені.

Зниження податкового тиску на бізнес необов’язково приведе до економічного зростання. Навпаки, ми можемо отримати його уповільнення. Та й навіть у разі зростання цей виграш буде акумульовано великим бізнесом, звільненим від «надмірного» соціального тягаря. Нав’язаний нам пріоритет вимірювання розвитку валовим внутрішнім продукту не має бути основним показником. Важливіше те, хто отримує вигоду від економічних результатів.

Економічні реформи впроваджують ті, хто отримає від них зиск, а політика є концентрованим вираженням економіки. На законодавчому рівні просуваються реформи, вигідні провладним групам, великому бізнесу, зокрема іноземному, який розглядає Україну як потенційний майданчик для інвестицій у разі стабілізації політичної ситуації. Будь-який бізнес зацікавлений у збільшенні прибутків через зменшення соціальних виплат. Справді, можна припустити, що за певних умов такі податкові зміни стануть принадою для інвесторів. Але основне питання лишається: на кого будуть працювати такі інвестиції, якщо створені в країні багатства виводитимуться за кордон?Тож соціальна відповідальність виробників посилиться тільки тоді, коли в українському політикумі будуть представлені наймані працівники. Це захистить інтереси робітників, сприятиме розвитку української економіки й справедливішому розподілу результатів такого розвитку.

Орієнтири податкової системи. У світі існують різні системи оподаткування. Багато країн Європи застосовують прогресивну шкалу оподаткування: що більше ти заробляєш, то більшою часткою ділишся з бюджетом. Прогресивне оподаткування може позитивно впливати на урядові видатки на соціальні блага, зокрема медицину та освіту, але в поєднанні з іншими змінами. Доцільно також зменшити податковий тягар кінцевих споживачів, застосовувати адекватні ставки оподаткування для крупних підприємств. Однак такі зміни мають поєднатися із системними змінами у фіскальній політиці: спрощенням адміністрування податків, підвищенням прозорості контролю за їхнім використанням, політичною стабілізацією в країні. Боротьба з тіньовою економікою. За даними Міністерства економічного розвитку і торгівлі України, розмір тіньової економіки складає 33% від рівня ВВП країни (Міністерство економічного розвитку і торгівлі 2018). Детінізація є запорукою збільшення дохідної частини бюджету, адже тіньовий сектор не сплачує податків і фактично паразитує на «офіційному» сегменті. Як показує український досвід, для цього недостатньо просто зменшити ставки податків для бізнесу. Зниження ставки єдиного соціального внеску вдвічі (з 41% до 22%) в 2016 році призвело до майже 20 млрд річних втрат надходжень до бюджету. Водночас, згідно з висновками Національного інституту стратегічних досліджень, це не викликало детінізацію економіки та не стимулювало інвестиційно-інноваційний розвиток.

Що заважає таким змінам і які є ризики?Спротив місцевих фінансово-промислових груп. Оскільки податкова система залежить від балансу політичних сил в економіці, то великий бізнес, який встановлює правила гри, намагатиметься не допустити зменшення своєї частки у створюваній вартості та перерозподілу багатств через оподаткування. Уникнути цього ризику можна тільки завдяки зміні політичної системи України й включенням до неї представників найманих працівників.

Спротив транснаціонального капіталу. Останнім часом Україна втратила незалежність в економічній політиці. Її диктують міжнародні партнери України — міжнародні фінансові інституції, транснаціональні корпорації. Саме цей вплив став у останні роки визначальним, потіснивши національні еліти. Тому, щоб змінити напрями реформування податкової системи, потрібно повернути спершу власну суб’єктність. Така незалежність могла б спиратись на внутрішні ресурси, на стратегічне бачення розвитку України.

Відсталість української економіки. З кожним роком звужуються можливості для потенційного маневру в економіці. Остаточно зношується застаріле виробниче обладнання й інфраструктура, отримані в спадок від радянського періоду. Українська продукція за невеликим винятком втрачає конкурентоздатність на світовому ринку. Подальше зволікання зі змінами (зокрема з оновленням податкової системи) з формуванням ресурсів для економічного розвитку означатиме вирок для сучасної України. Наостанок підкреслимо, що будь-які зміни в оподаткуванні не приведуть до сталого економічного зростання, якщо не зростатиме база оподаткування. Зміни мають супроводжуватись комплексним підходом до переорієнтації української економіки на інноваційне зростання, неможливе без ґрунтовних інвестицій в освіту, науку та людський потенціал.

Таке реформування навряд чи сприятиме економічному зростанню й, без сумніву, посилить диспропорції між регіонами країни – тобто, бідних мешканців бідних регіонів буде покарано двічі. Проте воно цілком відповідатиме економічній філософії привладної олігархії, яка розглядає податкову реформу за принципом «один розмір штанів для всіх» як цілком прийнятний спосіб подальшого збагачення за рахунок перерозподілу суспільних багатств із пріоритетом власної приватної кишені. Тим паче, що все це можна виправдовувати ідеологію формальної рівності.

Таким чином, сучасними проблемами здійснення податкової політики в Україні залишаються складність та суперечливість податкового законодавства, податкове навантаження на платників податків, зниження ділової активності суб’єктів господарювання, численні конфлікти між контролюючими органами у сфері оподаткування та платниками податків, значні масштаби тінізації економіки тощо. Намір України інтегруватися в європейський економічний та політичний простір зумовлює необхідність не тільки адаптації вітчизняного законодавства до вимог ЄС, але й його гармонізації та уніфікації. Зважаючи на позитивний досвід країн-членів ЄС, основними напрямами трансформації податкової політики України є: впровадження норм ЄС у сфері оподаткування в національну правову систему та податкову практику; удосконалення принципів податкової політики, а також модифікація структури національної структури за видами податків відповідно до європейських стандартів; забезпечення системного й ефективного функціонування режиму внутрішнього оподаткування та процесу адміністрування податків.

Проаналізувавши недоліки чинної податкової системи та проблеми, до яких вони призвели, можна виділити основні стратегічні цілі податкової реформи: – підвищення конкурентоспроможності вітчизняного бізнесу; – легалізація тіньового сектора; – активізація інвестиційних процесів в економіці; – простота та зрозумілість податкових норм для суб’єктів господарювання; – скорочення витрат платників на нарахування і сплату податків та держави на їх адміністрування; – адаптація податкового законодавства України до законодавства ЄС; – забезпечення умов для добровільного виконання вимог податкового законодавства платниками податків; – запровадження інформаційно-аналітичної системи державної податкової служби в національному масштабі; – автоматизація процесів оподаткування із застосуванням сучасних технологій.

Незважаючи на певні кроки нашої держави в напрямку гармонізації податкового законодавства України до вимог ЄС, податкова система України на відміну від країн ЄС, на жаль, ще не сприяє побудові соціально орієнтованої конкурентоспроможної ринкової економіки. Стан функціонування податкової системи на сьогоднішній день не можна порівняти з жодною європейською державою ні за економічним розвитком, ні за податковою культурою, ні за рівнем корупції, ні за рівнем тіньової економіки та ін. Фіскальна ефективність системи оподаткування в Україні хоча і має тенденцію до збільшення, але є нижчою від країн Євросоюзу як в цілому (рівень оподаткування 33 та 37,4% відповідно) так і по основних бюджетоформуючих податках. Так, в оподаткуванні індивідуальних доходів громадян, Україна акумулювала їх у сумі, що дорівнювала лише 3,8% обсягів ВВП, в країнах ЄС частка цих податків – 8,8% ВВП. Сума ПДВ, зібраного в Україні з вітчизняних товарів, становила 5,5% ВВП, у країнах Євросоюзу – 7,7% ВВП.

Посилання: Гладун А., 2015. «Прогресивне оподаткування робить людей щасливішими, але чи допоможе воно Україні?» В: Журнал соціальної критики «Спільне». Доступ 18.04.2018 за адресою: [link]. Економічна правда, 2018. Якщо завтра запрацює податок на виведений капітал: про наслідки. Доступ 18.04.2018 за адресою: [link]. Жолобецкий, С., 2018. «Руководитель Офиса крупных налогоплательщиков Евгений Бамбизов: потери от введения налога на выведенный капитал могут составить около 80 млрд гривен, а то и больше». В: Українські новини. Доступ 18.04.2018 за адресою: [link]. Кравчук, О., 2015. «Історія формування боргової залежності України». В: Журнал соціальної критики «Спільне». Доступ 18.04.2018 за адресою: [link]. Меморандум про економічну та фінансову політику з Міжнародним валютним фондом. Україна: лист про наміри від 2 березня 2017 року. (Українська версія з офіційного сайту Національного банку України). Міністерство економічного розвитку і торгівлі, 2018. Тенденції тіньової економіки в Україні у січні-вересні 2017 року. Доступ 18.04.2018 за адресою: [link]. Національний інститут стратегічних досліджень. Податкові механізми відновлення соціально-економічного розвитку в контексті реформи 2016 року. Аналітична записка. Доступ 18.04.2018 за адресою: [link]. Офіційна інтернет-сторінка Державної казначейської служби України. Офіційна інтернет-сторінка Державної служби статистики України. Офіційна інтернет-сторінка Національного банку України. Попович, З., 2015. «Податкова реформа як покарання бідних». В: Журнал соціальної критики «Спільне». Доступ 18.04.2018 за адресою: [link]. Таптунова, І., 2016. Трансформація податку на прибуток підприємств у податок на виведений капітал. Європейський інформаційно-дослідницький центр. Доступ 18.04.2018 за адресою: [link]. European Commission. Experiences with cash-flow taxation and prospects. Final report. Доступ 18.04.2018 за адресою: [link]. Revenue Statistics 2017. Tax revenue trends in the OECD. Доступ 18.04.2018 за адресою: [link]. Official Eurostat website

про публікацію авторської розробки

Додати розробку