Лекція з дисципліни "Гроші та кредит" на тему "ФІНАНСОВІ ПОСЕРЕДНИКИ ГРОШОВОГО РИНКУ Сутність, призначення та види фінансового посередництва. Банки як провідні суб’єкти фінансовог

Виникнення центральних банків історично пов’язане з процесом централізації емісії банкнот, який у більшості країн світу розпочався наприкінці XIX – початку ХХ ст. Емісія усіх банкнот була зосереджена в одному найбільш надійному комерційному банку, який почали називати центральним емісійним, а потім просто центральним банком. Поступово центральний банк став центром всієї грошово-кредитної системи країни.

Сучасні центральні банки розвинених країн здебільшого є акціонерними товариствами. Залежно від того, кому належать акції, вони можуть бути поділені на такі групи:банки, пакет акцій яких поділений між державою та приватними установами (Банк Японії, Банк Італії, Банк Австрії);банки, пакет акцій яких знаходиться у власності установ, що входять до системи центрального банку:державних, як у Німеччині (центральні банки земель),приватних, як у США (комерційні банки-члени Федеральної РезервноїСистеми). До центральних банків, капітал яких повністю знаходиться у власності держави, належать Банк Англії та Банк Франції. Центральні банки займають особливе місце, виконуючи роль головного координуючого та регулюючого кредитного органу країни.

Функції центрального банку визначаються сутністю його діяльності. З цього погляду центральний банк є:емісійним центром країни;«банком банків»;органом банківського регулювання та нагляду;банкіром і фінансовим агентом уряду;зберігачем золотовалютного резерву;провідником грошово-кредитної політики в державі.

Емісійна діяльність центрального банку. Центральний банк володіє монопольним правом випуску банкнот в країні. Центральний банк як «банк банків». Центральний банк у своїй діяльності не переслідує мети отримання прибутку. Він не конкурує з комерційними банками та іншими кредитними установами на фінансових ринках. Його головна мета – забезпечити безперебійне постачання економіки платіжними засобами (інакше кажучи – забезпечити необхідний рівень ліквідності), налагодити систему розрахунків, контролювати роботу комерційних банків.

Центральний банк є головним банкіром і фінансовим агентом уряду. У цій ролі він:веде рахунки урядових установ і відомств, акумулює податки та інші надходження і здійснює платежі за дорученням казначейства;проводить операції з емісії та розміщення на ринку нових випусків державних позик;надає прямий касовий кредит на прохання уряду;купує державні цінні папери для власного портфеля;виступає радником уряду та інших державних органів щодо фінансових і загальноекономічних питань.

Центральні банки виконують роль «кредиторів в останній інстанції» для комерційних банків та інших кредитних установ. Вони надають короткострокові кредити для поповнення тимчасової нестачі ліквідних коштів, стягуючи з позичальників плату у розмірі облікової ставки. Центральний банк зберігає золотовалютні резерви країни. В умовах існування золотого стандарту металевий запас емісійного банку був гарантійним фондом забезпечення грошей. Центральний банк є органом валютного контролю, провідником державної валютної політики. Центральний банк є провідником грошово-кредитної політики в державі.

Центральним банком використовуються такі загальні методи грошово- кредитного регулювання:зміна процентних ставок, за якими центральний банк надає кредити комерційним банкам (офіційної облікової ставки (ставки рефінансування), ломбардної ставки);зміна норм обов’язкових резервів банків;проведення операцій з державними цінними паперами на відкритому ринку, тобто операції з купівлі-продажу державних облігацій, векселів та інших цінних паперів;політика валютного курсу, або курсова політика.

Центральним банком у нашій країні є Національний банк України (НБУ), організований у 1991 р. на підставі закону «Про банки і банківську діяльність» (від 20.03.1991 р.). Юридичний статус, повноваження та принципи організації Національного банку України сьогодні визначаються Конституцією та Законами України «Про банки і банківську діяльність» (від 7.12.2000 р.) та«Про Національний банк України» (від 20.05.1999 р.).

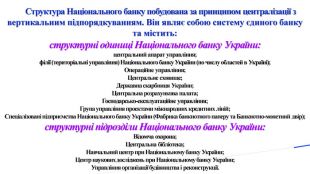

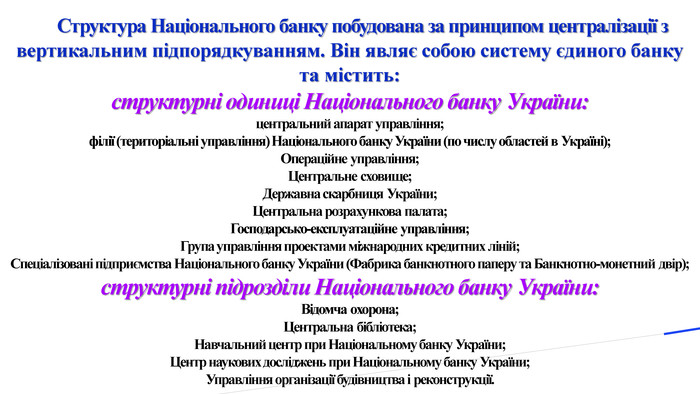

Структура Національного банку побудована за принципом централізації з вертикальним підпорядкуванням. Він являє собою систему єдиного банку та містить:структурні одиниці Національного банку України:центральний апарат управління;філії (територіальні управління) Національного банку України (по числу областей в Україні);Операційне управління;Центральне сховище;Державна скарбниця України;Центральна розрахункова палата;Господарсько-експлуатаційне управління;Група управління проектами міжнародних кредитних ліній;Спеціалізовані підприємства Національного банку України (Фабрика банкнотного паперу та Банкнотно-монетний двір);структурні підрозділи Національного банку України: Відомча охорона;Центральна бібліотека;Навчальний центр при Національному банку України;Центр наукових досліджень при Національному банку України;Управління організації будівництва і реконструкції.

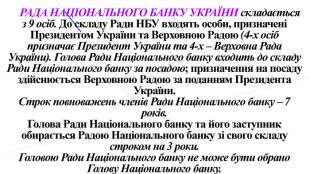

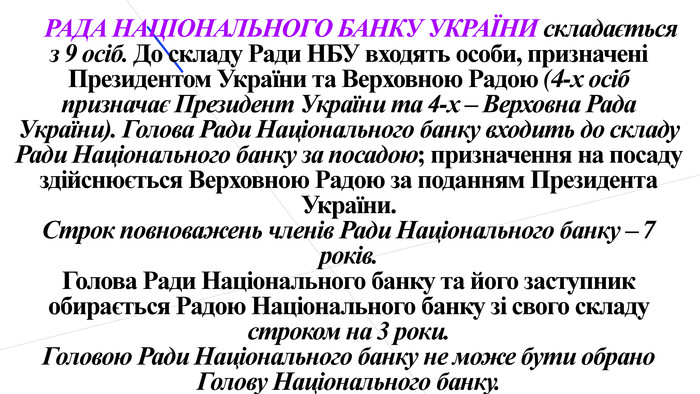

РАДА НАЦІОНАЛЬНОГО БАНКУ УКРАЇНИ складається з 9 осіб. До складу Ради НБУ входять особи, призначені Президентом України та Верховною Радою (4-х осіб призначає Президент України та 4-х – Верховна Рада України). Голова Ради Національного банку входить до складу Ради Національного банку за посадою; призначення на посаду здійснюється Верховною Радою за поданням Президента України. Строк повноважень членів Ради Національного банку – 7 років. Голова Ради Національного банку та його заступник обирається Радою Національного банку зі свого складу строком на 3 роки. Головою Ради Національного банку не може бути обрано Голову Національного банку.

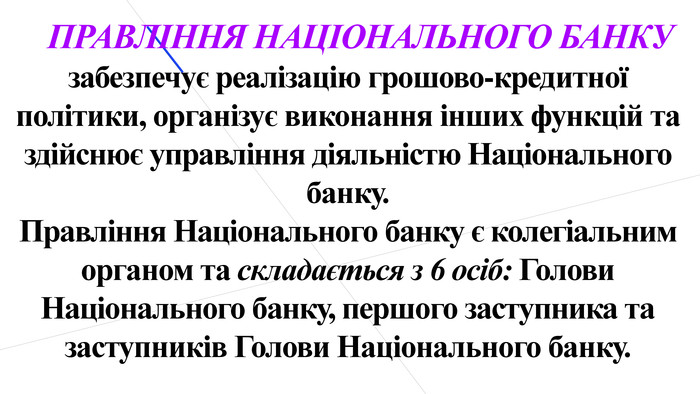

ПРАВЛІННЯ НАЦІОНАЛЬНОГО БАНКУ забезпечує реалізацію грошово-кредитної політики, організує виконання інших функцій та здійснює управління діяльністю Національного банку. Правління Національного банку є колегіальним органом та складається з 6 осіб: Голови Національного банку, першого заступника та заступників Голови Національного банку.

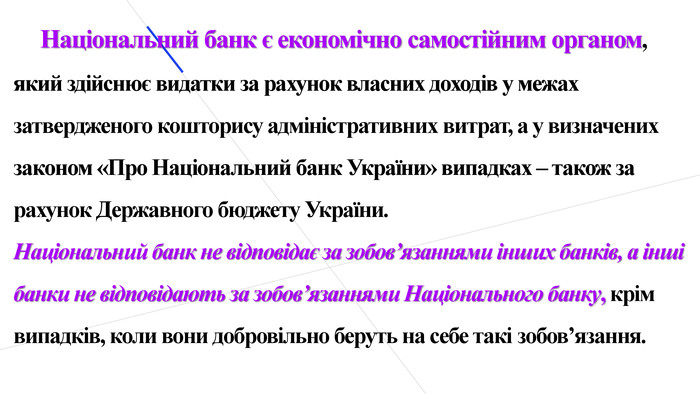

Національний банк є економічно самостійним органом, який здійснює видатки за рахунок власних доходів у межах затвердженого кошторису адміністративних витрат, а у визначених законом «Про Національний банк України» випадках – також за рахунок Державного бюджету України. Національний банк не відповідає за зобов’язаннями інших банків, а інші банки не відповідають за зобов’язаннями Національного банку, крім випадків, коли вони добровільно беруть на себе такі зобов’язання.

ФІНАНСОВА СТАБІЛЬНІСТЬ – стан фінансової системи, в якому вона здатна належним чином забезпечити можливість ефективно виконувати свої ключові функції, такі як фінансове посередництво та забезпечення здійснення платежів, і таким чином сприяти стійкому економічному зростанню, а також протистояти негативному впливу кризових явищ на економіку

Як розрахунковий центр НБУ встановлює правила, форми і стандарти проведення розрахунків банків та інших юридичних і фізичних осіб в економічному обігу України із застосуванням як паперових, так і електронних документів, а також платіжних інструментів та готівки, координує організацію розрахунків, дає дозволи на здійснення клірингових операцій та розрахунків. Національний банк встановлює для комерційних банків економічні нормативи.

БАНКІВСЬКЕ РЕГУЛЮВАННЯ – одна із функцій Національного банку України, яка полягає у створенні системи норм, що регулюють діяльність банків, визначають загальні принципи банківської діяльності, порядок здійснення банківського нагляду, відповідальність за порушення банківського законодавства

БАНКІВСЬКИЙ НАГЛЯД –система контролю та активних впорядкованих дій Національного банку України, спрямованих на забезпечення дотримання банками та іншими особами, стосовно яких НБУ здійснює наглядову діяльність, законодавства України і встановлених нормативів, з метою забезпечення стабільності банківської системи та захисту інтересів вкладників та кредиторів банку

Основним економічним завданням центрального банку є забезпечення стабільності національної грошової одиниці. Головне завдання грошово-кредитної політики НБУ – регулювання безготівкової емісії, основним джерелом якої є комерційні банки, оскільки переважну частину грошового обігу становить безготівковий обіг.

АКТИВНІ ОПЕРАЦІЇ ЦЕНТРАЛЬНОГО БАНКУ – це операції з розміщення банківських ресурсів. Вони включають операції, пов’язані із вкладенням коштів у грошові та матеріальні активи, із формуванням золотовалютних резервів, з державними цінними паперами та кредитами, наданими комерційним банкам та уряду. До основних активних операцій центральних банків належать:обліково-позичкові операції;банківські інвестиції;операції з золотом та іноземною валютою.

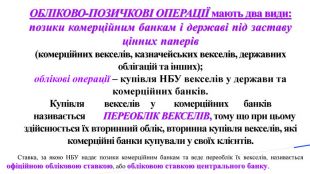

ОБЛІКОВО-ПОЗИЧКОВІ ОПЕРАЦІЇ мають два види:позики комерційним банкам і державі під заставу цінних паперів(комерційних векселів, казначейських векселів, державних облігацій та інших);облікові операції – купівля НБУ векселів у держави та комерційних банків. Купівля векселів у комерційних банків називається ПЕРЕОБЛІК ВЕКСЕЛІВ, тому що при цьому здійснюється їх вторинний облік, вторинна купівля векселів, які комерційні банки купували у своїх клієнтів. Ставка, за якою НБУ надає позики комерційним банкам та веде переоблік їх векселів, називається офіційною обліковою ставкою, або обліковою ставкою центрального банку.

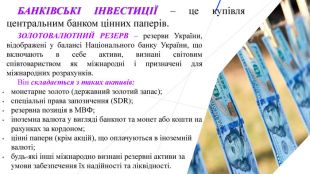

БАНКІВСЬКІ ІНВЕСТИЦІЇ – це купівля центральним банком цінних паперів. ЗОЛОТОВАЛЮТНИЙ РЕЗЕРВ – резерви України, відображені у балансі Національного банку України, що включають в себе активи, визнані світовим співтовариством як міжнародні і призначені для міжнародних розрахунків. Він складається з таких активів:монетарне золото (державний золотий запас);спеціальні права запозичення (SDR);резервна позиція в МВФ;іноземна валюта у вигляді банкнот та монет або кошти на рахунках за кордоном;цінні папери (крім акцій), що оплачуються в іноземній валюті;будь-які інші міжнародно визнані резервні активи за умови забезпечення їх надійності та ліквідності.

З якими історичними подіями пов’язане виникнення центральних банків?В чому полягає сутність функціонування центральних банків?Яку роль відіграє центральний банк у країнах з ринковою економікою?Перелічить основні функції, що виконує центральний банк в економіці, дайте їм характеристику. У чому полягає функція центрального банку як емісійного центру готівкового обігу в державі?Що означає функція центрального банку як «банку банків»?У чому полягає функція центрального банку як органу банківського регулювання та нагляду?8. Охарактеризуйте функцію центрального банку як банкіра і фінансового агенту уряду?9. На вирішення яких завдань спрямована функція центрального банку як провідника грошово-кредитної політики в державі. За допомогою яких основних методів вона проводиться?10 Яким чином побудована організаційна структура НБУ?11 Які органи управління утворюються в НБУ, які в них повноваження?12 Яка функція НБУ є основною згідно із законом України «Про Національний банк України»?13 Які інші функції здійснює НБУ?14 На вирішення яких завдань спрямована діяльність НБУ?15 Які основні активні та пасивні операції здійснює центральний банк?16 Охарактеризуйте основні операції, що здійснює НБУ згідно із законом України «Про Національний банк України»?

про публікацію авторської розробки

Додати розробку